区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Glassnode 链上周报:现货 BTC ETF 之后,谁会是下一个?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

随著比特币 ETF 成为典型的「卖在新闻出」事件,我们将来探讨市场对代币的风险偏好。有一些指标暗指 ETH 表现优异,而竞争币的价格走势相对于主要币种也出现了有趣的分化。

随著比特币 ETF 成为典型的「卖在新闻出」事件,我们本周来探讨市场对代币的风险偏好。有一些指标暗指 ETH 表现优异,而竞争币的价格走势相对于主要币种也出现了有趣的分化。

摘要

- 作为对比特币 ETF 获批的回应,以太币和竞争币上周强劲反弹。自 2022 年 10 月以来,以太币的表现首次超过了比特币。

- ETH 在衍生性商品市场的活跃度也有所上升,这表明资本流动可能会改变。比特币在未平仓合约和交易量方面仍占主导地位,但自 ETF 批准以来,ETH 已重新占据了一些市场份额。

- 我们也评估了 Solana 、扩容代币和各种产业指数相对于 BTC 和 ETH 的相对表现,以衡量后 ETF 时代的风险偏好。

💡所有图表可在 链上周报控制板中找到。

在比特币 ETF 获批之前,数位资产市场经历了投机热潮,随后几天出现了普遍的抛售新闻事件。正如我们在上一期文章(链上周报第三周)所讨论的,市场对这事件的定价可以说近乎完美。此后,比特币价格下跌了-18%,截至本文撰写之时,最低跌至 3.95 万美元。

尽管比特币价格出现了调整,投资者们仍在继续展望未来,提出这样的问题:下一个会是谁?是否会有新一轮关于 ETH ETF 可能核准的猜测?Solana 的表现会继续超越 ETH 和 BTC 吗?还是现在人们更愿意冒风险,投资市值较小的代币?

即时图表

ETF 核准投机之后

自 10 月中旬以来,数位资产市场的表现非常强劲,因为 ETF 投机和资本轮动的说法占据了主导地位。

自从贝莱德首次申请 ETF 以来,比特币市值成长了+68.8%,竞争币总市值也紧追在后,成长了+68.9% 。然而,以太坊的相对成长势头更为疲软,与广泛的竞争币相比,以太坊的表现低于-17% 。

即时工作台图表

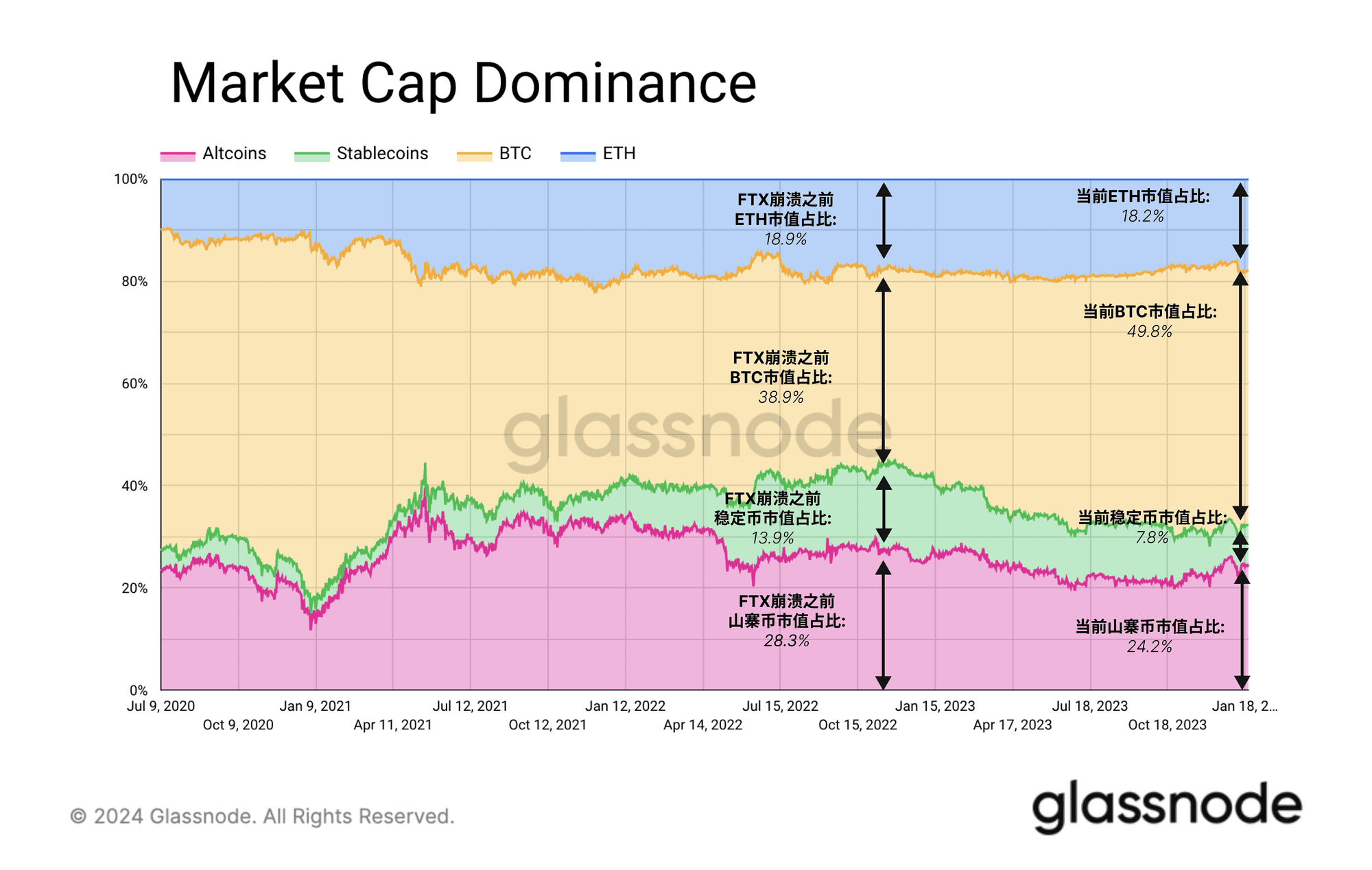

放大后,我们可以看到,在过去几年中,比特币总体上越来越占主导地位。自 2022 年 11 月 FTX 交易所崩盘以来,BTC 的市值主导地位从 38.9% 上升到 49.8% 。

另一方面,ETH 保持了其市值主导地位,保持在 18.9% 和 18.2% 之间。在加密货币市场上失去市场份额的主要是竞争币,其市值主导地位从 28.3% 降至 24.2%,而稳定币的份额也从 13.9% 降至 7.8% 。

比特币 ETF 核准后不久,就有多家发行商提出申请或表示愿意倡导以太币现货 ETF 。尽管由于 SEC 可能认为以太币更像是一种投资合约,因此基于以太币的 ETF 获得批准可能更具挑战性,但市场似乎对此表示乐观。

比特币 ETF 核准后不久,就有多家发行商提出申请或表示愿意倡导以太币现货 ETF 。尽管由于 SEC 可能认为以太币更像是一种投资合约,因此基于以太币的 ETF 获得批准可能更具挑战性,但市场似乎对此表示乐观。

最近几周,以太币价格相对于 BTC 已经飙升了 20% 以上,从季度、月度和周度来看,都是自 2022 年底以来表现最强劲的一次。

即时工作台图表

同时,ETH 和竞争币的市值优势也出现了小幅反弹。与比特币相比,ETH 的市值占比增加了 2.9% 。

即时图表

与此同时,ETH 投资者锁定的净利润也达到了多年来的新高。虽然自 10 月中旬以来获利回吐有所增加,但 1 月 13 日的峰值超过了 9 亿美元/天,这与投资者利用「卖在新闻出」的势头是一致的。

即时工作台图表

ETH 的正向市场情绪也获得了另一个指标的支持:短期持有者的未实现净利/亏损(NUPL)。自 2021 年 11 月的高峰以来,STH-NUPL 首次超过 0.25 。

这显示市场对 ETH 的乐观情绪正在悄悄升温,但同时也是市场倾向于暂停并消化获利卖出压力。从历史上看,短期持有者的这种情绪转变与宏观上升趋势中的局部高峰相吻合。

即时进阶图表

衍生性商品转移焦点

鉴于以太坊最近的涨势,我们认为值得研究其衍生性商品市场,以评估杠杆市场的反应。最近几周,我们可以看到期货和选择权合约的交易量都出现了有意义的成长。综合来看,ETH 市场的总交易量为 213 亿美元/天,超过了 2023 年的平均交易量(139 亿美元),但与 2021 年至 2022 年的普遍水平仍相差甚远。

即时图表

考虑到期货未平仓合约的主导地位,我们也可以将 ETH 衍生性商品市场的相对规模与 BTC 进行比较。 2022 年 1 月,BTC 永续掉期占未平仓合约的 55%,此后上升至 66.2% 。

相反,在 2022 年至 2024 年期间,ETH 的未平仓合约占比从 45% 降至 33.8% 。然而,在 ETF 获批后,ETH 重新夺回了一些市场份额,以此指标计算,其占比地位回升至约 40% 。

即时图表

ETH 期货的融资利率溢价也相对较大,这说明与比特币相比,其风险溢酬相对较高。在过去的三个月里,以太币的融资率已经超过了比特币,但最近几周并没有显著增长。这表明,押注以太币会以相对较高价格走势的投机兴趣尚未大幅上升。

有趣的是,当 ETH-BTC 融资利率差飙升至 1 年平均值以上时,通常与 ETH 价格的局部高峰一致。

即时工作台图表

ETH 还是竞争币?

数位资产市场竞争异常激烈,ETH 不仅要与比特币争夺资金流,还要与其他第一层区块链代币竞争。

Solana(SOL) 是 2023 年的一大亮点,尽管因与 FTX 的关联而遭遇重大挫折,但其去年的价格表现十分突出。 SOL 在过去 12 个月中获得了相当大的市场份额,SOL/BTC 比率在 0.0011 和 0.0005 SOL/BTC 之间波动。

自 2023 年 10 月以来,SOL/BTC 比率成长了 290%,在此期间的表现明显优于 ETH 。有趣的是,与 ETH 不同,在比特币现货 ETF 获得批准后,SOL 的价格并没有出现任何明显的上涨。

即时图表

如本报告开头所述,自贝莱德比特币 ETF 申请以来,比特币市值已经上涨了近 69% 。当我们将竞争币市场细分为不同领域时,就会发现这一趋势的主要驱动力与以太坊扩容解决方案相关的代币有关,例如 OP 、 ARB 和 MATIC 。

自去年年底以来,质押和 GameFi 代币的表现也超过了 BTC 。质押代币/BTC 比率在 2023 年初上升了 103%,但随后又下降了 65%,直到 12 月才触底。同样,GameFi 代币/BTC 比率在 2023 年 2 月上涨了 55%,之后又下跌了-75% 。

扩容代币在 2023 年稍后达到高点,扩容代币/BTC 比率在 2023 年第二季和第三季上升了 95% 。值得注意的是,Arbitrum 代币在 2023 年 3 月才推出,这可能是其表现优异的触发点。

比特币 ETF 核准后,所有指数都略有上升,这也显示了一些风险偏好,在消息发布后比特币遭到抛售。

即时图表

然而,与 ETH 相比,最近几周,竞争币的表现实并不尽如人意。 ETH 的表现普遍优于竞争币,在整个加密货币市值中占主导地位,涨幅达 4.2% 。这使得 ETH 成为 ETF 批准后市场走势的最大赢家。

即时图表

总结和结论

比特币的现货 ETF 批准成为了一个典型的「卖在新闻出」事件,导致市场经历了动荡的几周。 ETH 表现强劲,成为短期赢家。 ETH 投资者的已实现净利润创下多年新高,这表明投资者有一定的意愿卖出潜在的 ETH ETF 资本轮动的猜测。

Solana 也已成为 2023 年前第一层区块链竞争中的有力竞争者,尽管最近几周没有明显的走强。而竞争币板块也从 ETF 的热潮中获得了一些动力,投资者开始在未来的道路上领先另一波投机浪潮。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 解析波卡平行链插槽拍卖参与方式及潜在影响

- 冠名 NBA 迈阿密热火队球场的部分原因是慈善

- 投资 NFT 究竟有何意义?

- 硬盘热炒、挖矿门槛高涨,Chia 究竟是「绿色比特币...

- 技术解析分片的特定属性与权衡

- 2020 年加密对冲基金总管理资产额增长 90%,平均回...

- 加密货币市场整体走势场震荡下行

- DeFi 固定利率借贷协议

- 加密货币市场大跌,买入比特币的主流机构还有盈利吗?

- 内蒙古等多地矿场被清退,比特币系统会受影响吗?...

- Flashbots 发布 V0.2 版引入捆绑合并功能,官方称...

- 去年总管理资产 38 亿美元,回报率中值为 128%

- Uniswap 等去中心化平台或成 Coinbase 最大竞争对手

- 持有「一些」比特币,以太坊交易效率更高

- 告别 PoW 之后,以太坊能耗究竟会如何?

- 短期抛售未改变比特币的基本面

最新文章

- 比特币狂跌,究竟触底了没?分析师:尚未脱离险境

- 币安完成 10 亿美元 SAFU 基金转型,「1.5 万枚比...

- 美国 CFTC 成立「创新咨询委员会」,多位加密货币...

- 币市寒冬拖累营收!Coinbase 第 4 季由盈转亏、惨...

- 触底后拚年底反弹!渣打预测:比特币恐下探 5 万美...

- Exness: 政策交锋中的市场,贸易摩擦、通胀偏离与...

- Vitalik 力挺演算法稳定币,「DeFi 真魂」踏上复兴...

- 比特币底部的三重共振:宏观、链上与矿工经济学的...

- 贝莱德高层:亚洲家庭财富 1% 配置加密币,有望引...

- 市场浮现「投降式抛售」迹象!K33 研究:比特币「...

- 看好 Robinhood 还有 105% 上涨空间!Bernstein:...

- Bithumb「胖手指」误发 62 万枚比特币,CEO 认了:...

- 资管巨头杀进 DeFi!贝莱德携 Uniswap 开放 BUIDL ...

- 「2 大」利多支撑!摩根大通看好「加密货币今年迎...

- 外汇与数字货币市场的2026展望:投资以金钱为王,...

- 富兰克林坦伯顿、币安推进策略性合作,推出「机构...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC