区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

全世界都在狂欢,为何只有币圈在「过冬」?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

撰文:EeeVee

「只要不投资加密货币,其他的都能赚。」

最近币圈和全球其他市场,似乎是冰火两重天。

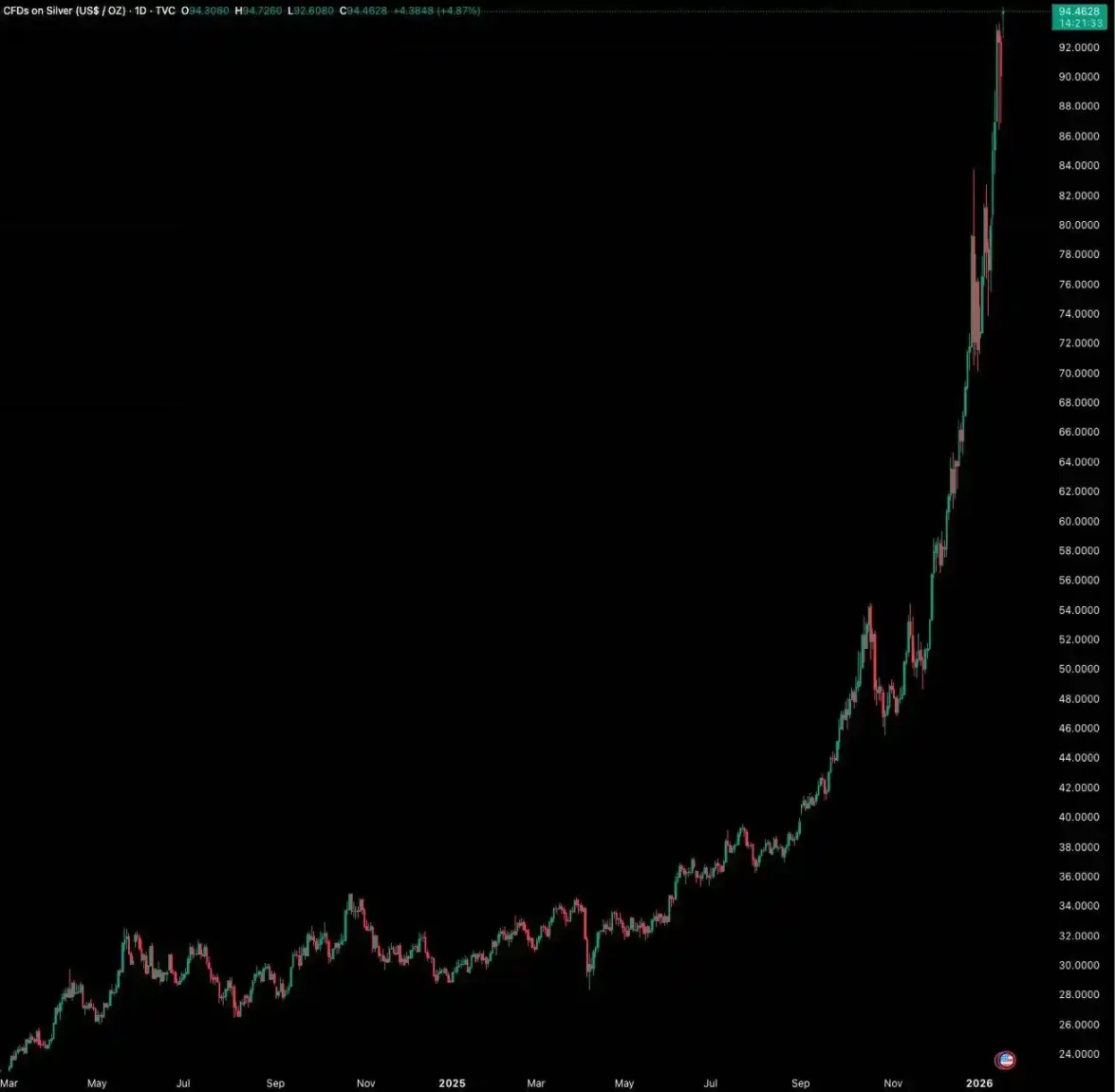

2025 年全年,黄金涨超 60% 、白银飙涨 210.9% 、美股罗素 2000 指数上涨 12.8%;而比特币,在短暂新高后,年线收阴。

2026 开年,分化仍在加剧。 1 月 20 日,黄金白银竞相再创新高,美股罗素 2000 指数连续 11 天跑赢标普 500,A 股科创 50 指数单月涨幅超过 15% 。

反观比特币,却在 1 月 21 日以六连阴,从 9.8 万美元,头也不回地再次跌破 9 万美元。

资金在 1011 年之后似乎决绝地离开了币圈,BTC 在 10 万美元下方已经震荡了三个多月,市场陷入了「有史以来波动率最低」的时期。

失望的情绪在币圈投资者中蔓延,问起离开加密货币在其他市场赚到钱的投资者,他们甚至分享起了「ABC」的「秘诀」–「Anything But Crypto」,只要不投资加密货币,其他的都能赚。

上一轮大家所期待的「Mass Adoption」,现在看来确实来了。只是不是大家期望的去中心化应用普及,而是华尔街主导的、彻底的「资产化」。

这一轮美国建制派和华尔街以前所未有的姿态拥抱加密货币。 SEC 批准现货 ETF;贝莱德、摩根大通纷纷将资产配置到以太坊;美国将比特币纳入国家战略储备;好几个州的养老金投资了比特币;甚至连 NYSE 都宣布计划推出加密货币交易平台。

那么问题来了:为什么当比特币获得了这么多政治和资本的背书后,却在贵金属和股票市场竞相创新高的时候,价格表现如此令人失望?

当币圈投资人都习以为常学会看盘前美股价格,来判断币圈走势涨跌的时候,比特币又为什么不跟涨了?

比特币为什么这么弱?

先行指标

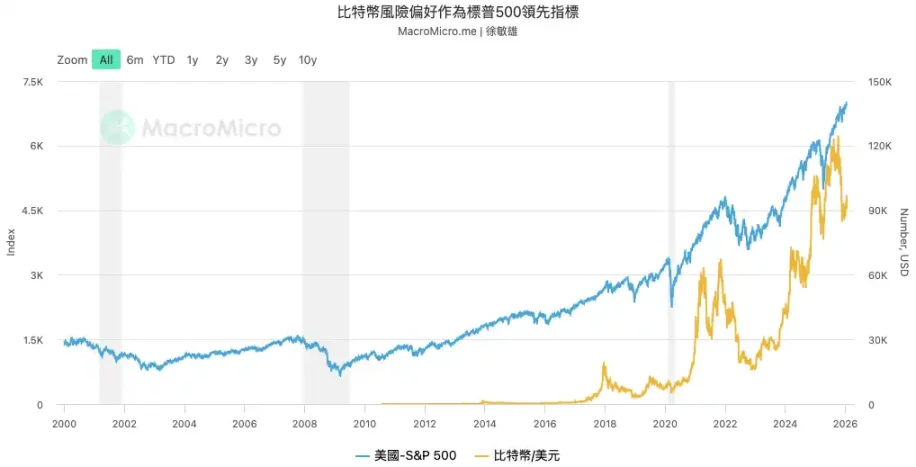

比特币是全球风险资产的「先行指标」,Real Vision 创办人 Raoul Pal 在他许多文章曾一再提及,因为比特币的价格纯粹由全球流动性驱动,不受哪个国家的财报、利率直接影响,所以它的波动往往领先于纳斯达克指数这些主流风险资产。

根据 MacroMicro 的数据,比特币的价格的转折点在过去几年中多次领先标普 500 指数。因此,一旦作为领先指标的比特币上涨势头停滞,无法再创新高,这就构成了一个强烈的警示讯号,其他资产的上涨动能可能也已接近枯竭。

流动性紧缩

其次,比特币的价格,到今天为止,还是和全球美元的净流动性高度相关。虽然联准会在 2024 年和 2025 年降了息,但从 2022 年开始的量化紧缩(QT)仍在不停地从市场抽走流动性。

比特币在 2025 年创下新高,更多是因为 ETF 透过带来了新的资金,但这并没有改变全球宏观流动性偏紧的根本格局。比特币的横盘,就是对这个宏观现实的直接反应。在缺钱的大环境里,它很难开启超级牛市。

而全球第二大流动性来源——日元,也开始收紧。日本央行在 2025 年 12 月将短期政策利率上调至 0.75%,为近 30 年来最高水准。这直接冲击了过去几十年来全球风险资产的重要资金来源:日圆套息交易。

历史数据显示,自 2024 年以来,日本央行的三次升息都伴随著比特币超过 20% 的价格下跌。联准会和日本央行的同步紧缩,让全球流动性的大环境雪上加霜。

地缘冲突

最后,地缘政治的潜在「黑天鹅」正让市场的神经持续紧绷,而川普在 2026 年初的一系列内外动作,则将这种不确定性推向了新的高度。

在国际上,川普政府的行动充满了不可预测性。从对委内瑞拉进行军事干预,抓捕其总统(在现代国际关系史上前所未有),到与伊朗之间的战争再次一触即发;从试图强行购买格陵兰岛,到对欧盟发出新的关税威胁。这一系列激进的单边主义行为,正在全面激化大国矛盾。

而在美国国内,他的举措更引发了民众对宪政危机的深层忧虑。他不仅提议将「国防部」更名为「战争部」,还已下令让现役部队为国内的潜在部署做准备。

这些动作,结合他曾暗示后悔没有动用军队干预、不愿中期选举落败的言论,使民众的担忧日益清晰:他是否会拒绝接受中期选举落败,使用武力连任?这种猜测和高压,已经在激化美国内部的矛盾,目前各地的游行有扩大的迹象。

川普上周援引《叛乱法》并部署军队到明尼苏达周平息抗议,随后五角大厦已命令约 1500 名驻阿拉斯加现役士兵待命

这种冲突的常态化,正将世界拖入一个介于局部战争与新冷战之间的「灰色地带」。传统意义上的全面热战还有相对明确的路径、市场预期,甚至曾伴随著放水「救市」。

而这种局部冲突则有极强的不确定性,它充满了「未知的未知」(unknown unknowns)。对于高度依赖稳定预期的创投市场而言,这种不确定性是致命的。当大型资本无法判断未来走向时,最理性的选择是增持现金、离场观望,而非将资金配置到高风险、高波动性的资产之中。

其他资产为什么不跌?

和币圈的沉默形成鲜明对比,2025 年以来,贵金属、美股、 A 股等市场轮番上涨。但这些市场的上涨,不是因为宏观和流动性基本面普遍变好了,而是在大国博弈的背景下,由主权意志和产业政策驱动的结构性行情。

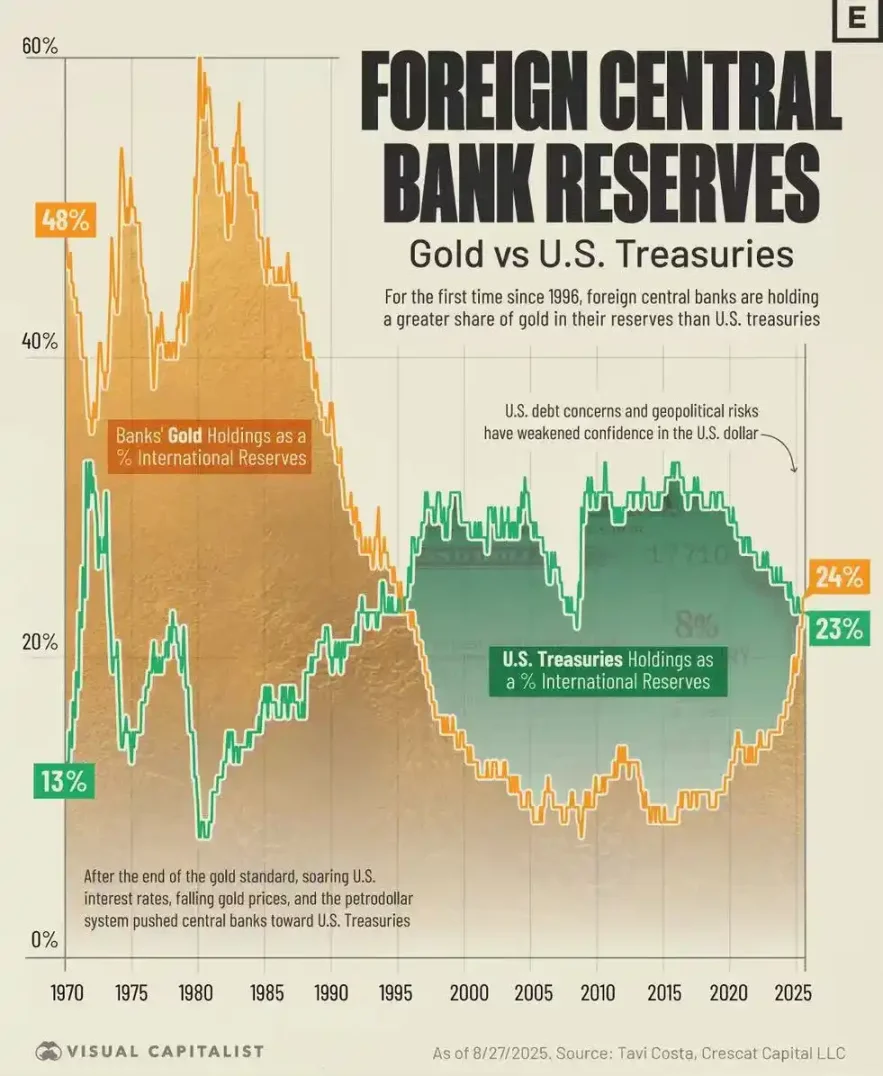

黄金的上涨,是主权国家对现有国际秩序的反应,根源在于美元体系的信用裂痕。 2008 年的全球金融海啸和 2022 年冻结俄罗斯外汇储备的举动,彻底打破了美元和美债作为全球最终储备资产的「无风险」神话。在这种背景下,全球央行成了「价格不敏感的买家」。他们买黄金,不是为了短期赚钱,而是为了找一个不依赖任何一个主权信用的终极价值储存手段。

世界黄金协会的数据显示,2022 年和 2023 年,全球央行连续两年净购金量都超过了 1,000 吨,创了历史纪录。这轮黄金的上涨,主要推手是官方力量,而不是市场化的投机力量。

主权国家央行储备中黄金与美国国债的占比对比,2025 年黄金的总储备已超过美国国债

股票市场的上涨,则是国家产业政策的展现。不管是美国的「AI 国家化」战略,或是中国的「产业自主」方针,都是国家力量在深度介入并主导资本的流向。

拿美国来说,透过《晶片与科学法案》,人工智慧产业已经被提升到了国家安全的战略高度。资金明显地从大型科技股流出,转而涌入更有成长性、且符合政策导向的中小型股。

在中国 A 股市场,资金同样高度集中在「信创」、「国防军工」这些和国家安全、产业升级密切相关的领域。这种由政府强力主导的行情,它的定价逻辑和依赖纯粹市场化流动性的比特币,本来就有天然的不同。

历史会重演吗?

历史上,比特币不是第一次出现和其他资产表现分化的情况。而每一次分化,最后都以比特币的强劲反弹告终。

史上比特币相对黄金的 RSI(相对强弱指数)跌破 30 的极端超卖情况总共出现 4 次,分别是 2015 年、 2018 年、 2022 年和 2025 年。

每次,当比特币相对黄金被极度低估的时候,都预示著汇率对或比特币价格的反弹。

2015 年,在熊市末期,比特币相对黄金 RSI 跌破 30,随后开启了 2016-2017 年的超级牛市。

2018 年,熊市中,比特币下跌超过 40%,而黄金上涨近 6% 。 RSI 跌破 30 后,比特币从 2020 年低点开始,反弹超过 770% 。

2022 年,熊市中,比特币下跌近 60% 。 RSI 跌破 30 后,比特币反弹,再次跑赢黄金。

2025 年底到现在,我们第四次见证了这段历史性的超卖讯号。黄金在 2025 年飙升 64%,而比特币相对黄金的 RSI 再次跌入超卖区间。

现在还能追涨其他资产吗?

在「ABC」的喧嚣中,轻易抛售加密资产,去追涨其他目前看起来更为繁荣的市场,可能是个危险的决定。

当美股小型股开始领涨,历史上往往是多头末期流动性枯竭前的最后狂欢。罗素 2000 指数从 2025 年低点以来已经涨了超过 45%,但它的成分股中大多获利能力比较差,对利率变动非常敏感。一旦联准会的货币政策不如预期,这些公司的脆弱性马上就会被揭露出来。

其次,AI 板块的狂热正呈现出典型的泡棉特征。不管是德意志银行的调查,还是桥水基金创办人达利欧的警告,都把 AI 泡沫列为 2026 年市场的最大风险。

英伟达、 Palantir 这些明星公司的估值已经达到了历史高位,而它们的获利成长能不能支撑这么高的估值,正受到越来越多的质疑。更深层的风险在于,AI 庞大的能源消耗可能引发新一轮的通膨压力,迫使央行收紧货币政策,刺破资产泡沫。

根据美银(Bank of America)基金经理人 1 月的调查显示,当前全球投资者乐观情绪创 2021 年 7 月以来新高,全球成长预期飙升。现金持有比例降至 3.2% 的历史新低,针对市场回档的保护措施处于 2018 年 1 月以来最低水准。

一边是疯狂上涨的主权资产、普遍乐观的投资人情绪;另一边是愈演愈烈的地缘冲突。

在这样的大背景下,比特币的「停滞」,并非「跑输大盘」这么简单。它更像是一个清醒的讯号,是对未来更大风险的提前预警,也是在为更宏大的叙事转变积蓄力量。

对真正的长期主义者而言,这正是检验信念、拒绝诱惑,并为即将到来的危机与机遇,做好准备的时刻。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 解析波卡平行链插槽拍卖参与方式及潜在影响

- 俄罗斯国家杜马一读通过俄罗斯大选候选人披露其加...

- 投资 NFT 究竟有何意义?

- 可编程基础设施将成为现有金融体系的补充

- 新生代稳定币协议 Claim 开启 IDO,白名单活动教程

- 技术解析分片的特定属性与权衡

- 电子游戏、加密货币与脑机接口

- 速览 TrueFi V3 的信用模型和新资产支持

- DeFi 固定利率借贷协议

- 加密市场尚未触顶,后市看好以太坊

- 以太坊 Layer 2 扩容方案 Hermez 发布产品发展路线...

- 为什么高盛和摩根大通都偏爱以太坊?

- Richest的数字货币投资学习日记和空投整理 | 区块...

- Uniswap V3 LP 极简主义操作策略

- DeFi 协议在「5·19」极端行情中表现如何?

- Uniswap V3 称资金利用率可提升 4000 倍,真的实现...

最新文章

- 坚信「比特币会跌破 1 万美元」!Mike McGlone :...

- 携币安、 PayPal 等 85 家公司 !万事达卡推出「加...

- 美国 SEC 、 CFTC 签署合作备忘录,联手打造加密货...

- 不满「涉伊朗金流」报导失实!币安不忍了控告《华...

- 建构双层防护网!币托、 Whoscall 启动虚拟货币防...

- 稳定币强势崛起!杰富瑞:银行存款未来 5 年内恐流...

- 《富比士》估 CZ 身家破千亿、超越比尔盖兹!本尊...

- 稳定币浪潮、「AI 代理金融」助攻!Bernstein 看好...

- 手握 1.91 亿美元多单!「神秘巨鲸」押注 BTC 、 E...

- 加拿大央行首发代币化债券!「发行、竞标与交割」...

- 那斯达克押注代币化股票!携 Kraken 打造基础设施...

- 挑战黄金地位!Bitwise 投资长重申:比特币有望飙...

- 韩检被盗 320 枚比特币「失而复得」,火速套现 2,1...

- 最快 10 月开庭!美检要求重审 Tornado Cash 共同...

- 川普暗示「战争快结束」引爆反弹行情!BTC 、 ETH ...

- 不畏帐面亏损 60 亿美元!Strategy 斥 13 亿美元抄...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX FIGR_HELOC

FIGR_HELOC DOGE

DOGE