区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

a16z 2025 加密现况报告速览:4 兆市值新高,机构入场成主流

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

撰文:Daren Matsuoka 、 Robert Hackett 、 Jeremy Zhang 、 Stephanie Zinn 和 Eddy Lazzarin

2025 年,全球资产迈入上链的一年。

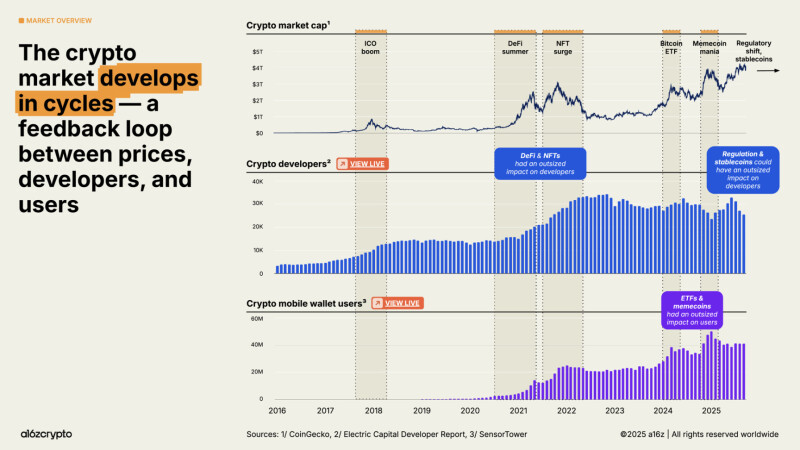

当我们发布首份《加密货币现状报告》时,这个产业仍处于青春期,当时加密货币总市值仅为如今的一半,区块链速度更慢、成本更高且可靠性更低。

过去三年,加密产业开发者顶住市场大幅回档与监管不确定性的双重压力,持续推动基础设施升级与技术突破。这些努力让我们迎来了今天:加密货币已成为现代经济中不可忽视的重要组成部分。

2025 年加密货币产业的核心叙事,是成熟。简而言之,加密货币已经成长起来:

- 传统金融巨头(如 Visa 、贝莱德、富达、摩根大通)与科技挑战者(如 PayPal 、 Stripe 、 Robinhood)纷纷推出或筹备加密货币产品;

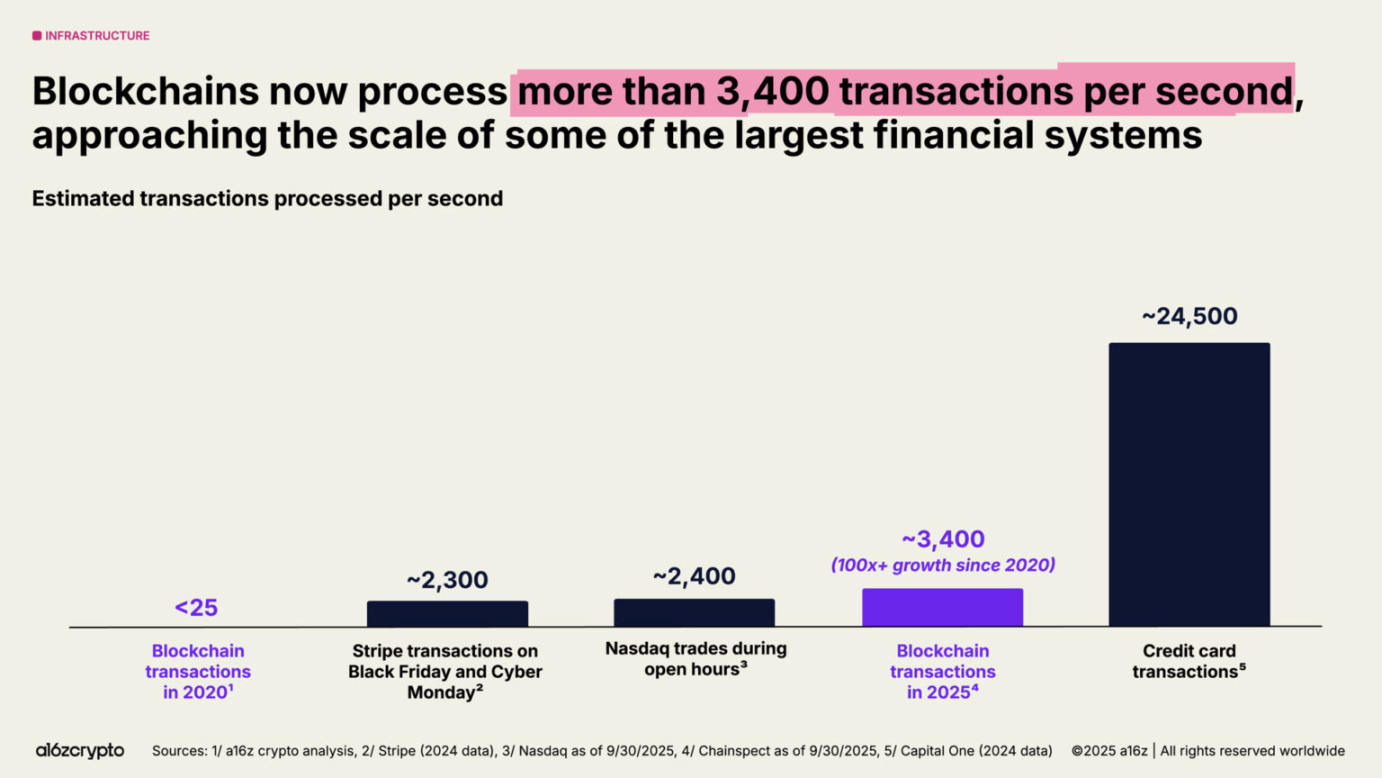

- 区块链每秒交易量突破 3,400 笔,较五年前成长超 100 倍;

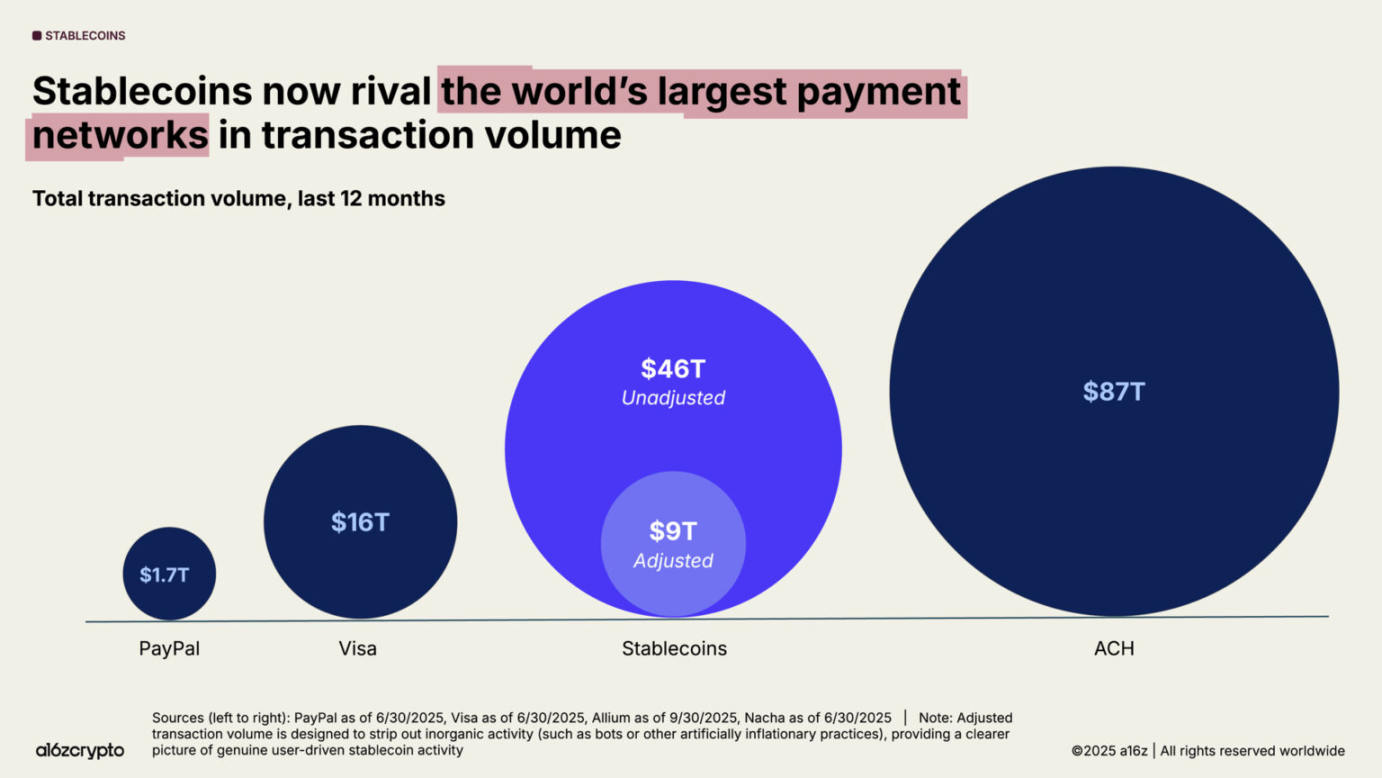

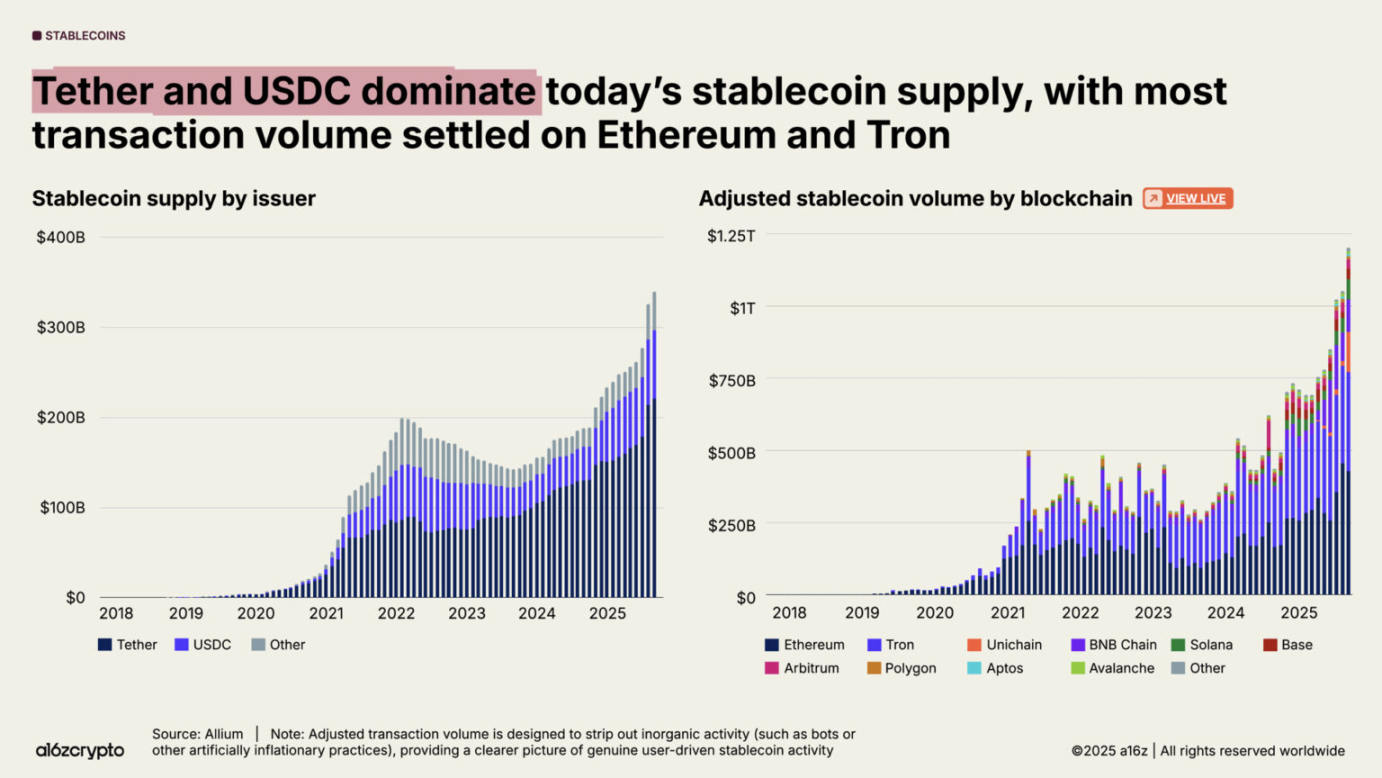

- 稳定币年交易量达 46 兆美元(调整后为 9 兆美元),规模比肩 Visa 与 PayPal;

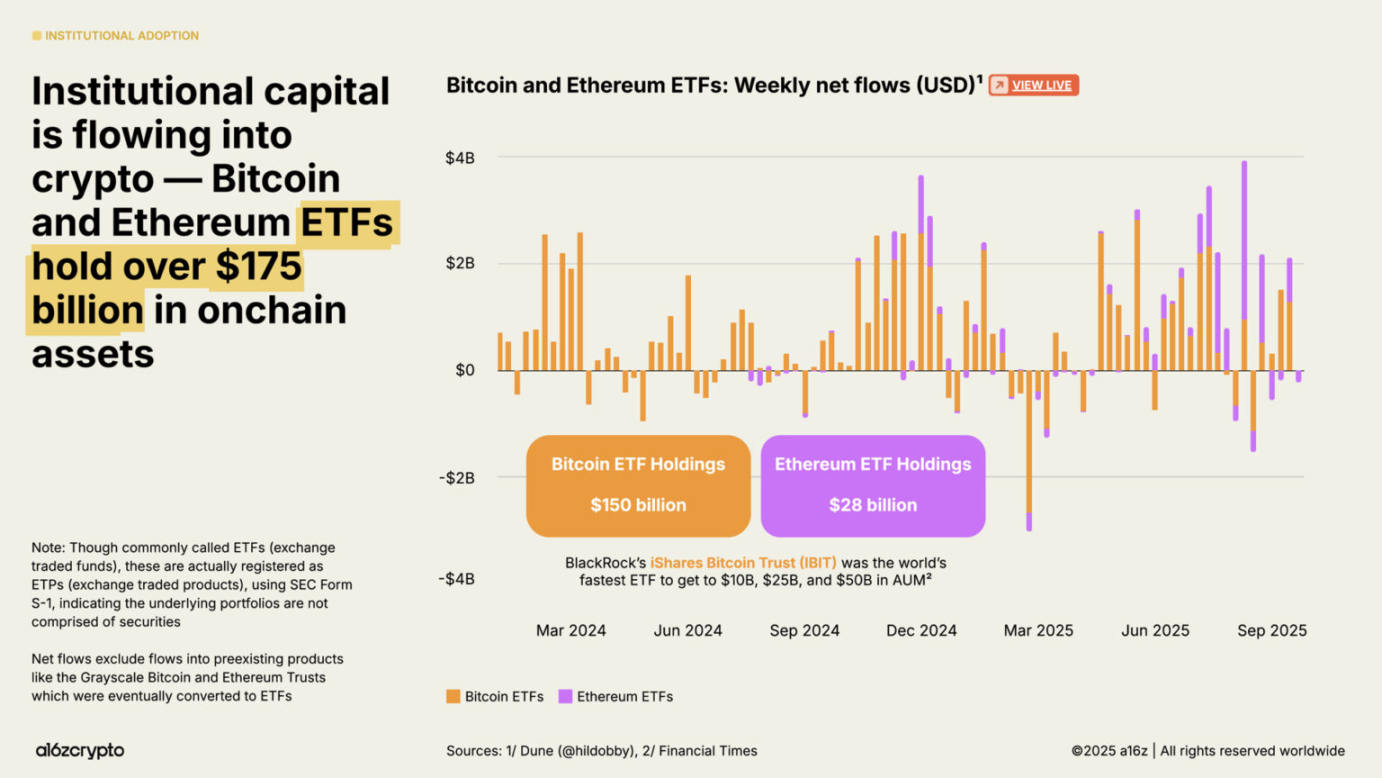

- 比特币与以太坊交易所交易产品(ETP)持股规模超 1,750 亿美元。

我们最新的《加密货币现状报告》深入剖析了产业的转型,内容涵盖机构采用、稳定币崛起、加密货币与人工智慧整合等关键趋势。此外,我们首次推出加密货币现况仪表板 —— 这是一种全新的资料探索工具,可透过核心指标即时追踪产业发展动态。

加密市场规模庞大、覆盖全球且持续成长

2025 年,加密货币总市值首次突破 4 兆美元大关,标志著产业实现全面发展。加密货币行动钱包用户数量也创下历史新高,较去年增加 20% 。

从监管敌意到监管支援的转变,叠加稳定币应用、传统金融资产代币化、新兴用例落地等技术采用加速,将共同定义产业下一个周期。

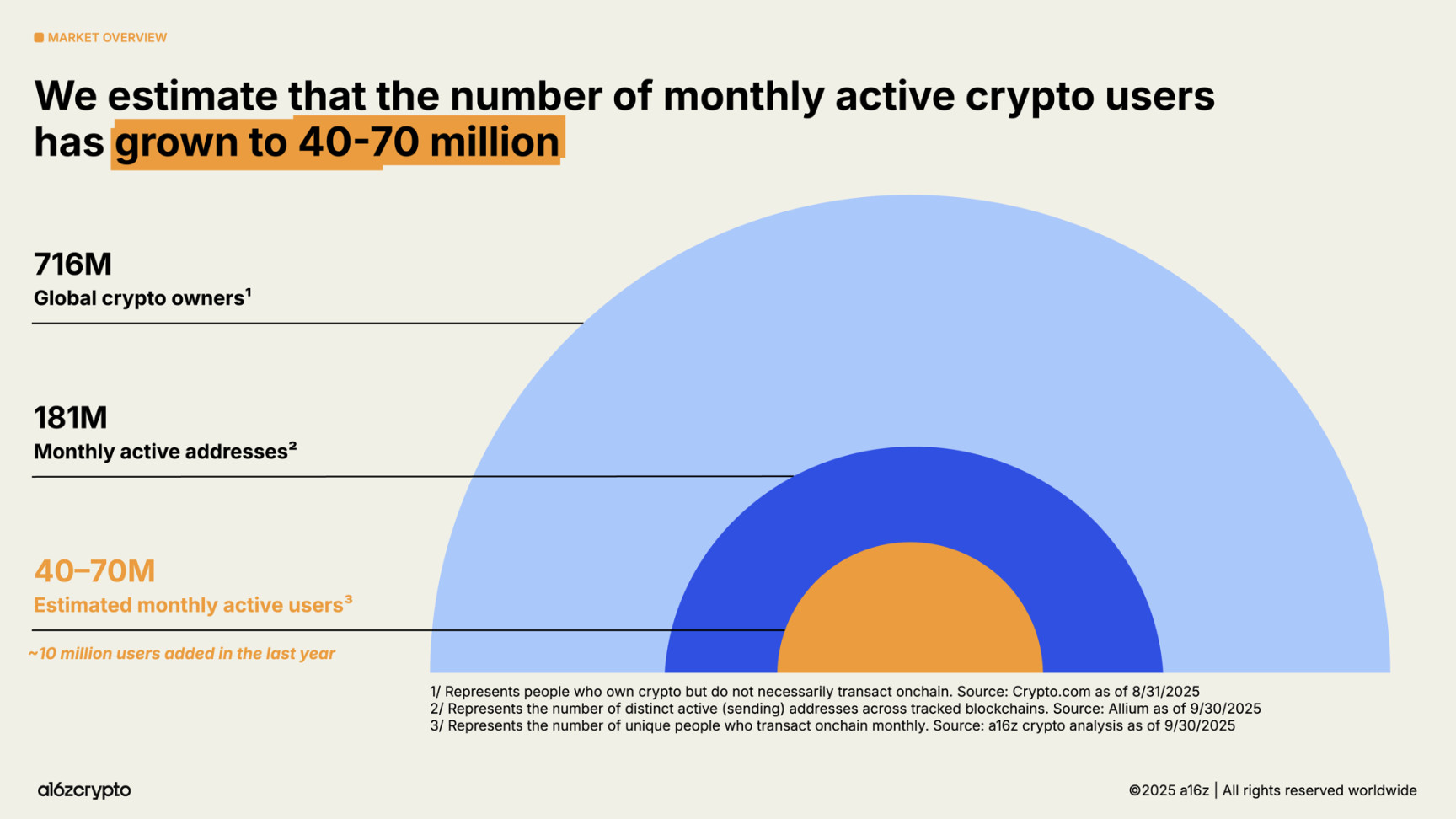

根据我们最新的分析方法,目前活跃加密货币用户约为 4,000 万至 7,000 万,较去年增加约 1,000 万。

这一数字,仅为加密货币持有者总数(约 7.16 亿,较去年增长 16%)的一小部分,也远低于链上月活跃地址数(约 1.81 亿,较去年下降 18%)。

被动持有者(持有加密货币但不进行链上交易的人群)与活跃用户(定期进行链上交易的人群)之间的差距,为加密货币开发者提供了机遇,他们可触达更多已持有加密货币但未活跃参与的潜在用户。

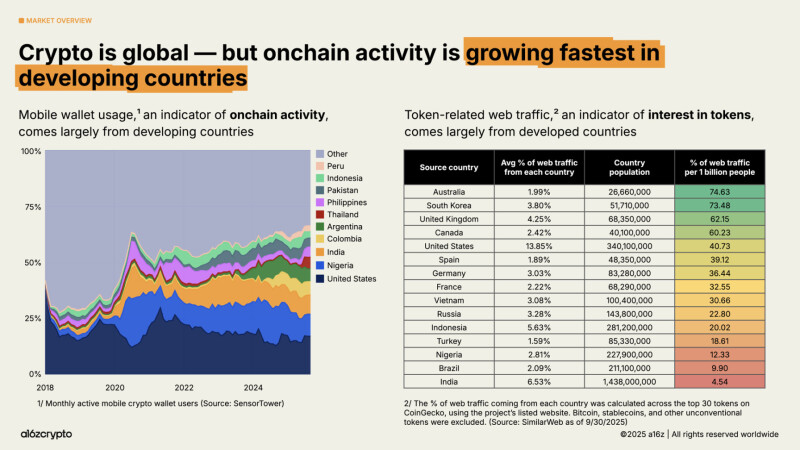

那么这些加密用户在哪里,他们在做什么?

加密货币应用具有全球性,但不同地区的使用情境有显著差异。行动钱包的使用率(链上活动的指标)在阿根廷、哥伦比亚、印度和奈及利亚等新兴市场成长最快。尤其是在阿根廷,由于货币危机不断升级,在过去三年里,加密行动钱包的使用率增加了 16 倍。

同时,我们对代币相关网路流量地理来源的分析显示,人们对代币的兴趣指标更倾向于已开发国家。与发展中国家的使用者行为相比,这些国家(尤其是澳洲和韩国)的活动可能更侧重于交易和投机。

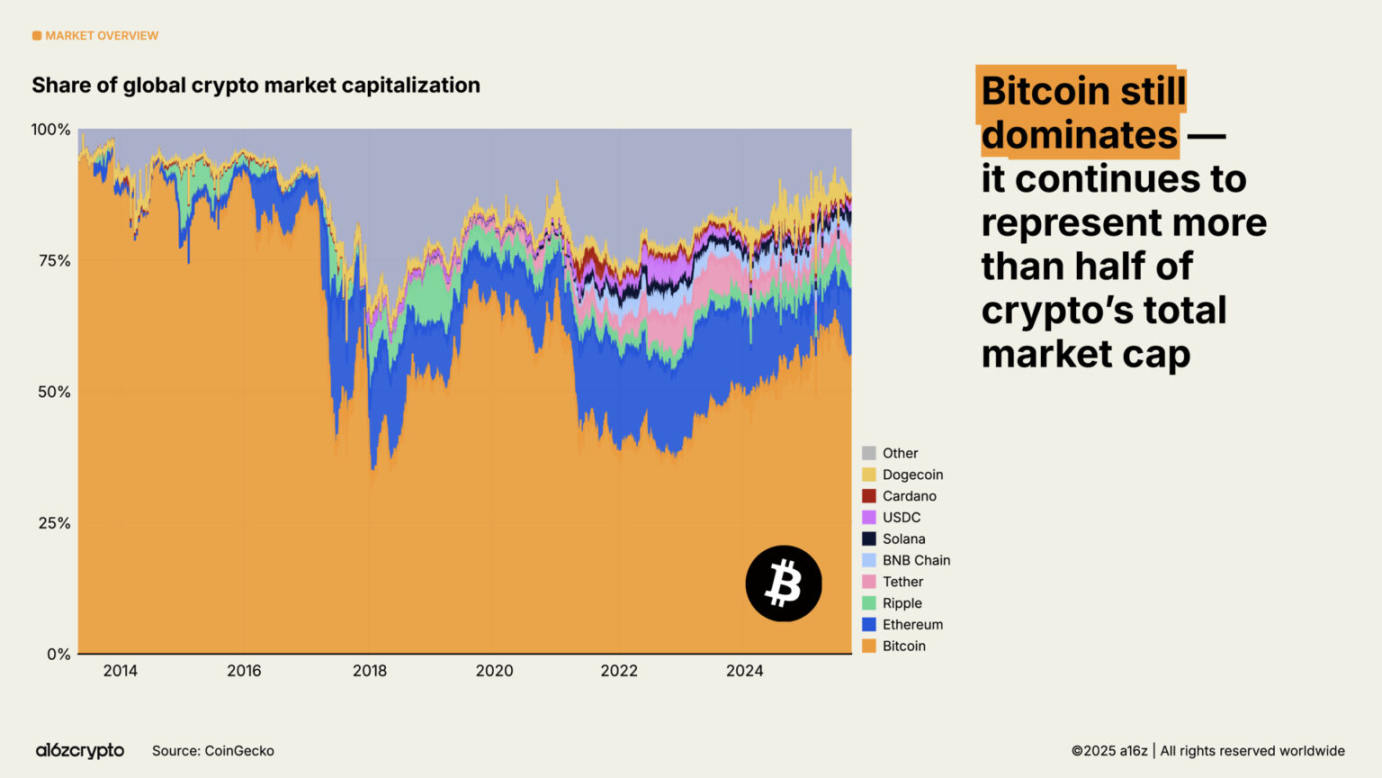

比特币仍占据加密货币总市值的半壁江山,其价值储存属性获得投资者认可,价格创下超 12.6 万美元的历史新高。同时,以太坊与 Solana 也收复了 2022 年以来的大部分失地。

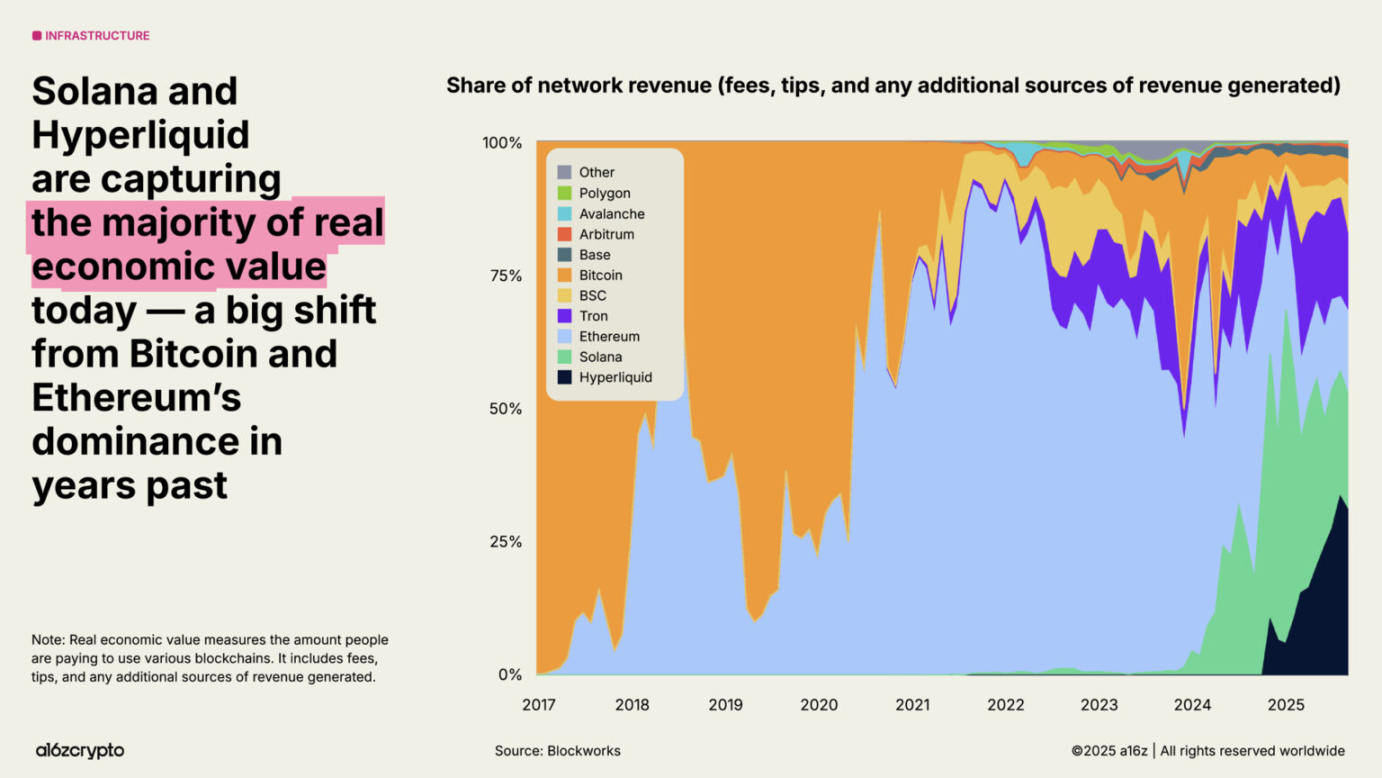

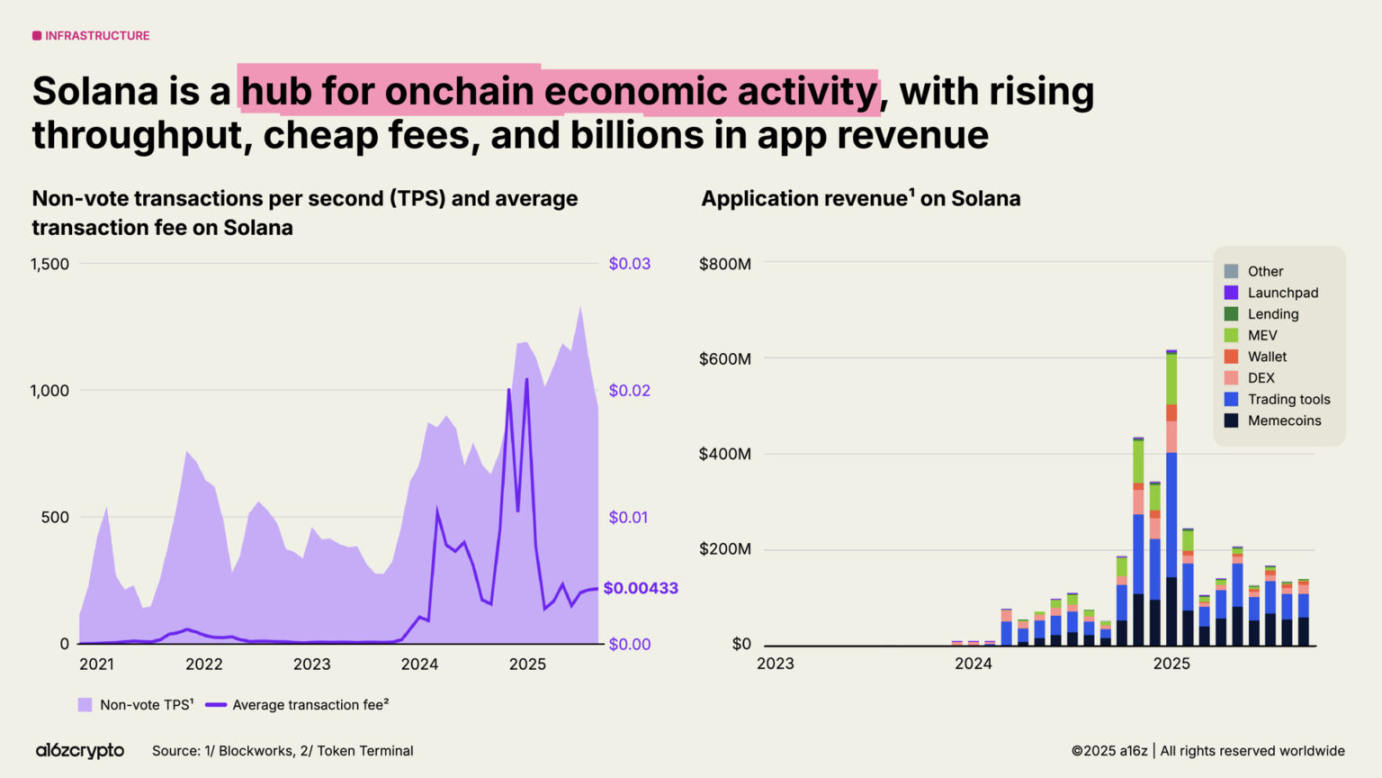

随著区块链持续扩容、手续费市场成熟及新应用涌现,实际经济价值(衡量用户为使用区块链支付的真实成本)成为更重要的指标。目前,Hyperliquid 与 Solana 贡献了 53% 的创收型经济活动—— 这与前几年比特币与以太坊主导市场的格局形成显著差异。

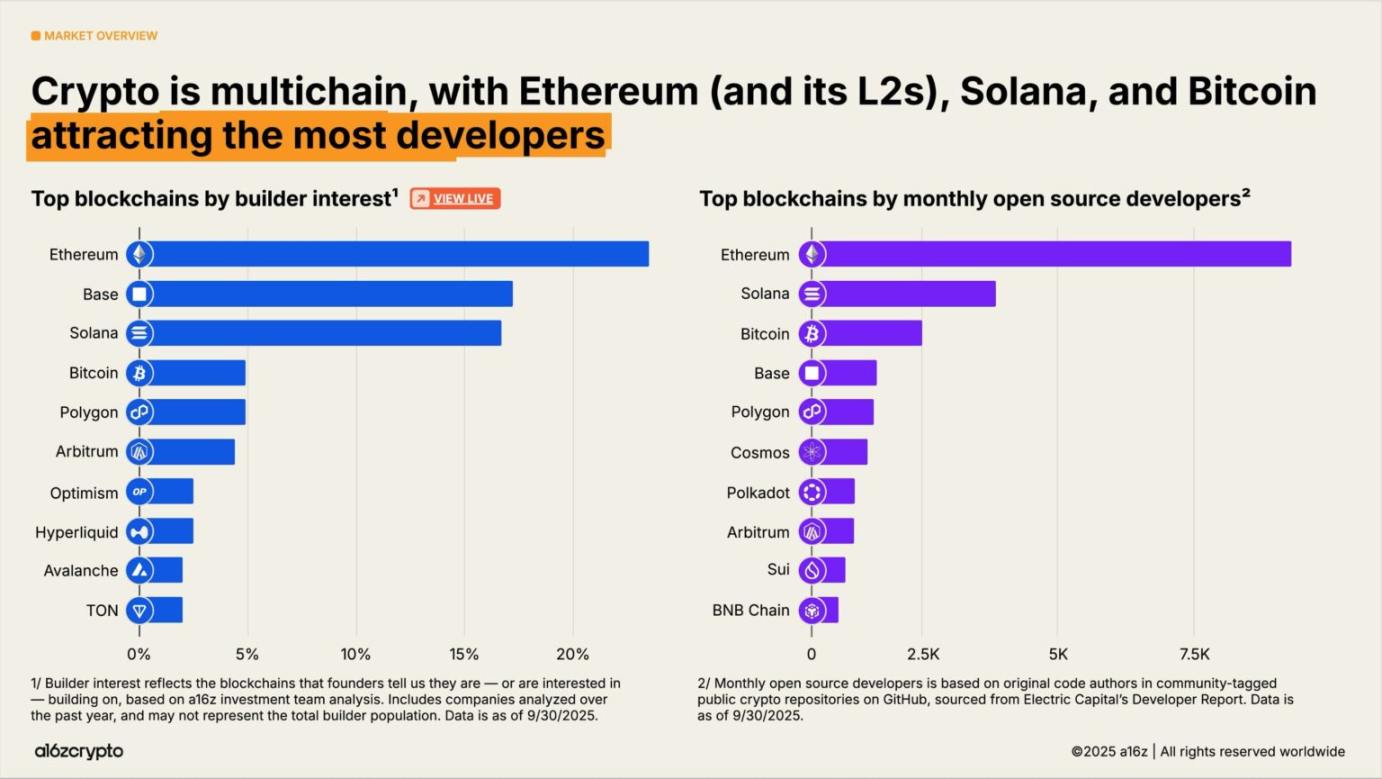

在开发者层面,加密货币产业仍保持多链并存格局。比特币、以太币(及其 Layer 2 网路)、 Solana 吸引了最多开发者。 2025 年,以太坊及其 Layer 2 网路是新开发者首选生态;而 Solana 则是成长最快的生态之一,过去两年开发者关注度提升 78% 。

金融机构全面拥抱加密货币

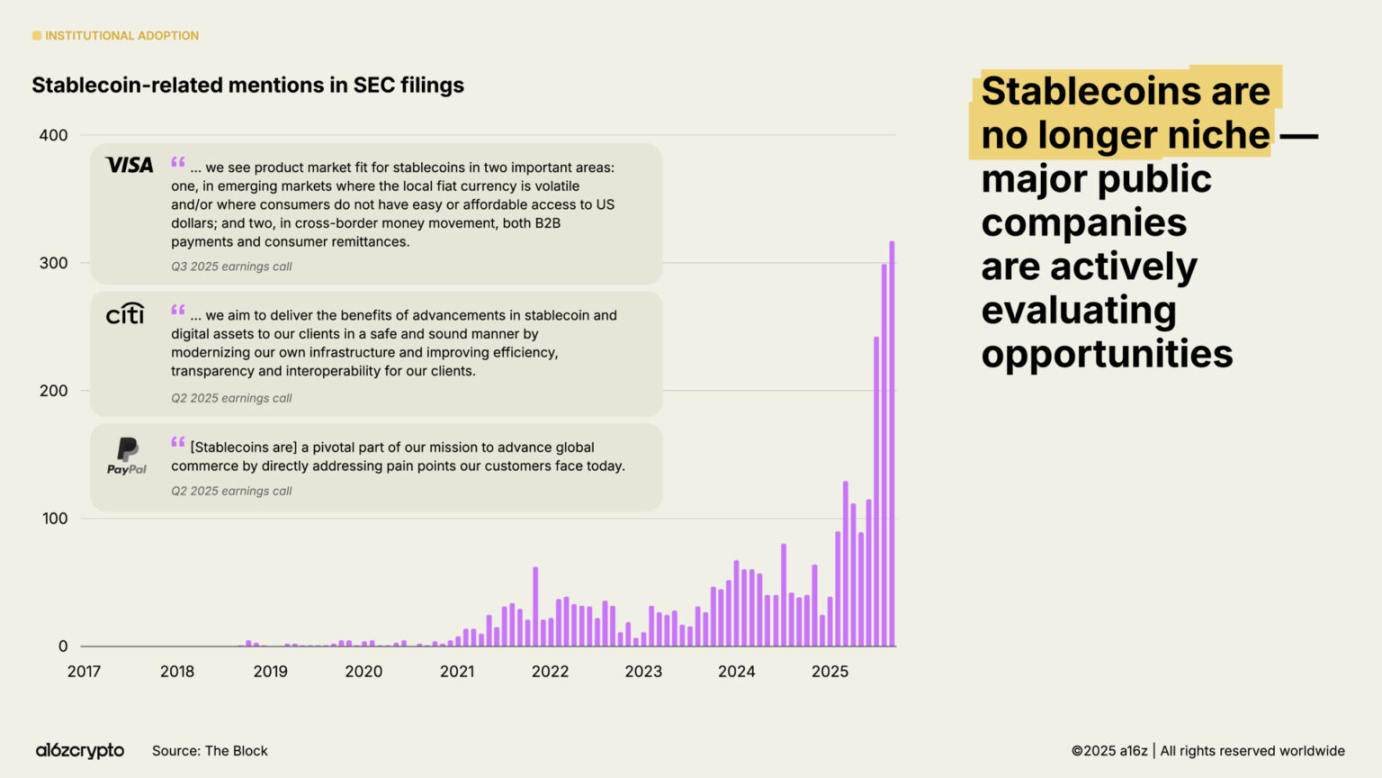

2025 年是加密货币机构采用元年。去年的《加密货币现状报告》提出「稳定币已找到产品市场契合点(PMF)」仅五天后,Stripe 宣布计划收购稳定币基础设施平台 Bridge 。产业竞赛正式开幕,传统金融机构也纷纷跟进,公开布局稳定币领域。

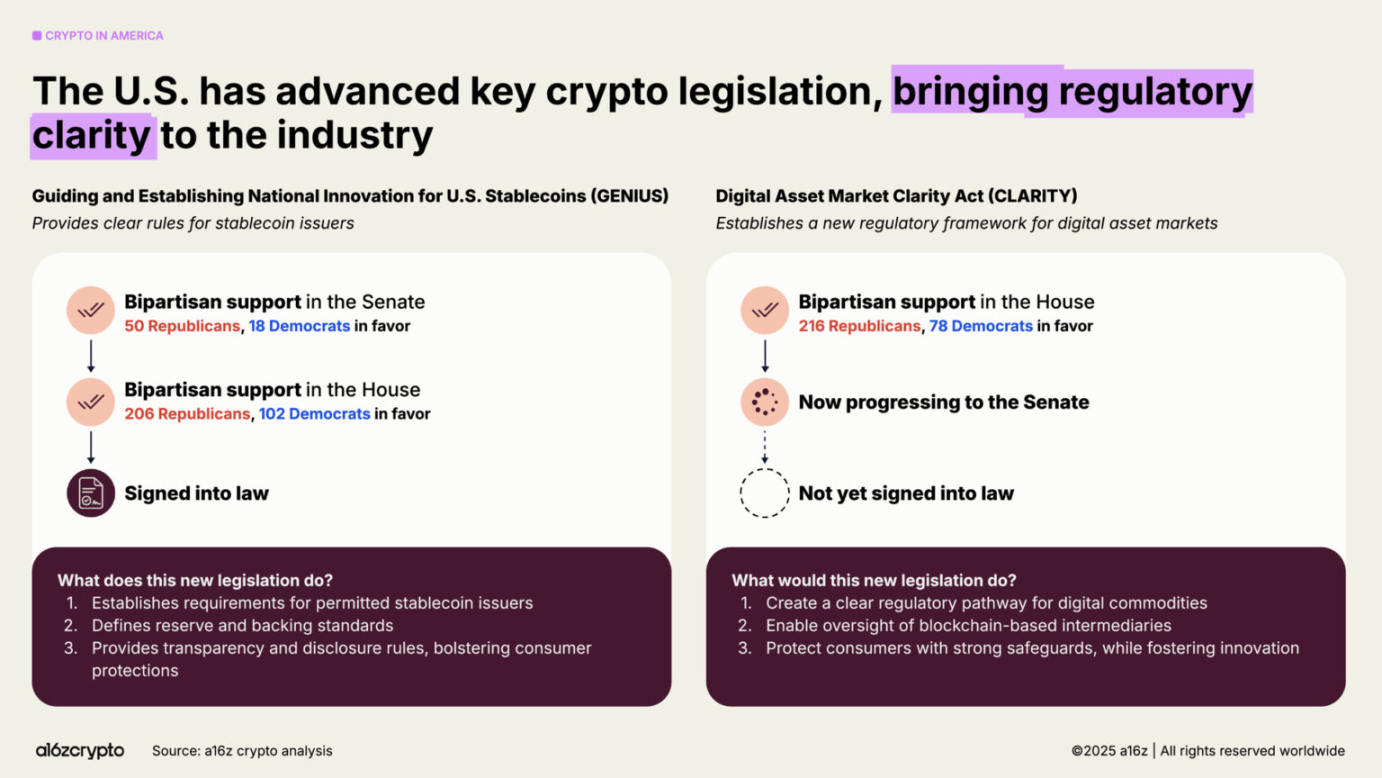

数月后,Circle 的十亿美元级 IPO 标志著稳定币发行机构跻身主流金融机构行列。 7 月,两党共同推动的《GENIUS 法案》正式生效,为开发者与机构提供了明确的合规框架,消除了先前的政策不确定性。此后数月,美国证券交易委员会(SEC)文件中稳定币的提及次数增加 64%,各大金融机构也接连发布加密货币相关公告。

机构采用率迅速提升。包括花旗集团、富达、摩根大通、万事达卡、摩根士丹利和 Visa 在内的传统机构现在正在直接向消费者提供(或计划提供)加密产品,允许消费者买卖和持有加密资产,以及股票、交易所交易产品和其他传统工具。同时,PayPal 和 Shopify 等平台正在加倍投入支付业务,并为商家和客户之间的日常交易建立基础设施。

除了直接提供产品外,包括 Circle 、 Robinhood 和 Stripe 在内的主要金融科技公司正在积极开发或宣布计划开发新的区块链,重点是支付、实体资产和稳定币。这些措施可以带来更多的链上支付流,鼓励企业采用,并最终创造一个更大、更快、更全球化的金融体系。

这些公司拥有庞大的分销网络。如果继续发展,加密货币可能会深度融入我们日常使用的金融服务中。

交易所交易产品是机构投资采用的另一个关键驱动力,目前链上加密货币持有量超过 1,750 亿美元,较一年前的 650 亿美元成长了 169% 。

贝莱德旗下的 iShares 比特币信托(IBIT)被称为史上交易量最高的比特币 ETP;而后续推出的以太坊 ETP,近几个月也录得显著资金流入。(注:尽管这类产品常被称为交易所交易基金(ETF),但实际上是透过 SEC S-1 表格注册的交易所交易产品(ETP),其底层投资组合不含证券类资产。)

这类产品降低了加密货币的投资门槛,释放了先前因合规顾虑而观望的大规模机构资金。

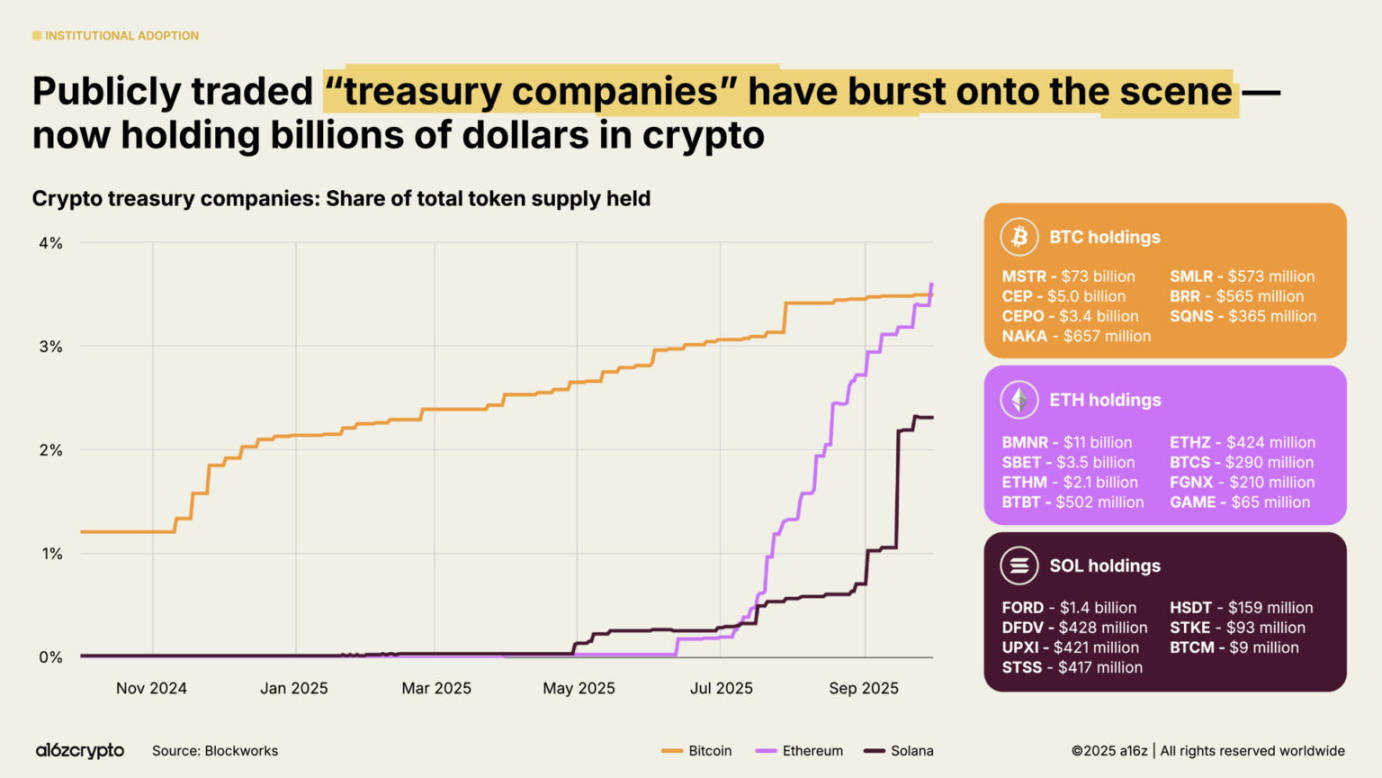

公开交易的数位资产库(DAT)公司目前总共持有比特币和以太坊流通总量的约 4% 。这些 DAT 加上交易所交易产品,目前持有比特币和以太坊代币供应量的约 10% 。

稳定币跻身主流

2025 年,稳定币崛起是加密货币产业成熟的最佳证明。几年前,稳定币的主要用途还是结算加密货币投机交易;而在过去两年,稳定币已成为全球最快、最便宜的美元转账工具—— 可在 1 秒内完成转账,手续费不足 1 美分,覆盖全球几乎所有地区。

如今,稳定币已成为链上经济的核心支柱。

过去一年,稳定币总交易量达 46 兆美元,较前一年成长 106% 。虽然由于这个数字主要代表的是金融流量(而非信用卡网路的零售支付),因此无法进行同类比较,但这几乎是 Visa 的三倍,并且接近覆盖整个美国银行系统的 ACH 网路。

若采用调整后数据(剔除机器人交易等虚增活动),过去 12 个月稳定币交易量达 9 兆美元,较去年成长 87% 。 这一规模是 PayPal 交易量的 5 倍以上,且超过 Visa 交易量的一半。

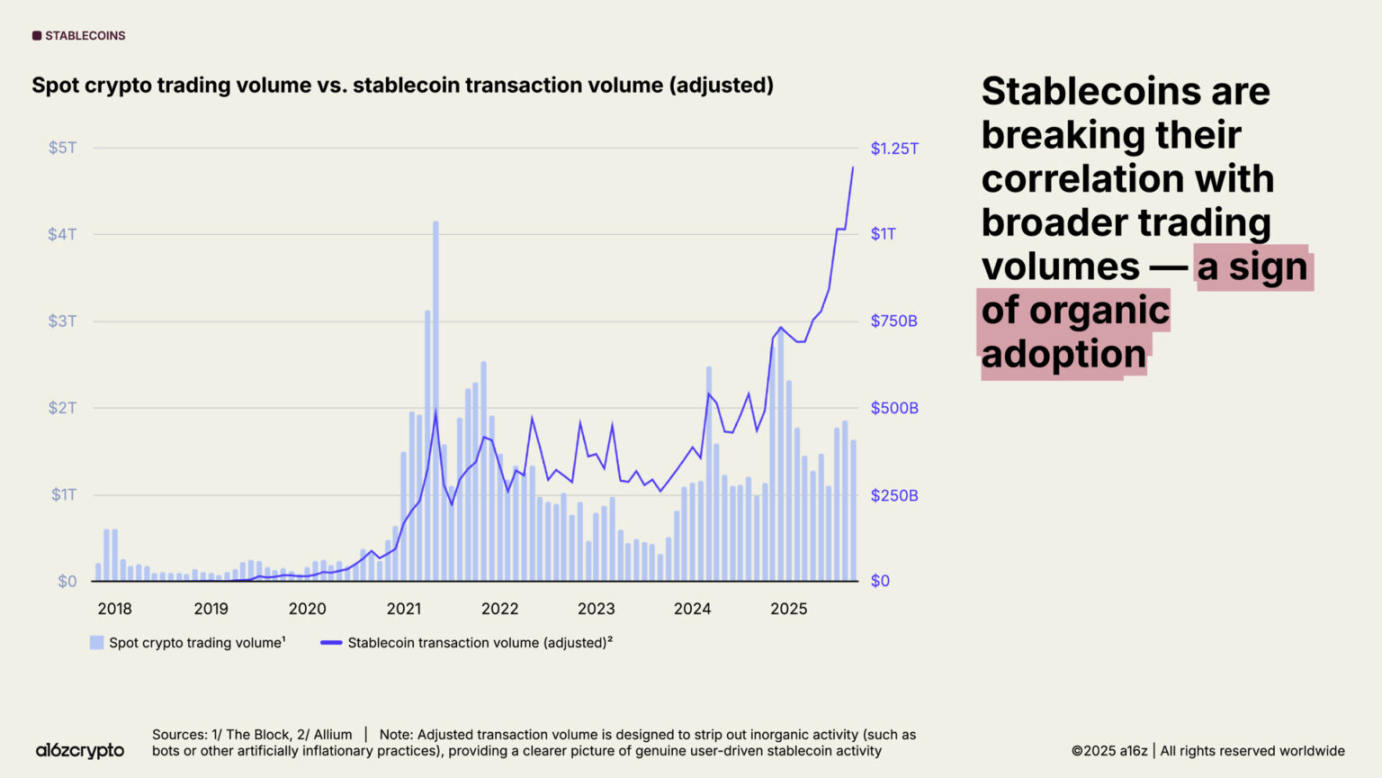

稳定币采用正加速推进。 2025 年 9 月,调整后稳定币月交易量创下历史新高,接近 1.25 兆美元。

值得注意的是,这项交易活动与整体加密货币交易量基本无关。稳定币的非投机用途已被广泛接受,也印证了其产品市场契合点(PMF)的稳固性。

稳定币总供应量也创下历史新高,突破 3000 亿美元。

市场呈现头部主导格局,Tether 与 USDC 合计占 87% 的市占率。 2025 年 9 月,以太坊与波场区块链上的调整后稳定币交易量达 7,720 亿美元,占全市场交易量的 64% 。尽管这两大发行方与两条公链主导市场,但新公链与新发行方的成长动能也正在加速。

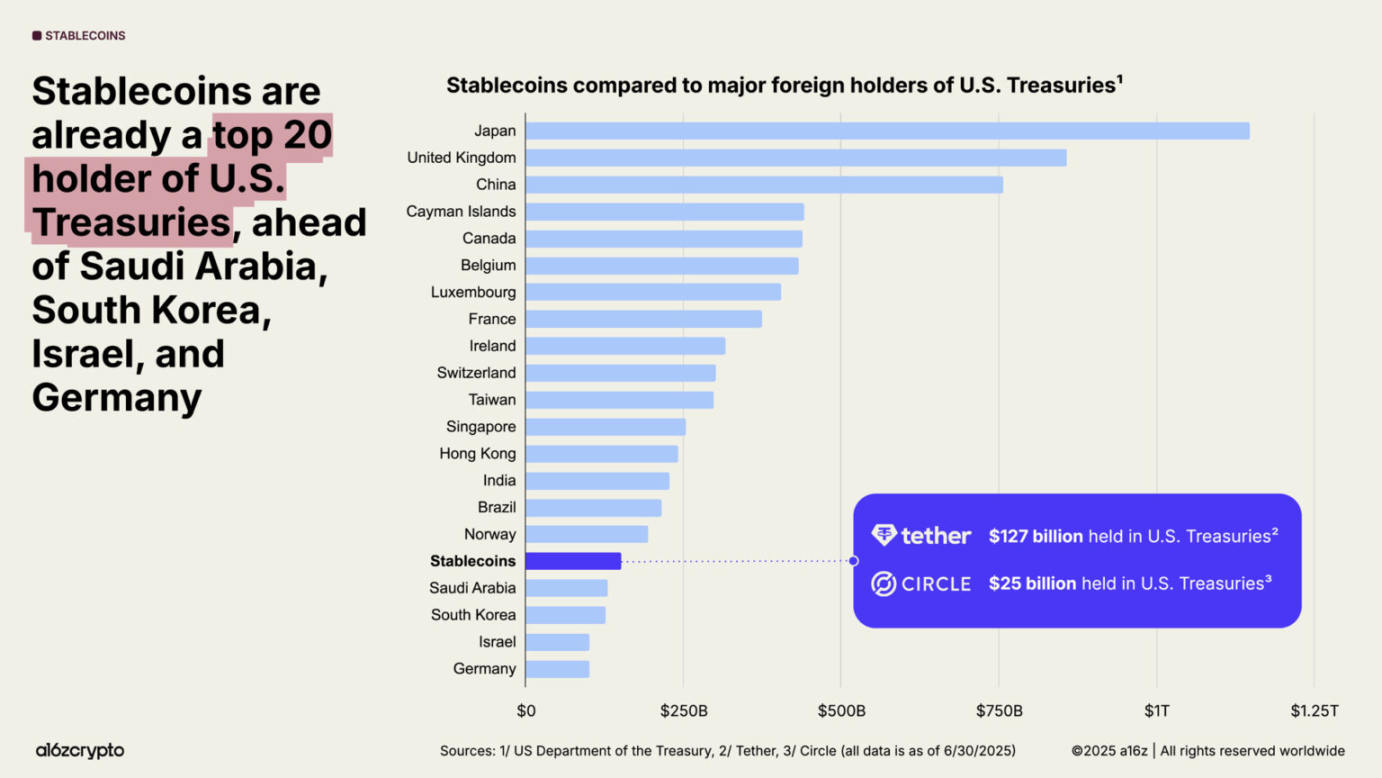

稳定币如今已成为全球宏观经济的一股力量。目前,超过 1% 的美元以代币化的稳定币形式存在于公链上,稳定币持有的美国国债数量也从去年的第 20 名上升至第 17 名。稳定币总计持有超过 1500 亿美元的美国国债,超过了许多主权国家的国债持有量。

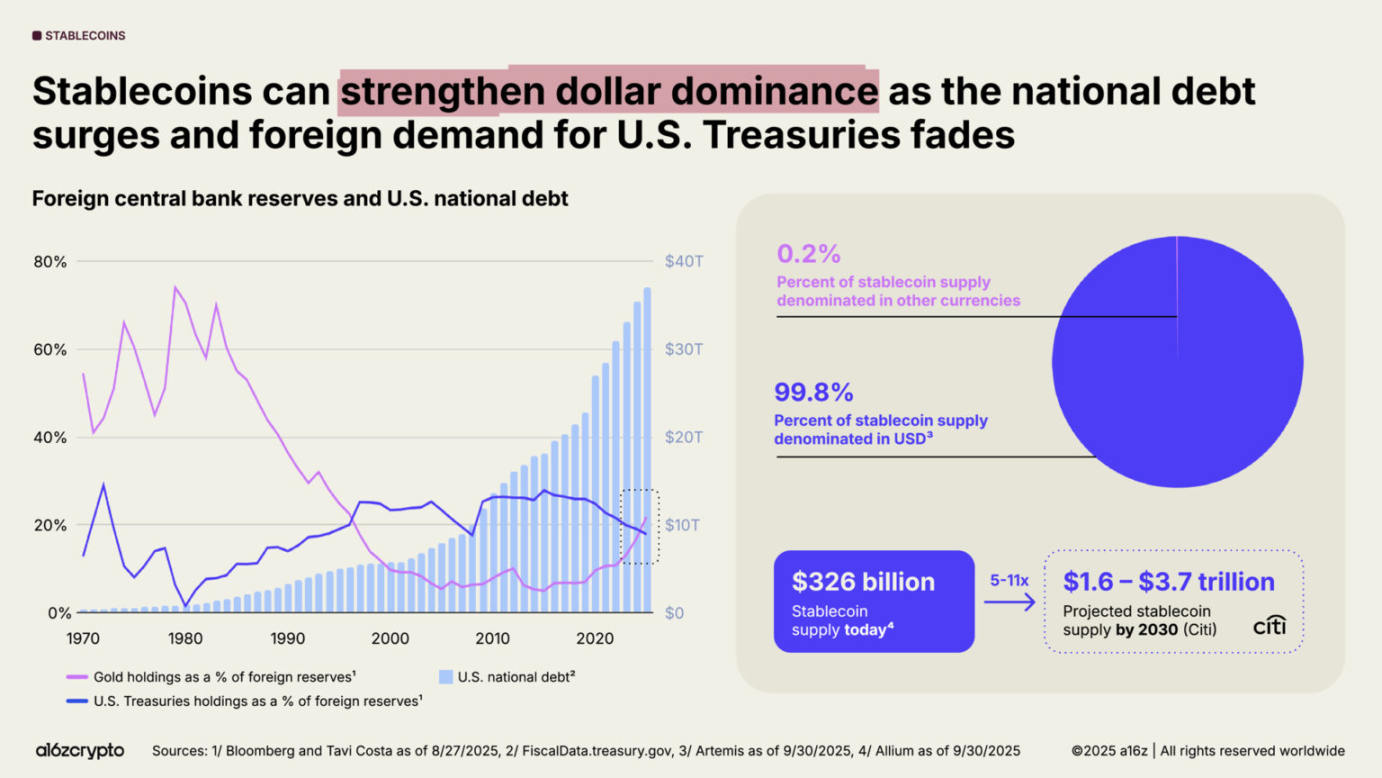

同时,美国国债需求全球萎缩与美国公债规模激增形成矛盾。 30 年来,外国央行持有的黄金储备首次超过美国公债储备。

但稳定币却逆势而上:99% 的稳定币以美元计价,预计 2030 年将成长 10 倍,突破 3 兆美元。这意味著未来几年,稳定币可能成为美国公债需求的强劲且可持续来源,在外国央行减持之际,进一步巩固美元的全球主导地位。

加密货币在美国发展势头空前强劲

美国已经改变了先前对加密货币的敌对立场,重新点燃了开发者的信心。

今年《GENIUS 法案》的生效与《CLARITY 法案》在众议院的通过,标志著两党就加密货币达成共识:加密货币不仅会长期存在,还将在美国实现蓬勃发展。这两项法案共同建构了稳定币、市场结构、数位资产监管的框架,在鼓励创新与保护投资者之间取得平衡。此外,《14178 号行政命令》推翻了先前的反加密政策,成立跨部门工作小组,推动联邦数位资产政策现代化。

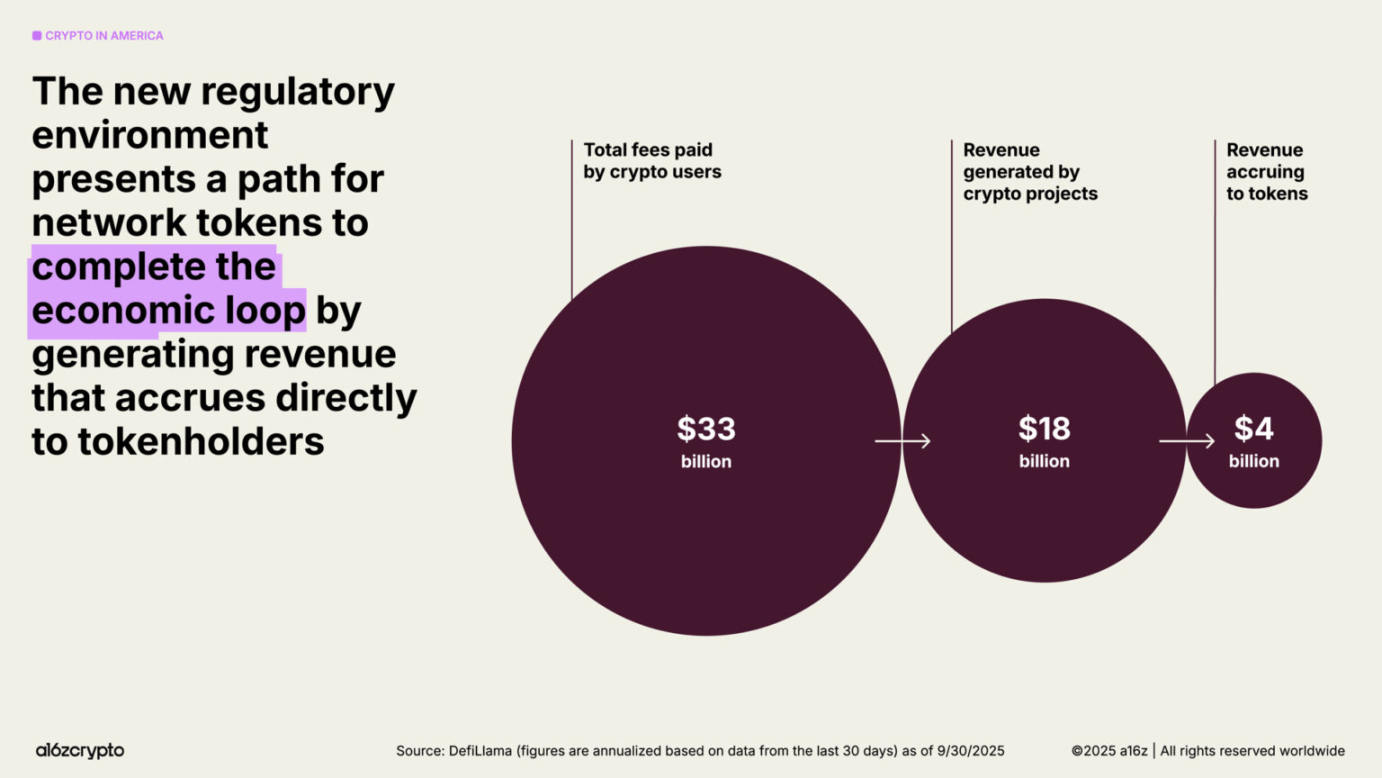

清晰的监管环境,为开发者将代币打造为「新一代数位基础组件」铺平了道路。随著监管明确,更多代币将能透过为代币持有者创造收益完成经济闭环,为网路打造「自我永续、让更多用户拥有系统权益」的新型经济引擎。

全球资产加速上链

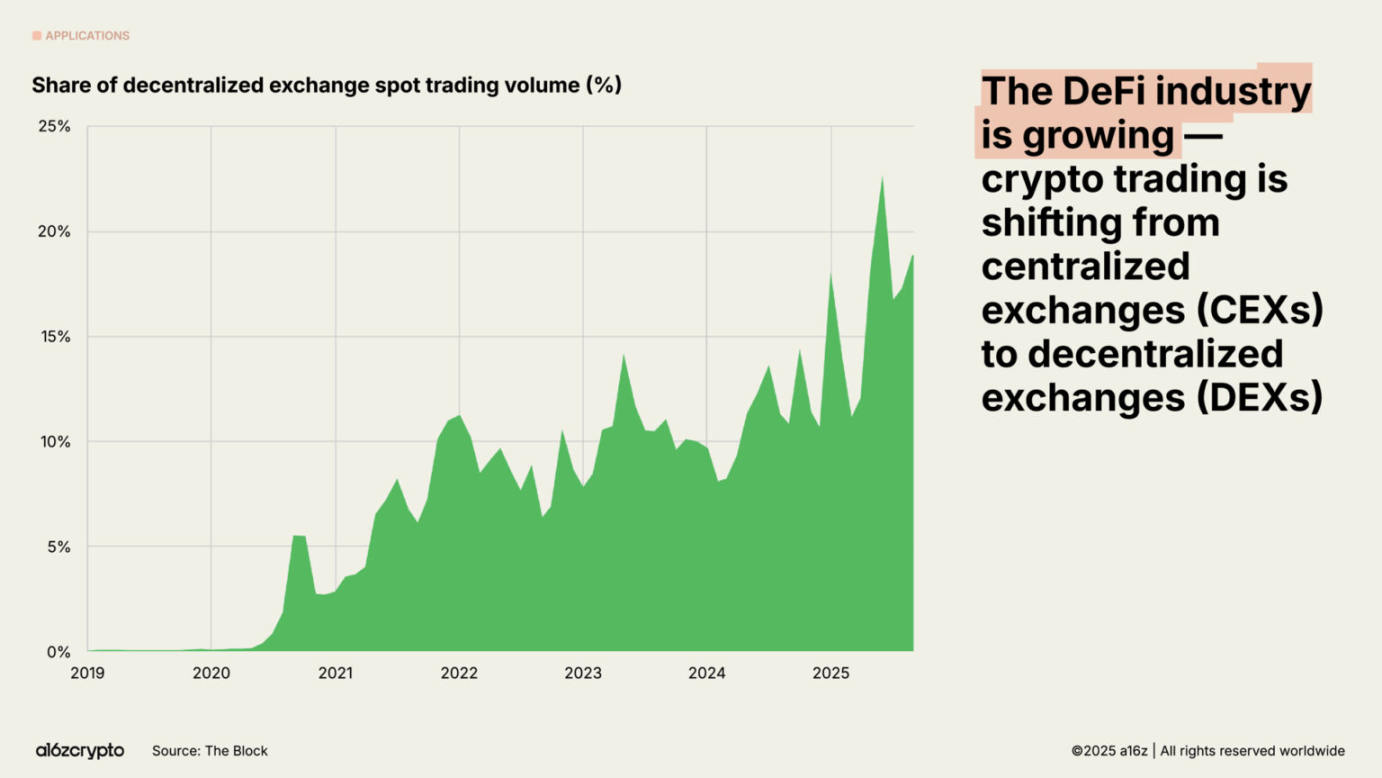

曾经,链上经济只是早期采用者的小众领域;如今,它已发展为覆盖多个产业、每月活跃用户数千万的大型市场。目前,近五分之一的现货交易量来自去中心化交易所(DEX)。

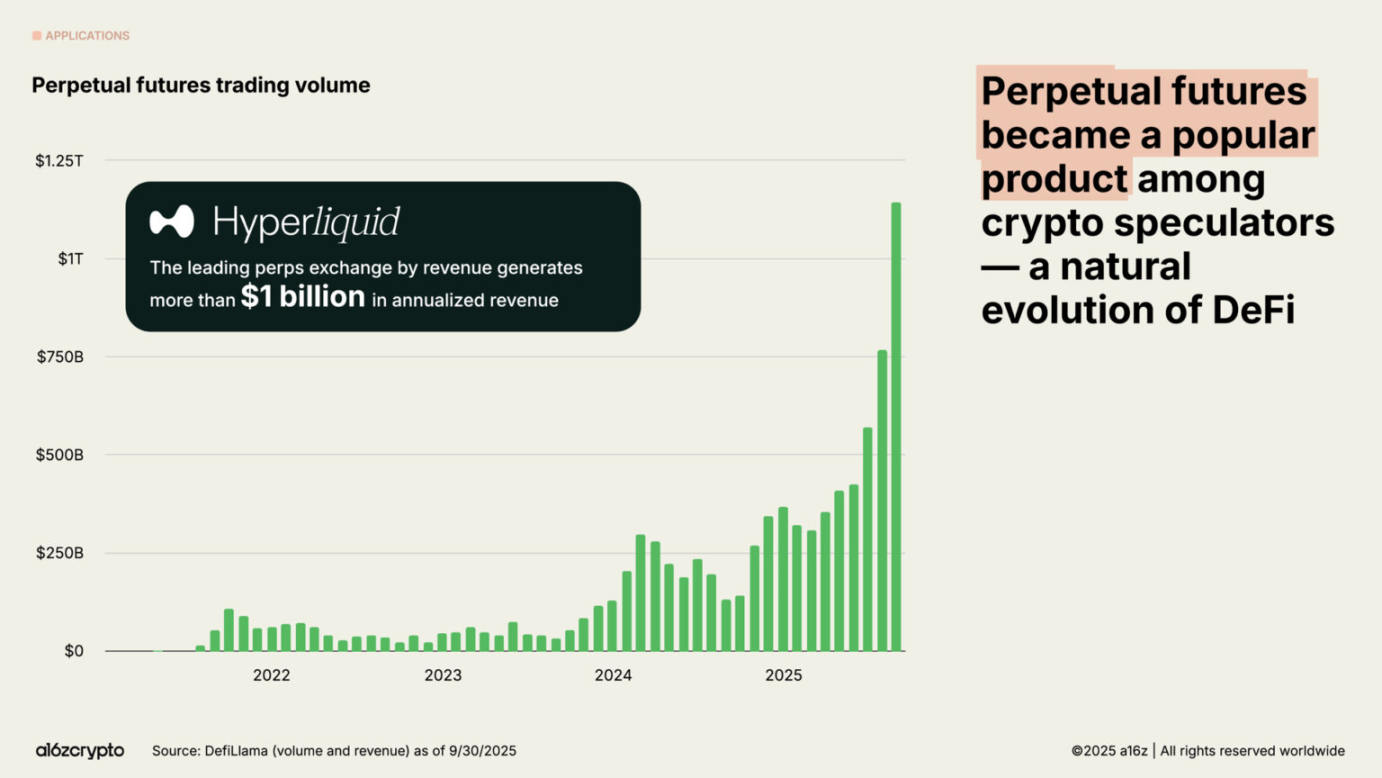

永续期货的交易量在过去一年增长了近 8 倍,在加密货币投机者中迅速蹿红。像 Hyperliquid 这样的去中心化永续期货交易所已经处理了数兆美元的交易,今年的年化收入超过 10 亿美元,这些数字足以媲美一些中心化交易所。

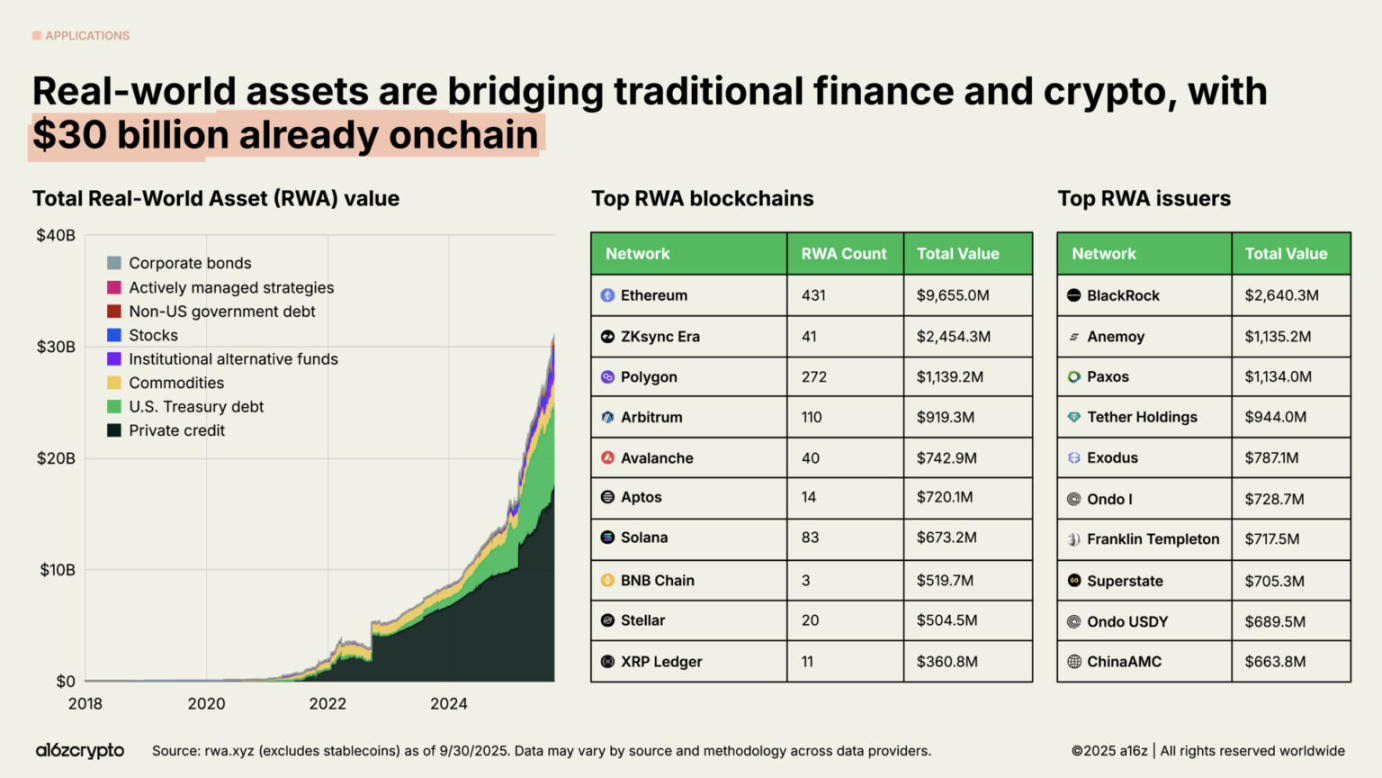

现实世界资产(RWA)——例如美国国债、货币市场基金、私人信贷和房地产等传统资产在链上呈现——连接加密货币和传统金融。代币化 RWA 的总市场规模为 300 亿美元,在过去两年中成长了近 4 倍。

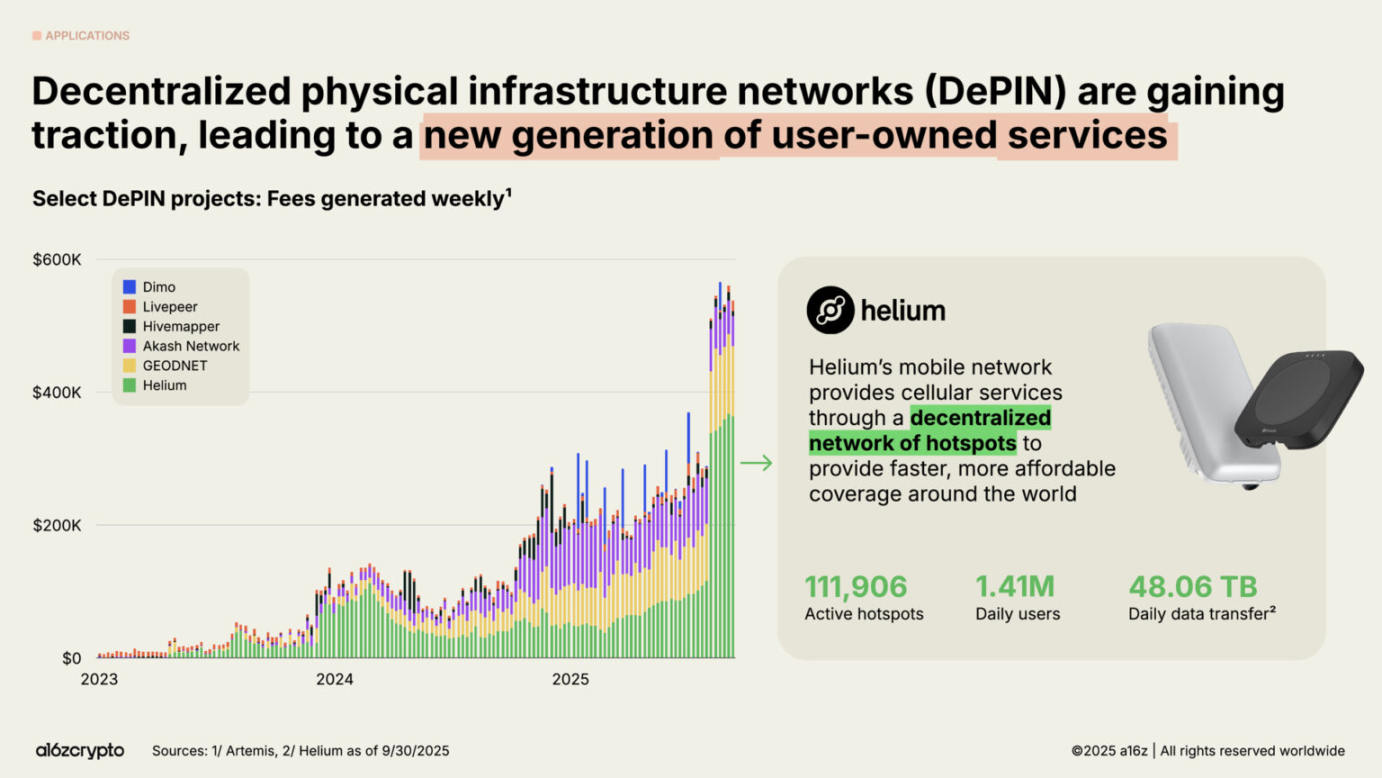

除了金融之外,2025 年区块链最雄心勃勃的前沿之一就是 DePIN,即去中心化实体基础设施网路。

如果去中心化金融(DeFi)重构了金融,那么 DePIN 正在重建实体基础设施,包括电信网路、交通网路、能源网格等。

这一领域的潜力巨大:世界经济论坛预测,到 2028 年 DePIN 市场规模将达 3.5 兆美元。

Helium 网路是最知名的案例:这个草根无线通讯网路透过 11.1 万个用户营运的热点,为全球 140 万日活跃用户提供 5G 蜂窝网路覆盖范围。

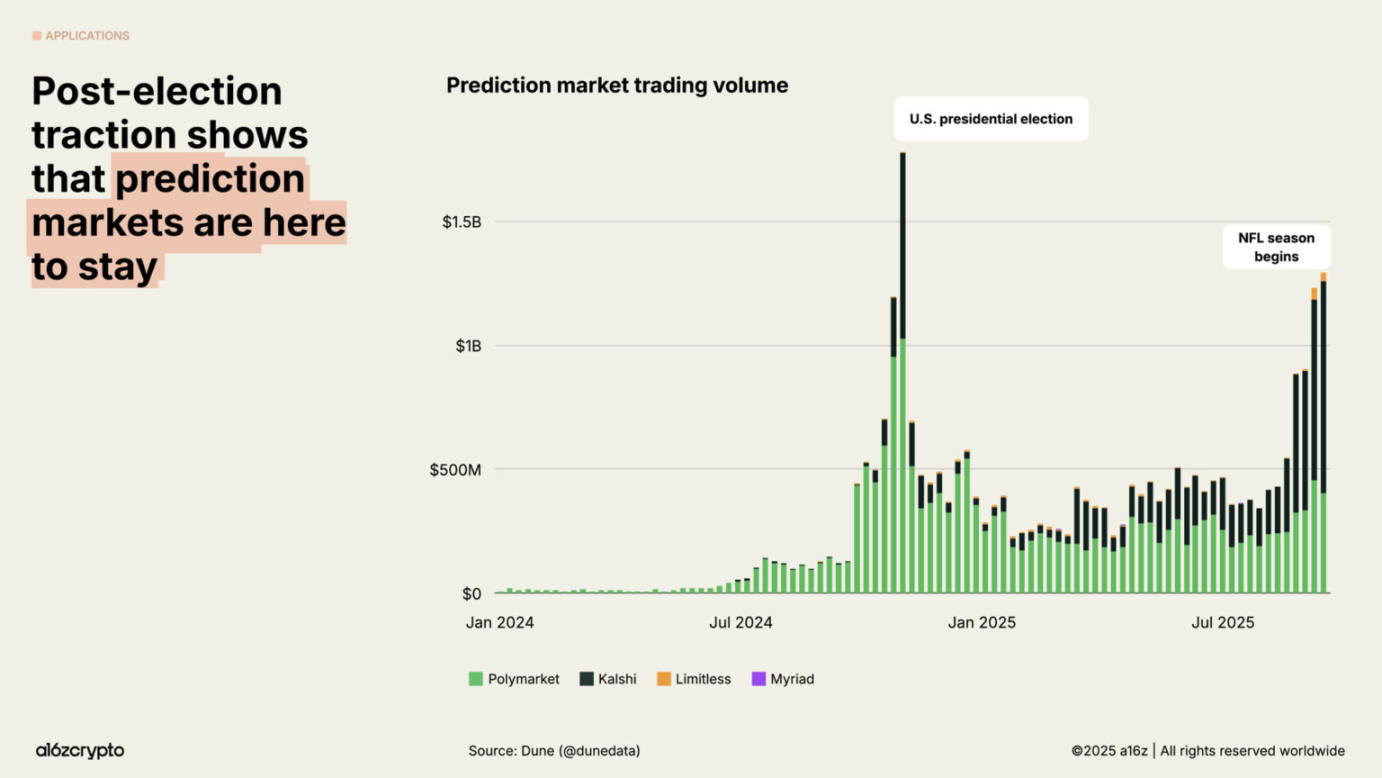

在 2024 年美国大选期间,预测市场首次跻身主流。 Polymarket 与 Kalshi 等头部平台的月合计交易量达数十亿美元。尽管有人质疑大选后能否维持用户活跃度,但 2025 年初至今,这些平台的交易量仍成长近 5 倍,接近先前高点。

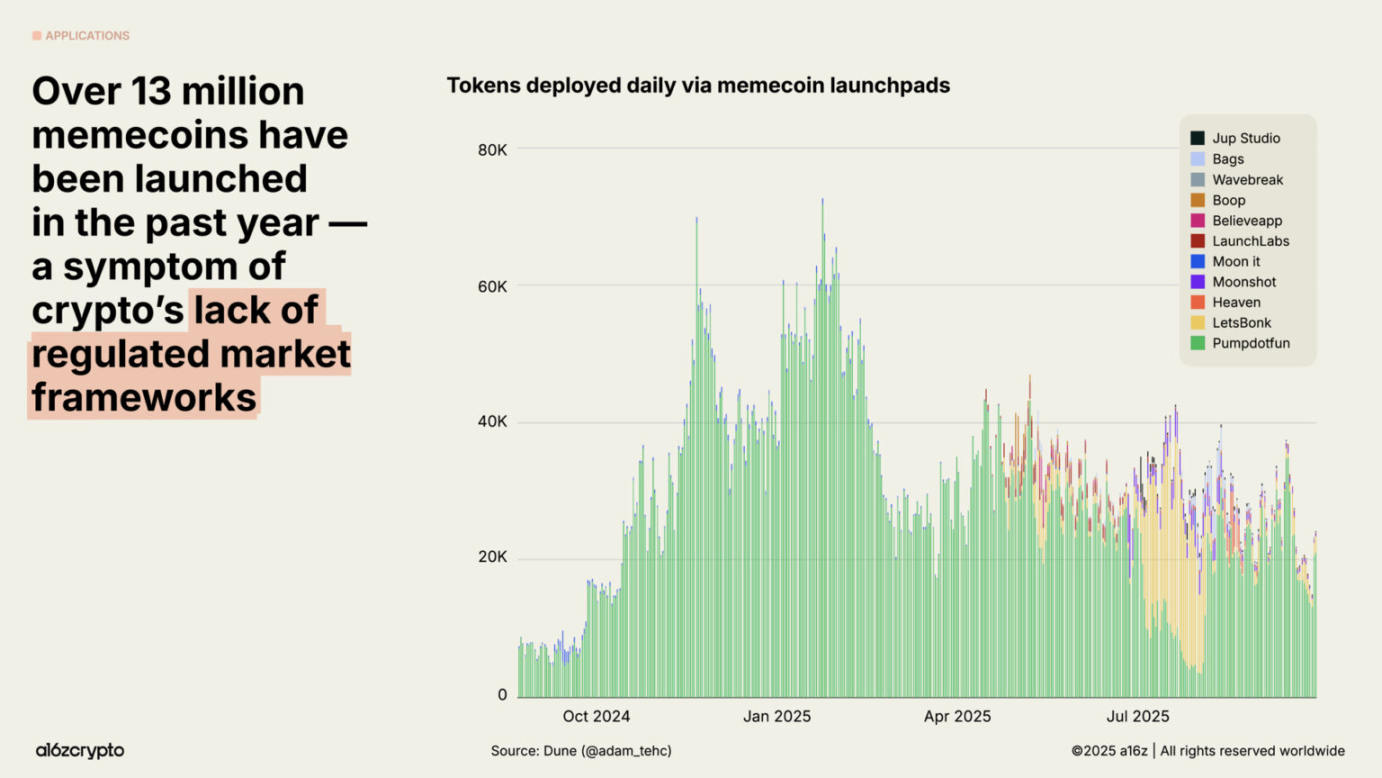

在监管尚未明确的阶段,Memecoin 曾经繁荣:过去一年,新增 Memecoin 超 1300 万种。但近几个月这一趋势逐渐降温,9 月 Memecoin 发行量较 1 月下降 56% 。随著合理政策与两党立法为更实际价值的区块链用例铺路,Memecoin 的热度正被更有意义的应用取代。

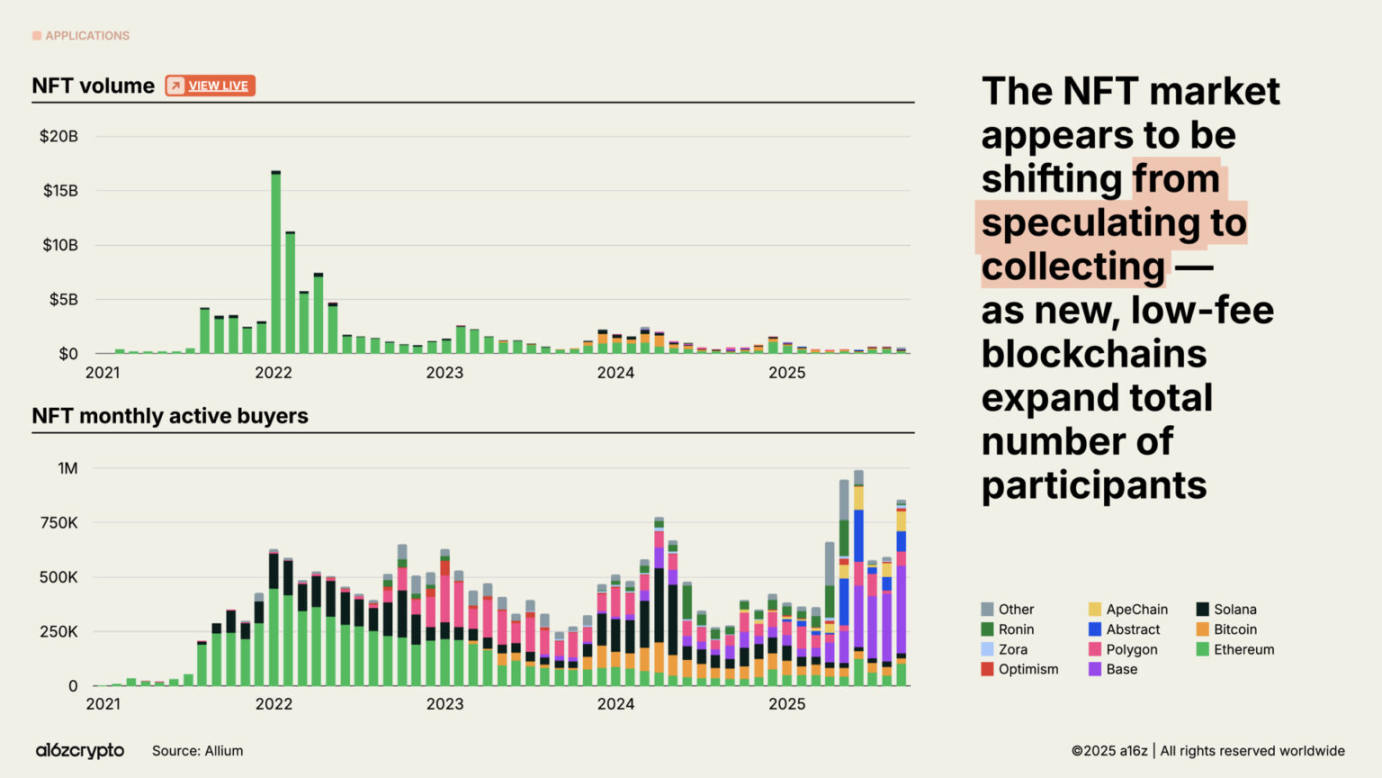

NFT(非同质化代币)市场交易量虽远未达到 2022 年的峰值,但每月活跃买家数量持续成长。这一趋势表明,消费者行为正从投机转向收藏。 这一转变的背后,是 Solana 、 Base 等公链低成本区块空间的普及。

区块链基础设施准备就绪,迎接大规模应用

如果没有区块链基础设施的重大突破,上述所有进展都无从谈起。

过去五年,主流区块链网路的总交易吞吐量成长超 100 倍。五年前,区块链每秒仅能处理不到 25 笔交易;如今,这一数字已达 3400 笔,与纳斯达克完成的交易数或黑色星期五期间 Stripe 的全球吞吐量相当,而成本仅为历史水平的一小部分。

在众多区块链生态系统中,Solana 已成为最杰出的生态系统之一。其高性能、低费用的架构现已支撑著从 DePIN 专案到 NFT 市场等各种应用,原生应用程式在过去一年创造了 30 亿美元的收入。预计到年底,Solana 的升级计划将让网路容量翻倍。

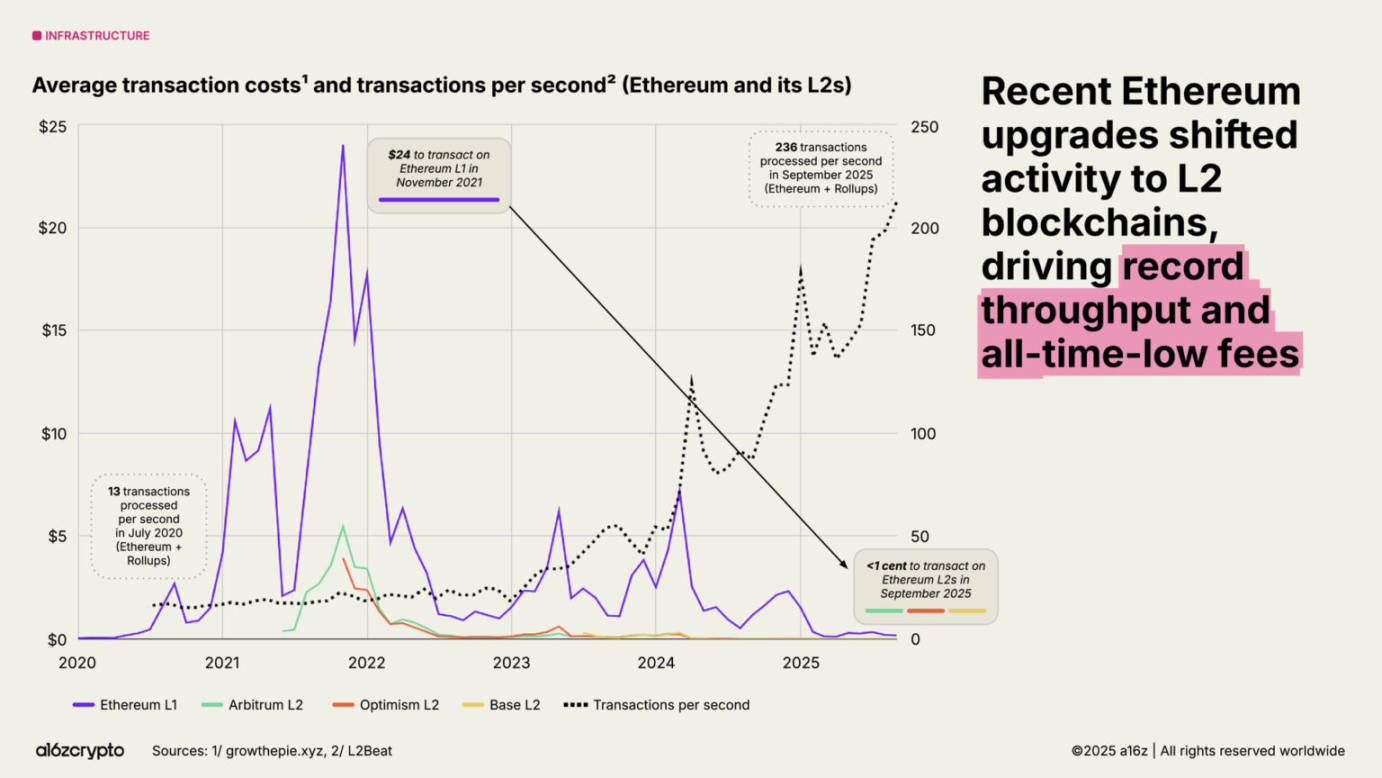

以太坊继续推进扩容路线图,其大部分经济活动正在迁移至 Arbitrum 、 Base 和 Optimism 等 Layer 2 层。 Layer 2 层使以太坊的平均交易成本已从 2021 年的约 24 美元降至如今的不到 1 美分,以太坊连结的区块空间变得廉价且充足。

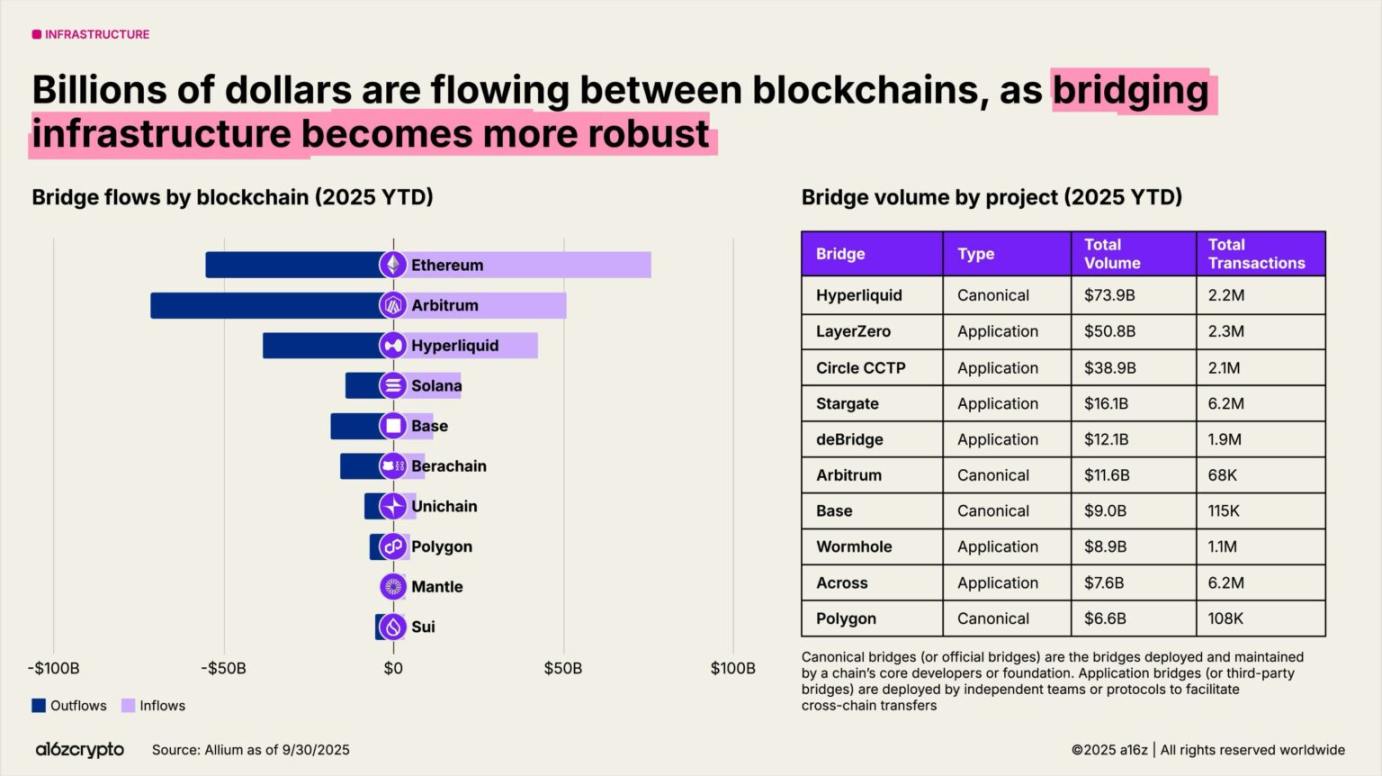

跨链协议实现了区块链间的互联互通。 LayerZero 、 Circle 跨链转帐协议等协议,支援用户在多链系统中转移资产;Hyperliquid 的标准桥梁今年迄今交易量已达 740 亿美元。

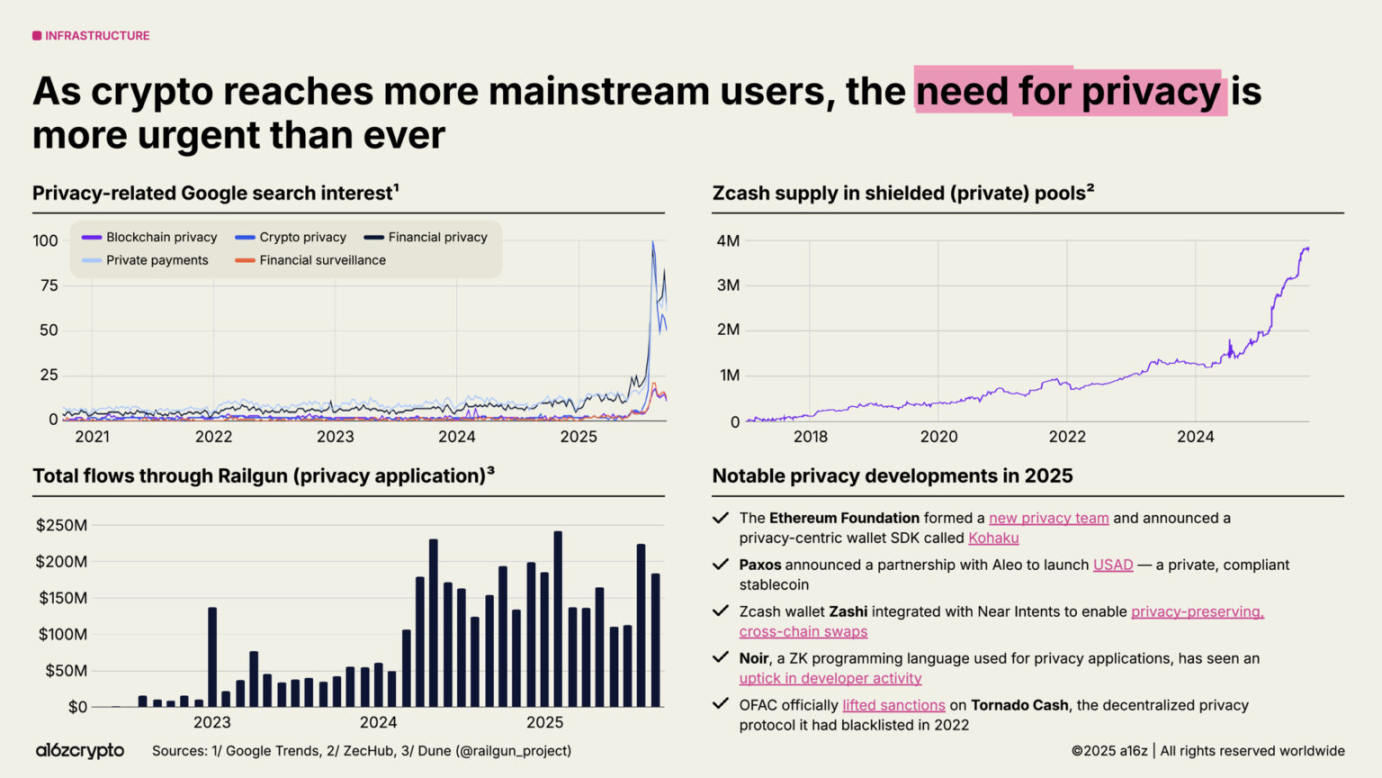

隐私问题正重新成为人们关注的焦点,并可能成为更广泛应用的先决条件。以下指标显示人们对此问题的兴趣日益增长:2025 年,与加密隐私相关的谷歌搜寻量激增;Zcash 的屏蔽池供应量增长至近 400 万 ZEC ;Railgun 的月交易流量超过 2 亿美元。

更多正面讯号还包括:以太坊基金会成立新的隐私团队;Paxos 与 Aleo 合作推出合规隐私稳定币(USAD);美国外国资产管制办公室(OFAC)解除对去中心化隐私协议 Tornado Cash 的制裁。随著加密货币持续主流化,我们预计未来几年隐私保护的动能将更加强劲。

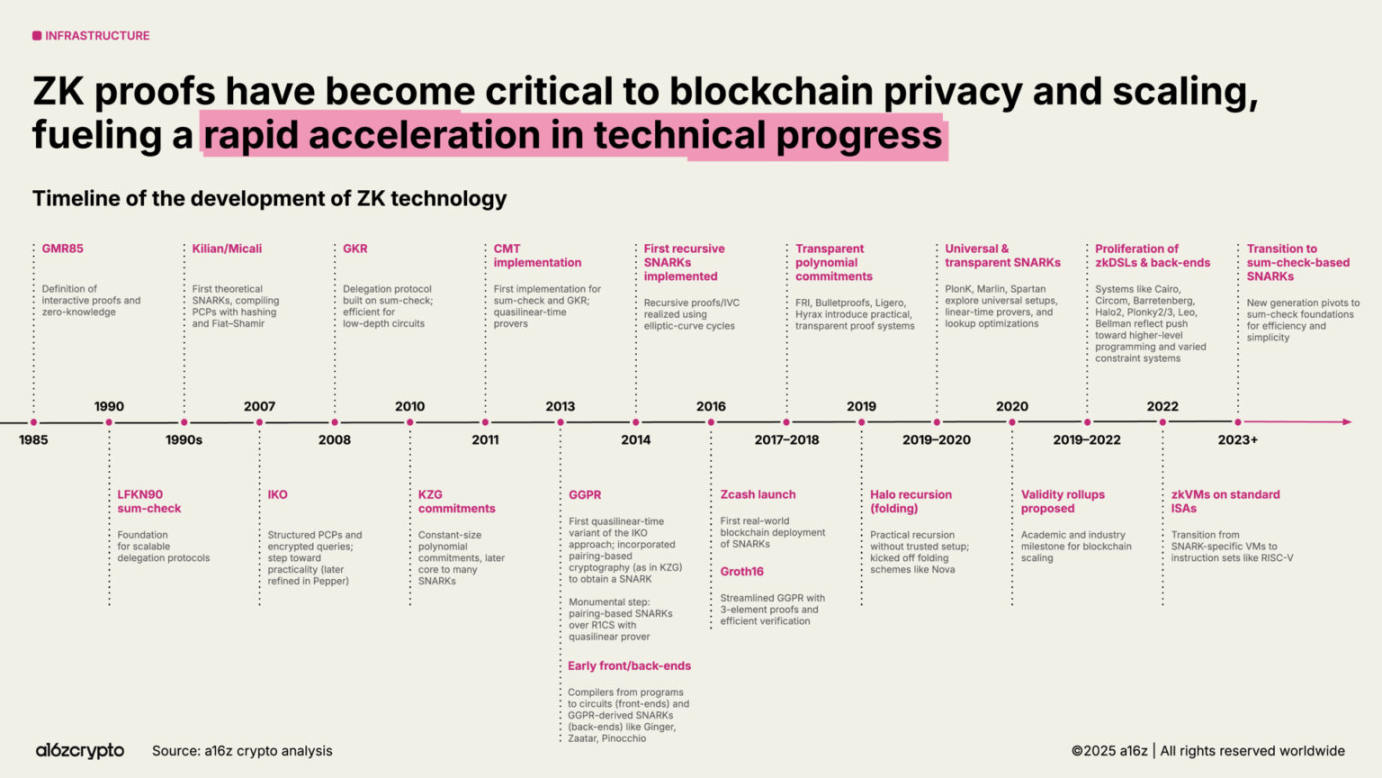

零知识(ZK)和简洁证明系统也正迅速从数十年前的学术研究演变为关键基础设施。零知识系统现已整合到 Rollup 、合规工具甚至主流 Web 服务中,Google 新的 ZK 身分系统就是一个例子。

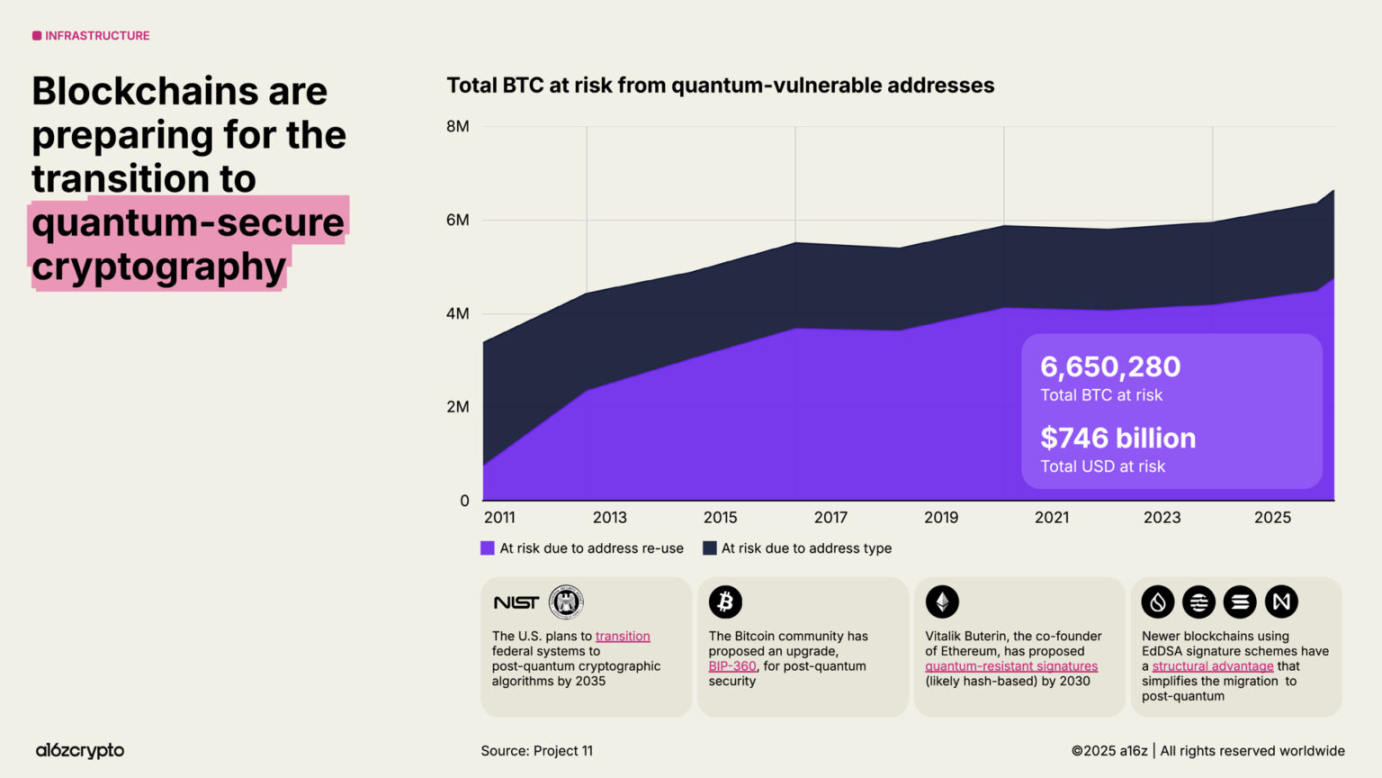

同时,区块链正加速推进「后量子运算」准备工作。目前,约 7,500 亿美元的比特币储存在易受未来量子攻击的地址中;美国政府计划在 2035 年前,将联邦系统迁移至后量子加密演算法。

人工智慧与加密货币加速融合

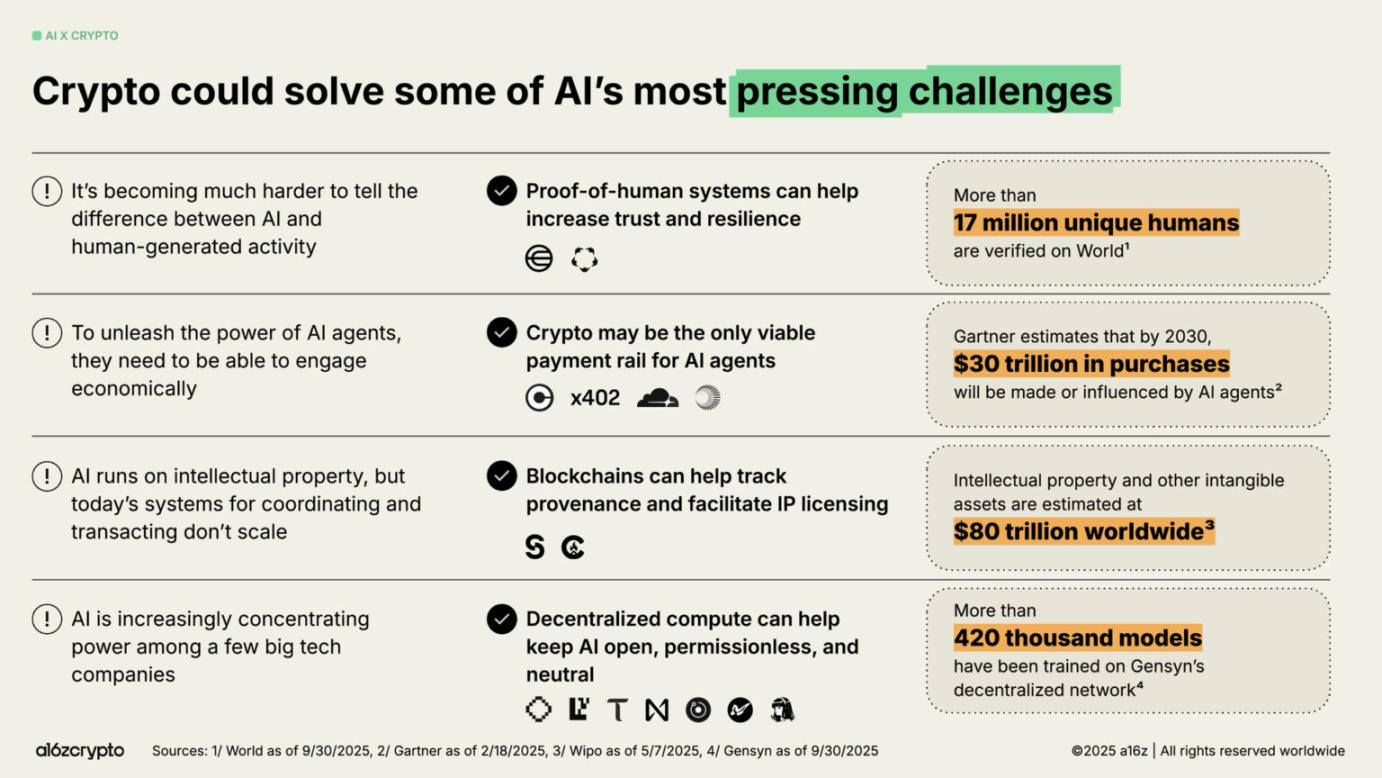

2022 年 ChatGPT 的推出,让人工智慧(AI)成为大众关注的焦点,也为加密货币创造了明确的结合机会。从追踪溯源与智慧财产权授权到为 AI 智能体提供支付管道,加密货币或许能解决 AI 领域的部分核心难题。

像 World 这样的去中心化身份系统已经验证了超过 1700 万人的身份,它可以提供人类证明,并帮助区分人与机器人。

x402 等协议标准正在成为自主 AI 代理的潜在财务支柱,帮助它们进行小额交易、访问 API 并在没有中介的情况下结算付款。 Gartner 估计,到 2030 年,这项经济规模可能达到 30 兆美元。

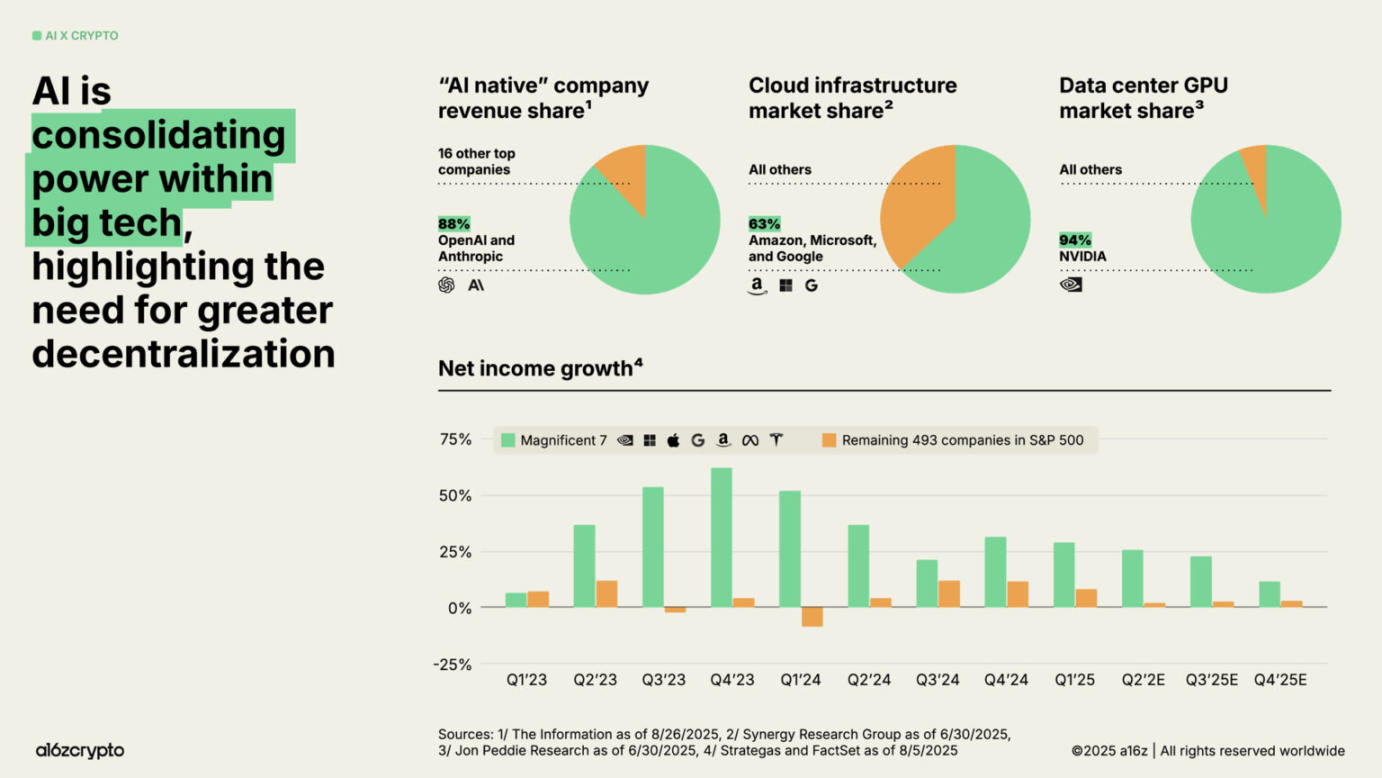

目前,AI 的计算层正逐渐向少数科技巨头集中,引发「中心化」与「审查风险」担忧。 OpenAI 和 Anthropic 两家公司控制著「人工智慧原生」公司 88% 的收入。亚马逊、微软和谷歌控制著 63% 的云端基础设施市场,而英伟达则占据了 94% 的资料中心 GPU 市场。这些失衡推动了「七巨头」在过去几年中实现了两位数的季度净收入成长,而标普其余 493 家公司的整体获利成长却未能跑赢通膨。

区块链则为「AI 系统的中心化趋势」提供了平衡方案。

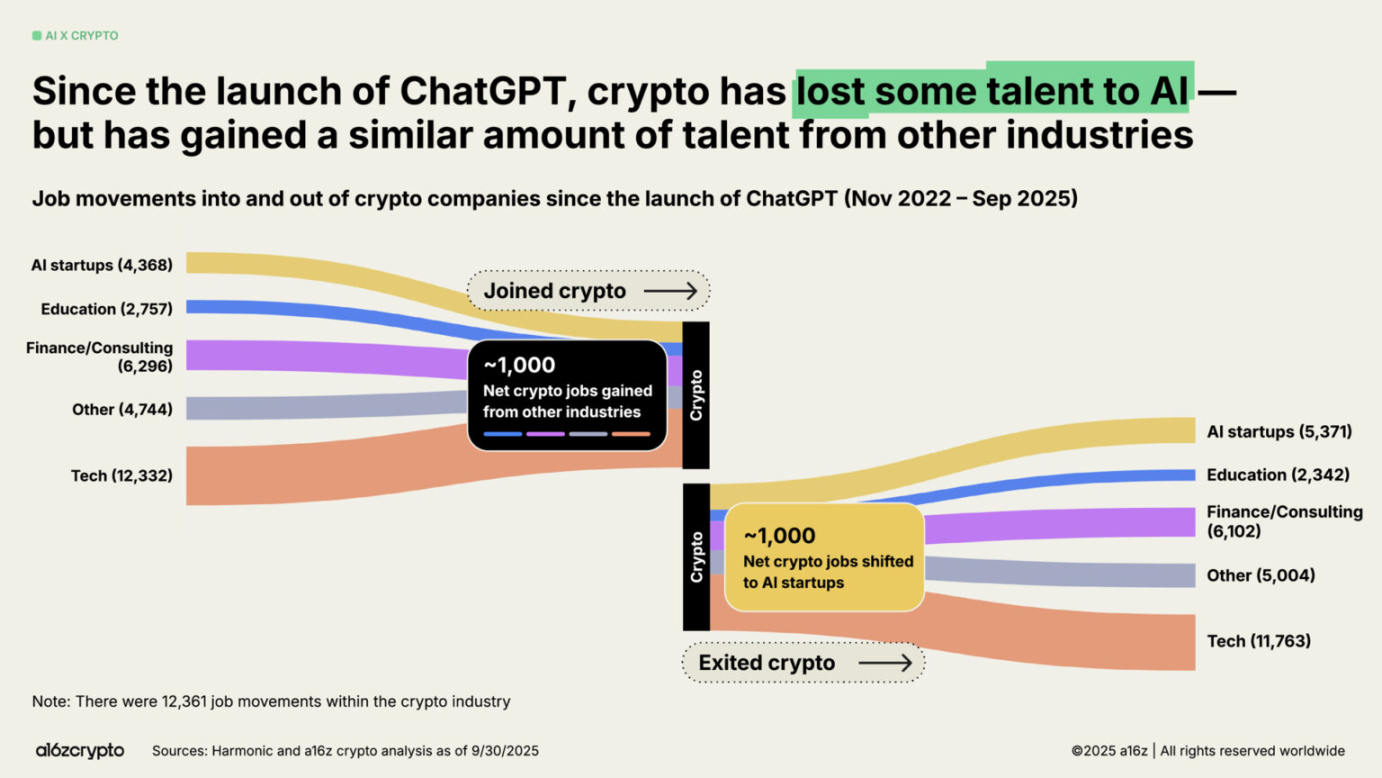

在人工智慧热潮的带动下,一些开发者放弃了加密货币领域。我们的分析表明,自 ChatGPT 推出以来,约有 1,000 个工作从加密货币领域转向了人工智慧。但这一数字被同样数量的开发者从其他领域(例如传统金融和科技)加入加密货币领域所抵消。

未来展望

目前产业处于何种阶段?随著监管逐渐清晰,代币透过手续费创造实际收益的路径已打开。未来,传统金融与金融科技对加密货币的采用将持续加速;稳定币将升级传统系统,推动全球金融服务民主化;新消费级产品将带动下一波加密货币用户上链。

如今,我们已具备基础设施与用户触达能力,如果很快能获得清晰的监管,加密货币技术将正式迈入主流。是时候升级金融体系、重建全球支付通道、打造世界应得的网路了。

历经 17 年发展,加密货币正告别青春期,步入成年。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 美国 SEC 监管行动如何影响加密货币市场?

- 两小时蒸发数千亿美元,加密货币市场究竟发生了什么?

- 行情被恐慌情绪笼罩,建议以观望为主

- 硬盘热炒、挖矿门槛高涨,Chia 究竟是「绿色比特币...

- 电子游戏、加密货币与脑机接口

- 资管赛道投资热度高企,Figure 完成本周唯一亿级融资

- DAOSquare 将于 5 月 23 日进行 Balancer LBP

- DeFi 协议在加密市场暴跌中面临压力测试,它们还好...

- 期货利差回归,期权波动率高涨

- Flashbots 发布 V0.2 版引入捆绑合并功能,官方称...

- 去年总管理资产 38 亿美元,回报率中值为 128%

- 持有「一些」比特币,以太坊交易效率更高

- 内蒙古发改委发布《坚决打击惩戒虚拟货币「挖矿」...

- 以太坊 Layer 2 扩容方案 Hermez 发布产品发展路线...

- 内蒙古打击虚拟货币挖矿八项措施透露了什么信息?

- 从非合作博弈理解 DeFi 衍生品协议 Shield 治理与...

最新文章

- 多方归咎引发市场持续动荡,币安驳斥「1011 闪崩」...

- 加密豁免 1 月生效落空!美国 SEC 紧急「刹车」,...

- 3 年经手 35 万枚比特币!美司法部没收混币器 Heli...

- 美国 SEC 、 CFTC 主席联手合作,为加密货币监管铺路

- 预测市场胜率飙破 80%!彭博社:川普将提名华许接...

- 与市场共进退!币安 10 亿美元 SAFU 基金将「全数...

- 以太坊将动用 The DAO 未认领资金,设立 2 亿美元...

- 民主党全员反对!美参院农委会通过加密币法案,真...

- 黑色星期五大屠杀!比特币跌破 8.2 万美元、分析师...

- 当万亿级酒旅现金流撞上RWA,Staynex 如何凿开Web3...

- Ondo USDY现已上线Sei: 代币化美债遇上高性能基础设施

- Exness: 美元单边疲软推动欧元上涨

- 「恒生黄金 ETF」正式上市!可换实体黄金、将发行...

- 富达将推出美元稳定币「FIDD」,进军链上支付、结...

- Moonbirds 转战 Solana 发币!BIRB 上线首日狂飙 9...

- WLD 狂飙 27%!传 OpenAI 要打造「生物辨识社群平...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX STETH

STETH DOGE

DOGE