区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

BitMEX 创办人 Arthur Hayes:比特币 8 月前会在「6 万至 7 万美元之间」波动

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

今年 4 月中旬至今,一些 degens 在看到加密货币市场的持续下跌,便尖叫著大喊「5 月危机」。

价格走势符合我的预期。美国税收季、对联准会未来政策的担忧、比特币减半事件的落实,以及美国比特币 ETF 资产管理(AUM)成长的放缓,在前两周共同产生了一场非常必要的市场清理。投机者或短期投资者,他们可能会选择暂时退出市场,观望接下来的情况。而我们这些硬汉将继续 hodl,如果可能的话,累积更多我们最爱的加密储备资产,例如比特币和以太币,以及像 Solana(SOL)、 dogwifhat(WIF)和我不得不说的狗狗币(DOGE)这样的高 beta 竞争币。

这并不是一篇完全完善的全球宏观经济、政治和加密货币文章。相反,我想强调为什么美国财政部、联准会和共和第一银行纾困行动在当下,以及不久的将来提供了法币流动性或增加了法币流动性的途径。让我们来快速浏览一些支持我的看涨观点的表格。

量化紧缩(QT)削减 = QE

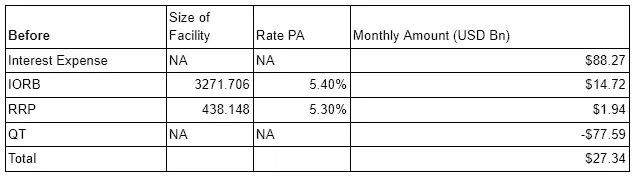

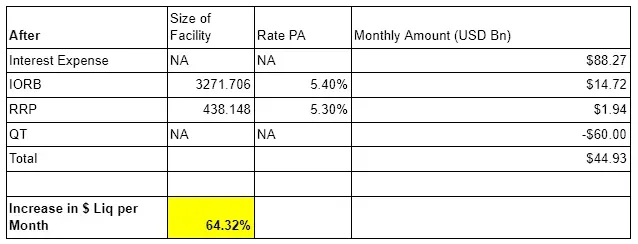

当普通投资者将量化宽松(QE)与印钞和通货膨胀等同起来时,这对精英阶层来说意味著麻烦。因此,他们需要改变术语和提供金融系统(毒瘤)其货币海洛因剂量的方法。根据联准会的量化紧缩(QT)计划减少资产缩减的速度听起来无害。但毋庸置疑——透过将 QT 的速度从每月 950 亿美元降至 600 亿美元,联准会实际上每月增加了 350 亿美元的美元流动性。当你结合准备金余额利息、逆回购协议(RRP)支付和美国国债利息支付时,QT 的减少增加了每月提供给全球资产市场的刺激金额。

联准会宣布,将在 2024 年 5 月会议上削减 QT 。利用一个方便的图表,让我们来看看会议前后的美元流动性。

请注意,QT 项是基于联准会每周报告的资产负债表,2024 年实际月均削减金额。正如您所看到的,联准会未能达到每月 950 亿美元的目标。这就引发了一个问题,目标是否为每月 600 亿美元,Fed 是否也会未能达到这一目标。未达到目标步调对美元流动性是有利的。

「高」利率需要联准会和美国财政部向富人支付利息,再加上 QT 的减速,这就更具刺激性了。

这是联准会鲍威尔这边的目的,那他的好搭档叶伦呢?

美国财政部季度融资公告(QRA)

由于美国处于财政主导地位,叶伦的声明比任何其他货币官员的声明都更重要。每个季度,美国财政部发布 QRA,以指导市场关于必须发行的债务数量和类型,以资助政府。在 2024 年第二季 QRA 之前,我有一些疑问:

1. 叶伦会比上个季度借更多还是更少,原因是什么?

2. 发行的债务的到期情况如何?

3. 目标国库通用帐户(TGA)余额将会是多少?

问题 1:

在 2024 年 4 月至 6 月季度,财政部预计将借入 2,430 亿美元的私人持有净市场债务,假设 6 月底现金余额为 7,500 亿美元。借款预估比 2024 年 1 月公布的要高 410 亿美元,主要是由于现金收入较少,部分抵销了季初现金余额较高。

如果你持有国债,这是一个不好的消息。供应将增加,尽管美国经济和股市表现强劲,但税收收入仍不尽人意。这将加快债券市场发飙,使长期利率大幅上涨。对此,叶伦的回应可能是某种形式的殖利率曲线控制,而这时比特币将真正开始向 100 万美元攀升。

问题 2:

根据目前的财政预测,财政部预计将在未来几天增加 4 周、 6 周和 8 周的票据拍卖规模,以确保在 5 月底周围满足我们一周的现金需求。然后,在 6 月 15 日非扣缴和公司税款日期之前,财政部预计将在 6 月初到中旬适度减少短期票据拍卖规模。随后,整个 7 月,财政部预计将把短期票据拍卖规模恢复到 2 月和 3 月水准或接近高点。

叶伦需要增加短期票据的发行,因为市场无法承受她在利率曲线的长端做出反应。增加票据的另一个好处是,它会清理逆回购协议(RRP),从而为系统注入美元流动性。

问题 3:

在 2024 年 7 月至 9 月季度,财政部预计将借入 8,470 亿美元的私人持有净市场债务,假设 9 月底现金余额为 8,500 亿美元。

TGA 余额目标为 8,500 亿美元。目前该余额为 9,410 亿美元,相当于未来三个月减少约 900 亿美元。

这一 QRA 的影响对美元流动性有轻微的正面作用。这并不像 2023 年 11 月的公告那样轰动,让债券、股票和加密价格飞涨。但它将在一段时间内慢慢地帮助我们的投资增值。

共和第一银行

你听过这个渺小、烂铁一块的银行吗?在它倒闭之前,我从未听说过。另一个非大而不倒(TBTF)的银行倒闭并不值得注意。但重要的是掌握控制美国货币官员的反应。

美国政府(透过 FDIC)对美国任何银行的存款进行了保险,最高可达 25 万美元。当一个银行失败时,未保险的存款人应该一无所有。然而,在选举年里,这在政治上是不可接受的,特别是如果当权者一直向公众保证银行体系是健康的。

以下是来自 FDIC 的摘录:

截至 2024 年 1 月 31 日,共和银行总资产约 600 亿美元,总存款约 400 亿美元。 FDIC 估计,与共和银行的失败有关的存款保险基金(DIF)成本将为 6.67 亿美元。 FDIC 判断,与其他替代方案相比,Fulton 银行收购共和银行是对 DIF 最便宜的解决方案,DIF 是国会于 1933 年创立的一项保险基金,由 FDIC 管理,旨在保护全国银行的存款。

用白话解释发生的事情需要读懂文字之间的意思。

Fulton 同意收购共和第一,并确保所有存款人全部得到保障,前提是 FDIC 提供了一些现金。 FDIC 保险给了 Fulton 6.67 亿美元,以便所有共和第一的存款人都能全额得到保障。为什么在一些存款没有保险的情况下,保险基金要用于所有存款?

原因是如果所有存款都没有被覆盖,那么银行就会崩溃。任何一个大额存款人都会立即将资金转移到一个 TBTF 银行,后者拥有政府对所有存款的全额保证。随后,全国数千家银行将倒闭。在每两年举行一次选举的民主共和国中,这不是一个好现象。一旦公众知道银行倒闭完全是由于联准会和美国财政部的政策所致,一些被过度支付的白痴就不得不找真正的工作了。

与其在选举时遭受挫折,负责人实质上现在保证了美国银行体系中的所有存款。这实际上是隐性增加了 6.7 兆美元,因为这是圣路易斯联邦储备银行报道的未受保护存款的金额。

这导致了印钞,因为 FDIC 的保险基金没有 6.7 兆美元。也许他们需要向 CZ 寻求建议,因为资金并不安全。一旦基金耗尽,FDIC 将从联准会借钱,后者将印钞票以偿还贷款。

与本文讨论的其他隐性印钞政策一样,今天并没有大规模的流动性注入。但我们现在可以完全确信,数万亿美元的潜在责任已经被添加到了联准会的资产负债表上,这将透过印钞来融资。

5 月买入,持币等待

每个月慢慢增加数十亿美元的流动性将抑制未来价格的负面波动。虽然我不指望加密货币立即充分认识到最近的美国货币政策公告的通货膨胀性质,但我预计价格会触底、震荡并开始缓慢上涨。

随著北半球夏季的到来,一些加密货币投资者会感受到市场的活跃,他们可能会感到自己已经预先获得了财富,因此会在一些热门场所度过时光,享受生活。我当然也不会总是盯著比特币行情,我可以去跳舞了。最近的剧烈抛售提供了一个绝佳的机会,让我将我的 USDe 解锁,并在高 beta 垃圾币上花费合成美元。

我要买 Solana 和相关狗币进行动量交易。对于更长期的竞争币持仓,我将增加对 Pendle 的配置,并找出其他「折扣」货币。我将利用 5 月的其余时间增加我的部位。然后就是持币等待,等待市场认识到最近美国货币政策公告的通膨性质。

对于那些需要我的预测的人,以下是要点:

1. 比特币本周稍早是否触及了约 5.86 万美元的局部低点?是的。

2. 你的价格预测是什么?大涨至 6 万美元以上,然后价格在 6 万美元至 7 万美元之间波动,直到 8 月。

3. 最近的联准会和财政部政策公告是否是隐性的印钞形式?是的。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 为什么说 Sushi 被低估了?

- 电子游戏、加密货币与脑机接口

- 为内容创作者提供易用的一站式解决方案

- 专注高端加密艺术市场的 NFT 平台

- 下周前瞻 | 以太坊扩容网络 Arbitrum 将向开发者开...

- 2020 年加密对冲基金总管理资产额增长 90%,平均回...

- 解析 Grayscale GBTC 与比特币价差的原因及影响

- Flashbots 发布 V0.2 版引入捆绑合并功能,官方称...

- 比特币挖矿真的有害环境吗?Coinbase 澄清比特币挖...

- 刚刚为第三支基金募得 1.25 亿美元的 1confirmatio...

- 深度解析 NFT 借贷业务模式、平台及发展趋势

- 为什么高盛和摩根大通都偏爱以太坊?

- Lever 开启 DOGE&DOGGY&BAKE 流动性挖矿 & 质押活...

- DeFi 协议在「5·19」极端行情中表现如何?

- 巨鲸上周购买了约 7.7 万枚比特币

- 虎符智能链 HSC「独角兽计划」优秀项目全球招募正...

最新文章

- 基金会瘦身御寒、 L2 重新定位,Vitalik 的以太坊...

- 4 个月砸 1,316 万美元炒币几乎全亏光!「麻吉大哥...

- 质疑「去中心化进展」太慢!「V 神」呼吁:应重新...

- 台大学霸暗网贩毒逾 1 亿美元!「法老」林睿庠遭美...

- 告别「迷因币狂潮」!渣打下修 Solana 年底目标价...

- Pantera 执行长大胆预言:未来 10 年内,比特币表...

- 《大卖空》本尊 Michael Burry 警告:比特币崩跌引...

- 「稳定币生息」禁不禁?白宫斡旋「币圈 vs. 银行」...

- 马斯克 xAI 招募加密货币专家,协助训练 AI 交易模型

- 「短期熊市」不足为惧!Bernstein:比特币将在 6 ...

- 浮亏 65 亿美元也照买!Bitmine 抄底以太币上周买...

- 一度陷入「帐面亏损」!Strategy 再增持 855 枚比...

- Hyperliquid 将支援预测市场、选择权!激励原生代...

- 比特币「铁板价」浮现!Compass Point 分析师:加...

- 「前女友」爆料!孙宇晨涉操纵 TRX 、指示员工「拉...

- 重押以太币踢铁板!Bitmine 帐面亏损逾 66 亿美元

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC