区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

2025 年终大考:FOMC 决议后的「加密资产配置指南」

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

2025 年底,加密货币市场正处于关键节点。比特币(BTC)跌破 90,000 美元,市场恐惧指数(Fear & Greed Index)下探 11(极端恐惧),短期持有者 capitulation 达到历史第二高点,仅次于 2024 年日圆套利崩盘底部。 12 月 10 日的 FOMC 会议已落幕,联准会(Fed)如市场预期降息 25 个基点,将联邦基金利率降至 3.50%-3.75%,但前瞻指引转为鹰派-2026 年仅预期一次降息。这导致 BTC 跌破 90,000 美元关口,市场反应平淡,出现「买预期、卖事实」的回档。

然而,Fed 同时启动「储备管理购买」(RMP)计划,每月注入 400 亿美元短期国债流动性,这被视为「非 QE」的温和宽松讯号,可能在 2026 年重塑市场动态。在这个「年终大考」中,是「持币过节」迎接潜在反弹,还是「落袋为安」锁定利润?本文结合 FOMC 影响、链上资料、机构动向与历史规律,探讨配置策略并展望 2026 年布局。

FOMC 决议解读

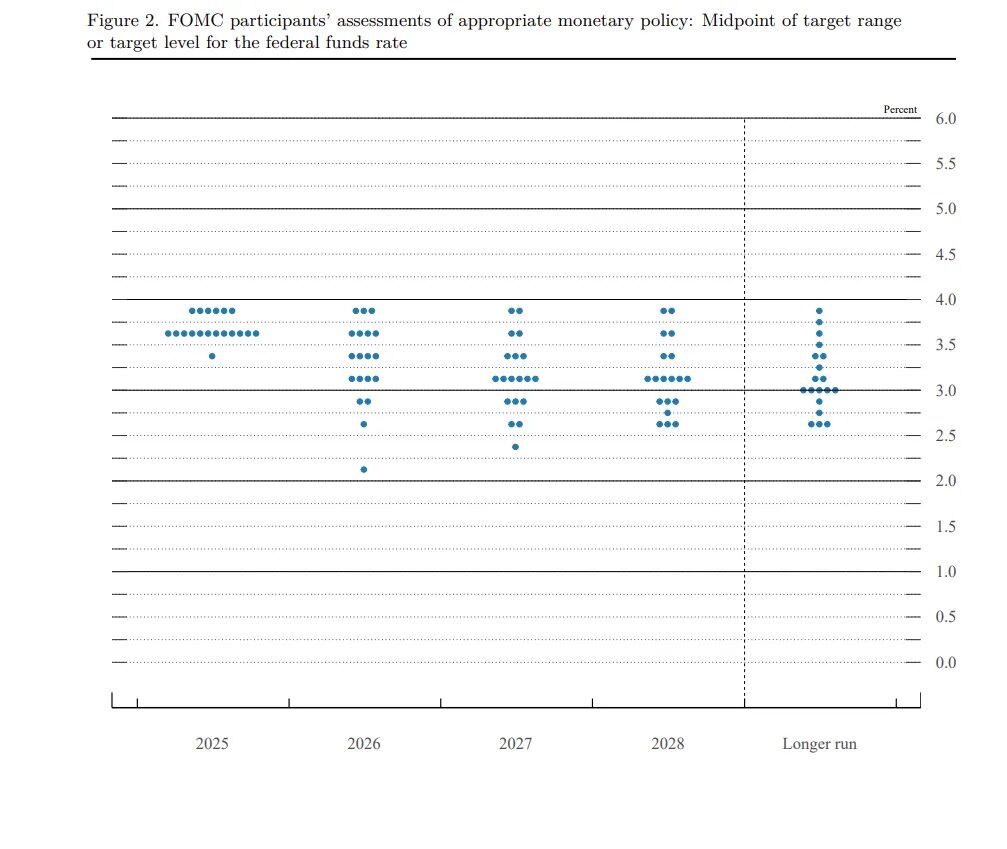

鹰派降息下的流动性转折 FOMC 会议是 2025 年最后一次货币政策决策,本次以 9:3 分歧通过降息,但「点阵图」显示 2026 年降息路径放缓,仅剩一次 25 基点空间。

这强化了「鹰派降息」的叙事:Fed 担忧通膨反弹和就业市场软著陆,短期内不愿过度宽松。市场已定价 89% 的降息机率,导致事件后 BTC 仅小幅波动,ETH 则在 3,000 美元附近盘整。

对加密的影响双重:

- 短期压力:鹰派指引加剧风险厌恶,BTC 未如预期反弹至 94,000 美元高点,反而触发数百亿美元杠杆清算。 年底流动性薄(如永续合约持股较 10 月降 40%-50%),叠加日本央行(BOJ)决策,市场易现「泵浦后倾销」。

- 长期利好:QT(量化紧缩)于 12 月 1 日正式结束,Fed 资产负债表从 9 兆美元缩至 6.5 兆美元后开始回升。 RMP 计划相当于「隐形 QE」,预计 2026 年注入万亿美元流动性,推动风险资产重估。历史数据显示,流动性拐点往往引发加密反弹(如 2024 年 Fed 转向后 BTC 暴涨)。 此外,全球 M2 货币供应爆炸性成长、 DXY 美元指数走弱,以及中国/欧盟刺激政策,将进一步将资金倾斜到风险资产。

FOMC 强化了「宏观主导」叙事,加密不再仅靠周期驱动,而是与股票/AI 资产连结。短期波动加剧,但流动性注入为 2026 年铺路。

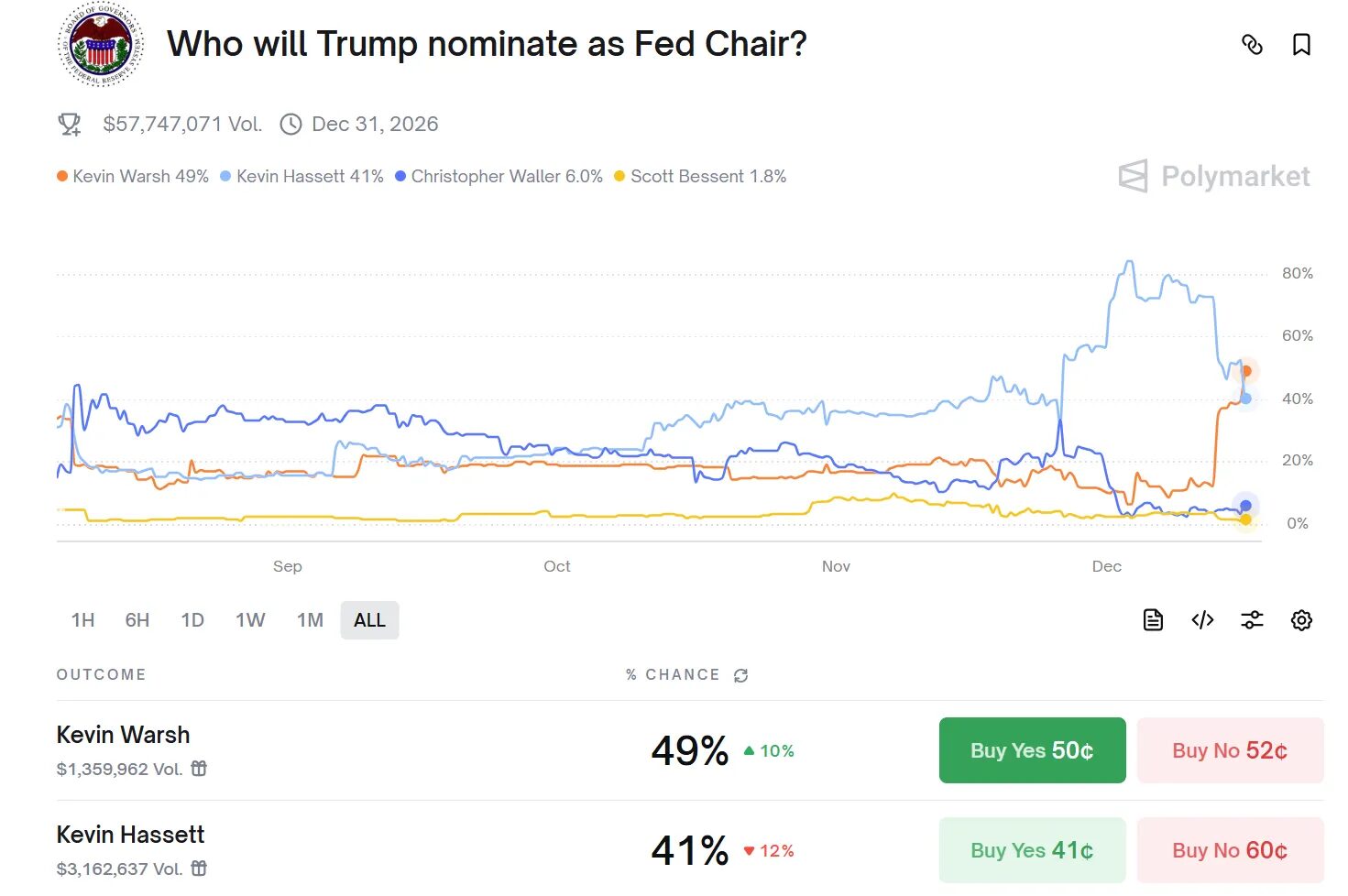

新联准会(Fed)主席的任命也将成为 2026 年流动性环境的关键变数。 Jerome Powell 的主席任期将于 2026 年 5 月正式结束(其理事任期至 2028 年 1 月)。川普总统已表示将在 2026 年初宣布继任者提名,目前热门候选人聚焦于「两个 Kevin」:国家经济委员会主任 Kevin Hassett(主张更积极降息)和前 Fed 理事 Kevin Warsh(最近访白宫,强调咨询总统利率观点)。

一位更亲川普、更倾向宽松政策的主席上任,可能强化 2026 年降息路径,并加速流动性注入,与 RMP 计划、国家比特币储备等政策形成共振,进一步提振风险资产信心。

机构动向预察:2026 年布局-从「防御」到「结构性参与」

2025 年被视为「加密主流化元年」,机构入场不再是边缘实验,而是系统性转型。根据 a16z 的《2025 加密状态报告》,传统金融机构如 Visa 、 BlackRock 、 Fidelity 和 JPMorgan Chase 已全面推出加密产品,而科技原生玩家如 PayPal 和 Stripe 则在支付基础设施上加码。

这标志著从「零售主导」到「机构主导」的范式转变:EY-Parthenon 与 Coinbase 联合调查显示,83% 机构投资者计划在 2025 年扩大加密配置,DeFi 暴露率预计从 24% 跃升至 75%,焦点在于衍生性商品、借贷和收益机会。

机构配置趋势:从 BTC 单一配置到多元资产组合

- BTC 仍为核心,但占比下降:BTC 作为「数位黄金」继续主导机构部位(ETF AUM 已超 1,680 亿美元,占机构加密暴露 60-80%),但机构视其为低相关性多元化工具,而非单一投机资产。

- 向 ETH 、 Altcoins 与新兴资产扩展:机构正增加 ETH(staking 收益吸引)、 Solana(高 TPS 与机构伙伴)、稳定币(支付基础设施)以及 RWA(实体资产代币化)。 Coinbase 报告显示,76% 机构计划在 2026 年投资代币化资产,焦点包括 tokenized Treasuries 、私募股权与债券,提供即时结算与分数化所有权。

- 退休基金与主权财富基金试探入场:虽多为间接暴露(如挪威基金透过 MicroStrategy 持有 BTC),但 2026 年预计更多直接配置 0.5-3%(透过 ETF 或代币化工具)。 BlackRock 等报告指出,主权基金与退休基金正视加密为长期多元化对冲,配置比例渐增。

历史法则:BTC「春节效应」

「圣诞低点-春节反弹」模式的驱动力

西方流动性枯竭:12 月 20 日至 1 月初,欧美机构进入假期模式,交易量骤降。在低流动性环境下,任何抛压都会放大波动,形成技术性低点。

亚洲资金回流:春节前后(1 月底至 2 月中旬),中国大陆、香港、新加坡等地发放年终奖及红包,散户及高净值人士增加风险资产配置。历史数据显示,农历新年前两周,亚洲交易所(如币安、 OKX)的 BTC 买盘量通常会上升。

机构重新平衡:1 月是机构新财年开始,退休基金、避险基金重新评估资产配置。若 BTC 在 12 月表现相对抗跌(如 2025 年仅回档 5-10%),机构倾向在 1 月加仓以追赶基准收益。

链上资料:底部讯号的密集出现

在 FOMC 鹰派降息落地后,加密市场进入典型的「年终低流动性」阶段,比特币(BTC)在 88,000-92,000 美元区间反复震荡,恐惧贪婪指数跌至 25(极端恐惧)。表面看是「卖事实」回调。链上数据却但透露出更多结构性讯号:短期持有者深度 capitulation 、长期持有者持续累积、交易所储备加速流出,以及中长期指标的底部特征。这些数据暗示当前并非简单熊市,而是牛市周期中的「中期调整+ 洗盘」阶段。

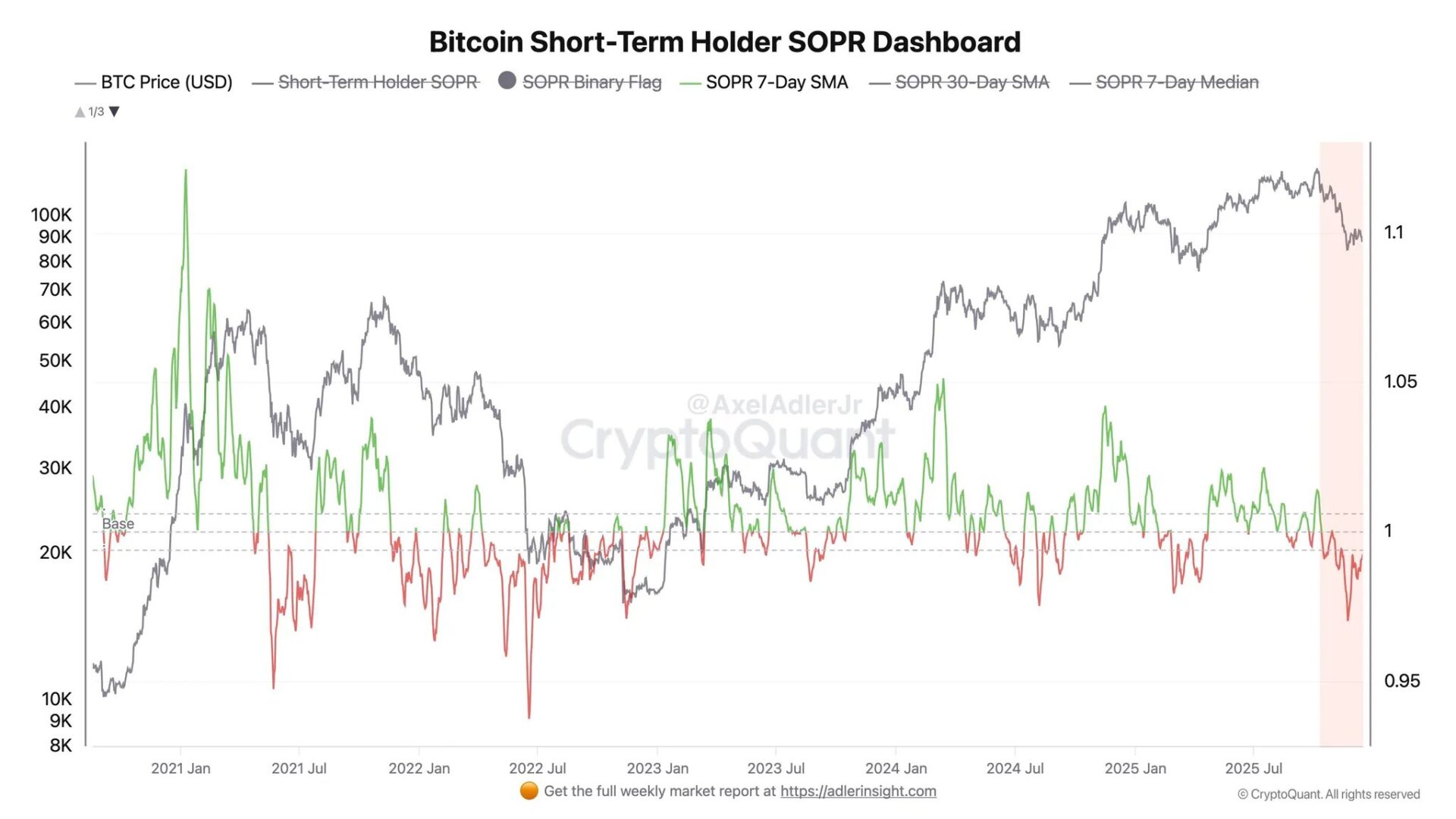

1. 短期持有者(STH)Capitulation:痛苦接近尾声

- 实现亏损规模:过去 30 天,短期持有者(持有<155 天)实现亏损超过 45 亿美元,仅次于 2024 年 8 月日圆套利崩盘时的 52 亿美元(Glassnode 数据)。这显示杠杆玩家与追高散户已大规模投降。

- SOPR 指标:短期持有者 SOPR(Spent Output Profit Ratio)持续低于 1(平均卖出亏损),已维持 3 周以上,历史显示此类深度 capitulation 后,BTC 往往在 1-3 个月内见阶段性底部。

2. 交易所储备与提领:资金脱媒趋势加强

- 交易所 BTC 余额:过去 30 天,全网交易所 BTC 储备减少约 12 万枚(约 2.5%),降至 260 万枚以下(CryptoQuant),2018 年以来低点。

- ETH 交易所储备:同期减少约 120 万枚 ETH,提款速度创 2025 年新高,反映 staking 与自托管需求强劲。

- 稳定币储备:交易所 USDT/USDC 余额虽季节性下降,但链上活跃地址与转帐量稳定,显示资金并未离场,而是转向冷储存等待再入场。

资金从交易所流出通常预示价格底部,减少抛压的同时为后续反弹蓄力。

3. 中长期指标:底部讯号密集

- MVRV Z-Score:目前 1.1,进入历史「绿色买入区」。

- RHODL Ratio:已跌至 2022 年熊市底部水平,显示市场热度彻底冷却。

- Puell Multiple:矿工收入指标回落至 0.6,历史低点常伴随挖矿 capitulation 后的价格反转。

- 活跃地址与交易量:虽短期低迷,但 30 天 MA 未出现断崖式下跌,与 2021 年牛顶的「活跃度枯竭」不同。

配置策略:在不确定性中寻找确定性

市场正处于罕见的交会点:

- 短期情绪极度恐慌(Fear & Greed Index 25),但链上数据显示底部特征密集出现

- 历史「圣诞低点-春节反弹」规律提供季节性支撑,过去五年三次验证成功

- 宏观流动性即将转向(QT 结束、 RMP 启动),但短期仍受鹰派指引压制

- 机构化进程加速,市场结构从「投机驱动」转型为「配置」转型

对于追求长期价值的投资者,当前环境提供了相对清晰的风险回报框架:短期持有者的深度 capitulation 、交易所储备的加速流出、长期持有者的持续积累,以及 MVRV 、 RHODL 等估值指标进入历史买入区——这些讯号在过去每次出现时,都标志著中长期配置窗口的开启。 对于注重流动性管理的交易者,12 月的流动性枯竭期既是风险也是机会。保持足够的灵活性,在市场恐慌时保留弹药,在春节效应验证时顺势而为,可能比追逐短期波动更为明智。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 两小时蒸发数千亿美元,加密货币市场究竟发生了什么?

- 投资 NFT 究竟有何意义?

- 可编程基础设施将成为现有金融体系的补充

- 新生代稳定币协议 Claim 开启 IDO,白名单活动教程

- 技术解析分片的特定属性与权衡

- 如何用链上资产桥和钱包实现互操作性?

- 速览 TrueFi V3 的信用模型和新资产支持

- 以太坊有望取代比特币的加密市场主导地位

- 加密货币市场大跌,买入比特币的主流机构还有盈利吗?

- 期货利差回归,期权波动率高涨

- 这份研究 NFT 项目的操作流程,请收好

- 内蒙古发改委发布《坚决打击惩戒虚拟货币「挖矿」...

- Gitcoin vs HackerLink: 两大开源开发者资助平台有...

- Uniswap V3 LP 极简主义操作策略

- 我们正从创造 NFT 转为使用 NFT,这五个领域充满机遇

- 巨鲸上周购买了约 7.7 万枚比特币

最新文章

- Hyperliquid 将支援预测市场、选择权!激励原生代...

- 比特币「铁板价」浮现!Compass Point 分析师:加...

- 「前女友」爆料!孙宇晨涉操纵 TRX 、指示员工「拉...

- 重押以太币踢铁板!Bitmine 帐面亏损逾 66 亿美元

- 台湾贸易商开始收付稳定币!金管会证实:银行业「...

- 传奇变悲剧?「先知巨鲸」清空以太币多单,惨赔 2....

- 美国暴风雪重击矿场!比特币算力骤降 12%,创中国...

- Tether 去年大赚逾 100 亿美元、超额储备 63 亿美元

- 多头「希望」破灭?比特币掼破 7.8 万美元,分析师...

- 币市大屠杀!比特币跌破 8 万美元,多头爆仓逾 10 ...

- 多方归咎引发市场持续动荡,币安驳斥「1011 闪崩」...

- 加密豁免 1 月生效落空!美国 SEC 紧急「刹车」,...

- 3 年经手 35 万枚比特币!美司法部没收混币器 Heli...

- 美国 SEC 、 CFTC 主席联手合作,为加密货币监管铺路

- 预测市场胜率飙破 80%!彭博社:川普将提名华许接...

- 与市场共进退!币安 10 亿美元 SAFU 基金将「全数...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX STETH

STETH DOGE

DOGE