区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

深入读懂比特币 ETF 设计方案与监管挑战

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

一文读懂 GBTC 原理、与比特币 ETF 区别,以及比特币 ETF 设计原理及面临挑战。

作为能触及一般投资者的合规比特币金融产品,比特币 ETF 一直很受关注。特别是在过去一段时间加密资产市场起伏中,其他类型的合规比特币金融产品显示出的缺陷 ,更突显了比特币 ETF 的优势。但在今年加拿大批准多只比特币 ETF 后 (首只为 Purpose Bitcoin ETF,在加拿大多伦多证券交易所上市) ,近期美国 SEC 推迟了对多只比特币 ETF 申请的决策,包括 WisdomTree(至 7 月 14 日) 、Kryptoin(至 7 月 27 日) 、Valkyrie(至 8 月 10 日) 和 VanEck(征求公众意见中) 。

通过比特币 ETF,一般投资者无需管理私钥,就可以在主流的证券交易所中 (间接) 参与比特币投资,费用低,透明度高,并且不用担心金融监管、税收等方面合规问题。比特币 ETF 走向大众投资的重要标志。正因为如此,美国 SEC 对比特币 ETF 采取了比较审慎的态度——这从美国 SEC 的相关申明中可以看出。

美国 SEC 的一些担心,对理解加密资产市场的下一步发展非常有帮助。

本文共分三部分:

第一部分是关于 ETF 的一般性介绍,作为理解比特币 ETF 的参照物;

第二部分讨论比特币 ETF 的两种主要设计方案和相关难点

第三部分梳理美国 SEC 批准比特币 ETF 面临的若干障碍。

ETF 是什么?

ETF 作为指数化投资工具,是国际金融危机后全球金融市场最为成功的金融创新产品。截至 2020 年底,全球挂牌交易的 ETF 达到 7527 只,资产总规模超过 7.9 万亿美元,其中股票 ETF 占比近 3/4,债券 ETF 占比 19%,商品 ETF 占比 3.4%。

美国不仅是 ETF 的发源地,也是全球最大的 ETF 市场,无论是产品数量和资产规模,美国市场都遥遥领先于其他市场。截至 2020 年底,美国 ETF 市场的资产规模为 5.49 万亿美元,占全球市场份额 69.5%。

美国 ETF 的设立依据是《 1940 年投资公司法案》,但 ETF 的运作机制有诸多与法案冲突的地方,比如实物申赎、仅允许授权参与商 (AP) 参与申赎、普通投资者只能参与交易等。因此,每个 ETF 的发行均需要向美国 SEC 单独申请豁免。

2019 年 9 月,美国证监会发布 ETF 新规 (Rule 6c-11) ,是自 ETF 诞生以来首次发布的系统性的针对 ETF 的规定。新规自 2019 年 11 月生效后 (过渡期 1 年) ,一般的 ETF 向美国 SEC 申报设立即可,无需再单独申请豁免令,从而大大简化了 ETF 创设流程。

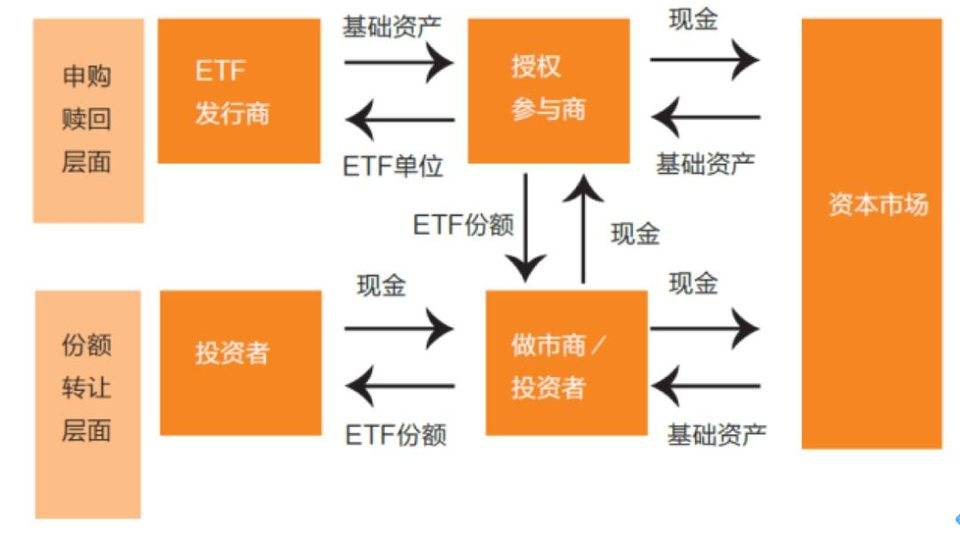

ETF 有一级市场和二级市场之分。在一级市场上,授权参与商 (AP) 参与 ETF 份额的申购赎回。投资者在证券交易所买卖 ETF 份额,构成 ETF 二级市场。接下来会分别介绍 (图 1) 。

ETF 的一级和二级市场,(此图引自:余兆纬,2019,《全球 ETF 发展浪潮对我国的启示》,《清华金融评论》2019 年 7 月。)

ETF 的一级和二级市场,(此图引自:余兆纬,2019,《全球 ETF 发展浪潮对我国的启示》,《清华金融评论》2019 年 7 月。)

AP 可以是做市商、专业机构或其他大型金融机 构,由 ETF 发行商指定,可以通过实物申购赎回改变市场上 ETF 份额的供应。

当一个 ETF 发行商想要扩大产品规模时,会请 AP 在市场上按配置权重购买这只 ETF 的成分证券,并将这些证券交给 ETF 发行商。作为交换,ETF 发行商参考 ETF 净值 (N AV) ,给 AP 同等价值的 ETF 份额。AP 随后可以转售 ETF 份额以获利。这个过程也可以反向进行:AP 向 ETF 发行商赎回一篮子成分证券,从市场上移除 ETF 份额。

AP 申购赎回 ETF 份额的能力以及套利机制让 ETF 的市场价格趋近净值。ETF 出现溢价时,AP 在市场上购买标的证券,用于向 ETF 发行商申购份额;而在 ETF 出现折价时,AP 向 ETF 发行商赎回份额,并在市场上出售得到的标的证券。

一般来说,AP 越多,相互间的竞争越有可能使 ETF 市场价格接近公允价值。这是 ETF 不同于封闭式基金的重要特征之一。对于封闭式基金,没有人可以申赎份额。由于没有套利机制可以用于调节供求关系,经常出现封闭式基金以高额溢价或折价进行交易的情况。

在美国,个人投资者可以直接从经纪账户 (比如 Charles Schwab 和 Merrill Lynch) 买卖 ETF。ETF 份额转让类似股票,每隔 15 秒公布日内参考价值、每日公布 ETF 份额价值,可以在市场开放的任意时间交易,并支持当天多次买进卖出、做空和以保证金购买等。相比而言,一般的共同基金 (ETF 可以视为一类特殊的共同基金) 每天只能 (休市后) 交易一次。

综上所述,一般情况下的 ETF 可以从以下要点理解 (这些要点也是理解比特币 ETF 的关键) :

资产组合特征:投资基准,投资策略;

一级市场特征:AP,份额申购赎回机制,套利机制;

二级市场特征:投资者群体,交易场所,交易方式,价格特征。

比特币 ETF 的设计方案和相关难点

与灰度比特币信托的对照

要理解比特币 ETF 的意义,最好先与目前全球最大的比特币金融产品——灰度比特币信托做对照。

灰度比特币信托的关键特征如下:

资产组合特征:直接持有比特币,通过持有 BitLicense 牌照的 Genesis 购买比特币,由 Coinbase Custody 托管。

一级市场特征:信托份额为 GBTC,每个比特币大约对应 1000 股 GBTC;合格投资者可以用比特币或现金申购 GBTC,但不能赎回 GBTC。

二级市场特征:GBTC 有 6 个月 的 锁定期,在场外市场 OTCQX 交易,普通投资者也可参加;GBTC 之前相对比特币溢价,现在是折价。

尽管灰度比特币信托已非常成功,但缺陷也非常明显:

首先,GBTC 不能赎回 ,使套利机制不畅,GBTC 价格长期偏离比特币,没有内在的收敛动力,使投资者不能很好地获得对比特币的敞口。

其次,GBTC 只能在场外市场 OTCQX 交易,流动性受限。

因此,比特币 ETF 有两个关键目标:一是通过完善套利机制,以更好跟踪比特币价格走势;二是拓展二级市场投资者群体,特别是能在主流的股票交易所挂牌交易。

基于比特币现货的比特币 ETF

接下来的介绍基于 VanEck 2021 年 3 月提交给美国 SEC 的比特币 ETF 方案 ,美国 SEC 已推迟对该申请的决策,并征求公众意见。

参考阅读:

《》

《UNITED STATES SECURITIES AND EXCHANGE COMMISSION》

3B2 EDGAR HTML -- c100811s1.htm (sec.gov)

资产组合特征:在法律上,该比特币 ETF 实为基于商品的信托份额 (比特币在美国属于大宗商品范畴) ,将直接持有比特币,并交由第三方托管机构托管。该比特币 ETF 在一般情况下不会持有现金或现金等价物,投资基准为 MVIS ® CryptoCompare 比特币基准指数减去信托运营费。这个比特币基准指数综合了 Bitstamp、Coinbase、Gemini、iBit 和 Kraken 上的比特币价格。

一级市场特征:该比特币 ETF 将引入授权参与商 (AP) 。AP 通过与比特币 ETF 发行商之间的比特币交易来申购和赎回信托份额。显然,信托份额的申购赎回伴随着比特币在 AP 和 ETF 发行商的钱包之间的移动,而这些移动发生在比特币区块链上。这样就建立了信托份额与比特币现货之间的套利机制。

二级市场特征:信托份额计划在 Cboe BZX 交易所 (前身为 BATS,是一家交易量非常高的非传统交易所) 挂牌交易。在交易时段,信托份额的 NAV 将每 15 秒更新。

对比 ETF 的一般情况不难看出,基于比特币现货的比特币 ETF,除了比特币涉及的托管和钱包操作以外,其余机制设计与主流的 ETF 非常接近,特别是套利机制健全。

基于比特币期货的比特币 ETF

接下来的介绍来自 VanEck 2021 年 6 月提交给美国 SEC 的比特币 ETF 方案 (该 方案在上一方案进入征求公众意见后提交) 。

参考阅读:

《》

该 ETF 不直接投资于比特币或其他数字资产,而是投资于比特币期货,以及其他能提供比特币风险敞口的集合投资工具和交易所交易产品 (ETP) 。其中,该 ETF 投资的比特币期货为现金交割类型。

该 ETF 目标是使该 ETF 对比特币的总风险敞口约等于该 ETF 的 NAV。但在一些时候,该 ETF 因为使用杠杆,对比特币的总风险敞口可能超过 NAV。杠杆来自期货合约内嵌杠杆、逆回购协议和银行借款等。

除了比特币期货合约、集合投资工具和交易所交易产品等以外,该 ETF 的其他资产投资于美国国债、货币市场基金、现金和现金等价物、美国政府机构发行或担保的 MBS、市政债券以及 TIPS 等。

综上所述,该 ETF 方案不涉及比特币涉及的托管和钱包操作,本质上更接近大宗商 品共同基金:通过期货获得风险敞口,主要资产投资于风险低、流动性高的金融产品,同时也充作期货保证金。这样主要会产生以下风险:

比特币期货偏离现货价格 (在期货到期前,这是常态) 。比特币期货到期后,需要续做 (Rollover) ,会有额外的风险。

投资于风险低、流动性高的金融产品,仍会承担市场风险、信用风险和流动性风险等。

杠杆率控制不好的风险。

在加密资产市场剧烈波动时,比特币期货有可能暂停交易,基于比特币期货的

比特币 ETF 更难跟踪比特币价格走势。加拿大 Horizons 比特币 ETF 在 2021 年 5 月 21 日就遭遇了这种情况。

总的效果是,该 ETF 的 NAV 变化可能显著偏离比特币价格走势,并且没有套利机制使两者趋同。

美国 SEC 批准比特币 ETF 面临的障碍

通过梳理美国 SEC 2021 年 5 月 11 日声明和 6 月 16 日就 VanEck 比特币 ETF 征求公众意见的说明,可以看出两类比特币 ETF 方案在获批中面临的障碍。

参考阅读:

《》

基于比特币现货的比特币 ETF

比特币现货市场的流动性、透明度以及遭受操纵的可能性 (比如 Elon Musk 发推的影响)。

ETF 份额遭受操纵的可能性,以及交易所的预防措施。

ETF 份额挂牌交易是否满足《1934 年证券交易法》的要求。

是否可能通过比特币期货市场来操纵 ETF 份额。

基于比特币期货的比特币 ETF

比特币期货市场的流动性和深度,以及 是否适合共同基金投资。

共同基金在面临投资者赎回时能否平掉比特币期货头寸,以及共同基金的衍生品风险管理和杠杆管理能力。

共同基金参与比特币期货市场对期货定价的影响,以及比特币现货市场动荡对期货定价的影响。

共同基金在市场常态和压力情景下的流动性管理能力,能否满足开放式基金的要求 (封闭式基金对流动性管理能力的要求较低) ,以及是否有集中、大额头寸等。

比特币现货市场出现欺诈或操纵的可能性,以及对比特币期货市场的影响。

基于对投资于比特币期货的共同基金的分析,美国 SEC 将评估比特币期货市场能否支持 ETF,因为 ETF** 在流动性管理上面临的挑战更大**。

总的来说,随着时间的推移和市场的发展,一些障碍将趋于消失。不过,美国现任民主党政策的基本倾向是加强监管,这就为比特币 ETF 获批增加了政治上的不确定性。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- DAO 实验早期,全景式解读 DAO 生态现状、发展趋势...

- 囚徒困境、本托主义,区块链为什么是解决协作失败...

- 专注高端加密艺术市场的 NFT 平台

- DeFi 保险协议 InsurAce 推出跨链保险 1.0 版本

- DAOSquare 将于 5 月 23 日进行 Balancer LBP

- 2020 年加密对冲基金总管理资产额增长 90%,平均回...

- 国务院首次公开要求「打击比特币挖矿等」将如何影...

- 加密货币市场大跌,买入比特币的主流机构还有盈利吗?

- 行业变奏曲 | 第三届世界数字资产峰会精华集锦

- DeFi 协议在加密市场暴跌中面临压力测试,它们还好...

- Gitcoin vs HackerLink: 两大开源开发者资助平台有...

- 为什么高盛和摩根大通都偏爱以太坊?

- Uniswap V3 LP 极简主义操作策略

- 美国量化宽松政策变化会如何影响比特币走向?

- 以太坊手续费太高怎么办?这 6 种策略教你如何节省...

- 虎符智能链 HSC「独角兽计划」优秀项目全球招募正...

最新文章

- 比特币狂跌,究竟触底了没?分析师:尚未脱离险境

- 币安完成 10 亿美元 SAFU 基金转型,「1.5 万枚比...

- 美国 CFTC 成立「创新咨询委员会」,多位加密货币...

- 币市寒冬拖累营收!Coinbase 第 4 季由盈转亏、惨...

- 触底后拚年底反弹!渣打预测:比特币恐下探 5 万美...

- Exness: 政策交锋中的市场,贸易摩擦、通胀偏离与...

- Vitalik 力挺演算法稳定币,「DeFi 真魂」踏上复兴...

- 比特币底部的三重共振:宏观、链上与矿工经济学的...

- 贝莱德高层:亚洲家庭财富 1% 配置加密币,有望引...

- 市场浮现「投降式抛售」迹象!K33 研究:比特币「...

- 看好 Robinhood 还有 105% 上涨空间!Bernstein:...

- Bithumb「胖手指」误发 62 万枚比特币,CEO 认了:...

- 资管巨头杀进 DeFi!贝莱德携 Uniswap 开放 BUIDL ...

- 「2 大」利多支撑!摩根大通看好「加密货币今年迎...

- 外汇与数字货币市场的2026展望:投资以金钱为王,...

- 富兰克林坦伯顿、币安推进策略性合作,推出「机构...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC