区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

加密行业活动放缓,DeFi 继续向前推进

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

DeFi 参与者正寻求着风险规避的收益耕作机会和更高质量的资产,以应对可能到来的下行周期。

随着 DeFi 主链上的活动陷入停滞状态,以太坊和 DeFi 的 Token 价格继续呈现疲软状态。Gas 价格已经达到了自 2020 年 DeFi 夏季开始以来的最低点。随着 EIP-1559 敲响以太坊的大门,Token 会随着使用量的增加而减少,这使得许多人重新考虑 ETH 通缩的程度。

在看跌情绪中,由于 DeFi 核心参与者寻求稳定币的最高收益率,积累治理 Token 并继续持有现货 ETH,因此链上的流动性仍然很强。ETH 的长期持有者似乎仍然意志坚定。此外,随着数十个 VC 资助的项目走到了 3 到 12 个月的开发周期的终点,更多的产品正在进入市场。

整个行业的活动放缓

由于参与者在横盘期间大部分都处于空闲状态,因此过去指数级增长的活动现在停滞不前。我们可以在价格波动期间看到短暂的活动爆发,但是随着价格的稳定,它会迅速放缓。大多数主流治理 Token 的价格下跌继续加深。

自 2020 年以来,Gas 价格已经恢复到 DeFi 夏季早期的水平,以至于愿意耐心等待的交易员甚至可以在非工作时间支付个位数的 Gwei gas 费。

在整个 2021 年的牛市中,DEX 交易量主导了 gas 的消耗量。尽管整个 DEX 的交易量下降,Uniswap 仍然是区块空间消耗量的桂冠。尽管交易量下降,但 DEX 月交易量仍然同比增长 5600% 以上。日交易量已经稳定在 20 亿美元的水平上,在价格波动剧烈时会明显飙升,其余时间则保持平稳。

用户增长(地址增长)保持相对稳定,从 4 月份的 18% 到 5 月份 25%,环比增长略有放缓。6 月份,用户增长有望达到约 12%。高用户增长对持有者来说可能是一个看涨的指标,因为它是采用的关键指标,也是识别是否存在边际 Token 买家的关键指标。虽然总用户数的增长仍然强劲,但增长的百分比曲线正在趋于平缓。

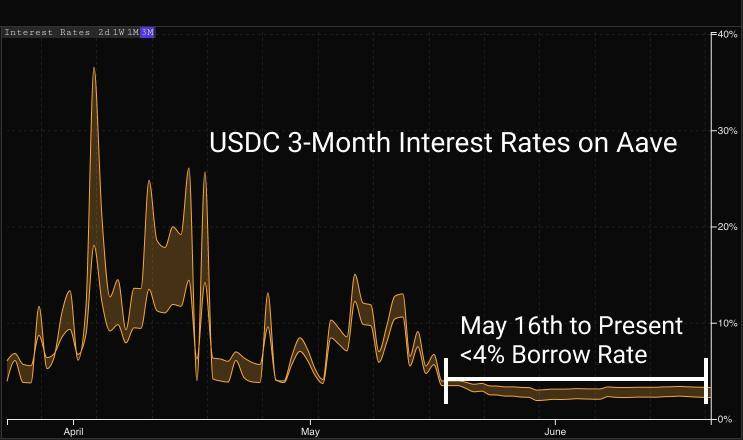

随着对链上杠杆的需求放缓,主流借贷市场的收益率已经开始下降。在收益率下降的过程中,低波动性利率出现。这些低利率并不全是坏事,它让稳定币的矿工和卖空者都能获得廉价的借贷资金,这在牛市期间几乎是闻所未闻的。只要流动性保持强劲且借贷需求减少,借贷市场的收益率将继续保持低位。

这反映了此前在《》的分析中探讨的利用率和收益率之间的关系。

数据来自 Parsec Finance

数据来自 Parsec Finance

稳定币转账已经结束了长期需求和交易量增长的阶段。USDT 转账历来都是以太坊 gas 消耗量排名前十的活动,因为各种大大小小的持币者都普遍使用 USDT 在交易所之间转移资产,且不用承担价格波动风险。

DeFi 向前推进

许多人预测,如果熊市到来,流动性将大范围枯竭,无风险收益率将收紧。到目前为止,由于价格已经超过了总流动性,因此流动性在调整期间仍然保持强劲。

随着未实现的净损益指标进入投降区,短期 ETH 持有者(在 <155 天内不动所持有的 Token)目前正看着他们未实现的收益蒸发。这展示了最近购买 ETH 的持有者如何看着账面收益变成账面损失。在未实现的收益几乎达到市值的 46% 之后,短期持有者现在持有的账面损失总额为市值的-25%。

鉴于这种 STH-NUPL (短期持有者未实现的净损益)下降的幅度,我们可以得出结论,在从 2200 美元涨到 ATH 过程中所购买的大量 ETH,现在都在水下(亏损状态)。风险之处在于,这些投资者可能会在价格回升到他们的成本价(STH-NUPL=0)时进行清算。反之,如果(看涨)信念仍然很强,那么无论接下来发生什么波动,它们都可能继续持有,保持不变。

长期持有者(大于 155 天不动所持有的 Token)仍然保持盈利,持有相当于市值 80% 左右的账面收益。LTH-NUPL 保持平稳,因为大多数长期持有者仍然盈利,但如果市场继续下跌,他们将看到未实现的收益下降。请注意 2018 年 1 月的反弹,随后是最终的走低,因为持有者会看着他们的账面收益消失而感到疲惫。

目前,长期持有者仍然盈利,这凸显 2020/2021 年 ETH 的上涨走势对 ETH 持有者来说印象多么深刻。如果市场出现下跌趋势,这些持有者的信念将受到考验。

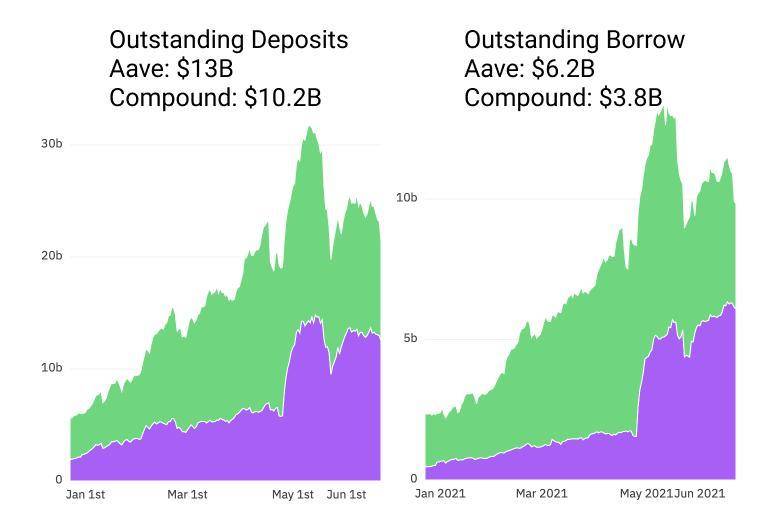

与以前价格走低的时期不同,这些长期持有者中的许多人,现在可以在 DeFi 中部署他们的资产。ETH 被广泛存入 Aave 和 Compound 等借贷协议中,目前它在 Aave 和 Compound 的未偿还贷款中超过 40 亿美元。

这些协议允许他们用存入的 ETH 借入稳定币,然后用稳定币来获得有吸引力的风险规避收益或进行 Token 投机。持有者可以积累治理 Token,增加他们的稳定币余额,或大举买入,同时保持他们作为长期贷款人对 ETH 的敞口。Aave 和 Compound 的存款和借款仍然强劲。

数据来自 Dune Analytics

数据来自 Dune Analytics

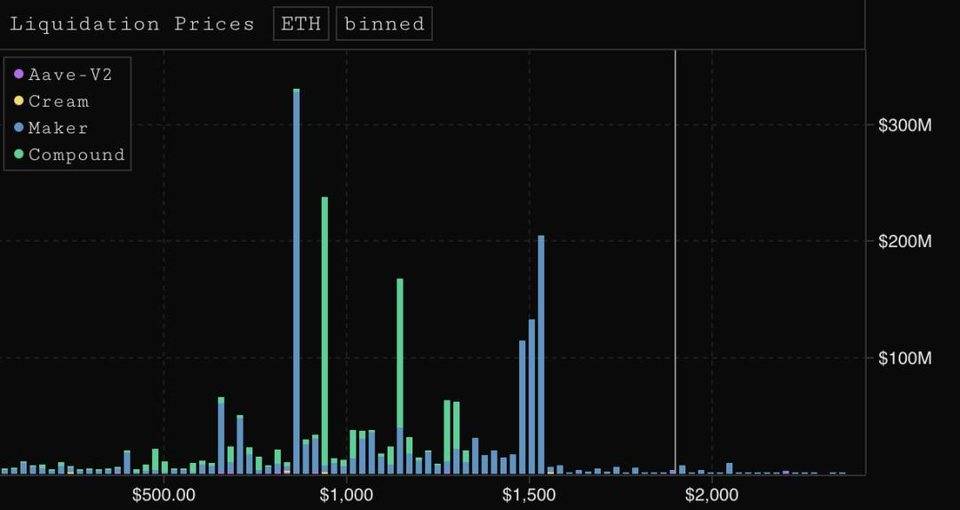

随着我们进入进一步的波动,看看大型借款人的清算水平在哪里是很有趣的一件事。其中许多是自动头寸,当健康因素达到危险水平时就会关闭。随着价格达到清算水平,借款人的菜单上会出现额外的抵押品、平仓或容忍清算。例如,下图是 ETH 贷款人清算水平的视图,图中按清算价格水平进行划分;请注意 1500 美元的大型 Maker 头寸和 1000 美元的大型 Compound 头寸。

数据来自 Parsec Finance

数据来自 Parsec Finance

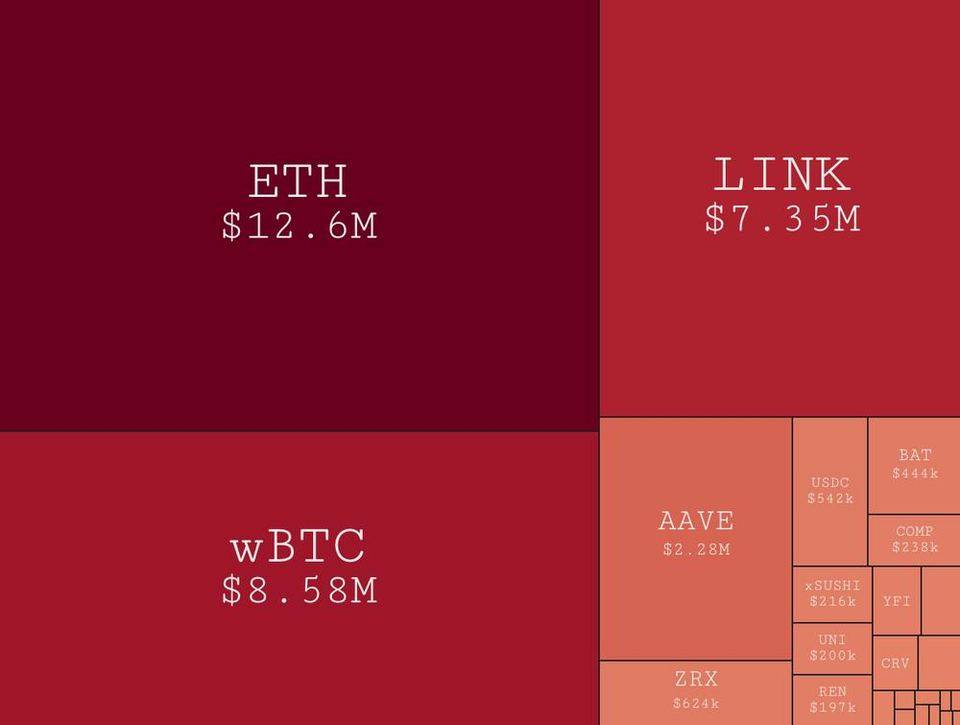

看看哪些资产以最高的速度清算也很有意思,以最近一周的 LINK 清算为例。

数据来自 Parsec Finance

数据来自 Parsec Finance

在经济低迷时期,稳定币矿工的获利情况依然健康。在 Curve Finance 生态系统中,随着 Yearn、Convex Finance 和 Stake DAO 争夺存款主导地位,竞争开始了。Curve 协议拥有的 veCRV 让我们了解每个协议购买和锁定的 Token 数量,以提高其用户奖励。

三个协议的收益率都保持强劲,每个协议都提供了具有卓越回报的资金池。Convex 已经在许多稳定币池中处于领先地位,Yearn 仍然在其他资金池中保持领先。StakeDAO 目前仅在欧元上占据领先地位,为领先的欧元稳定币提供最高的收益率。10-30% 以上的稳定币收益率在三个平台上都能找到。

总结

由于大多数治理 Token 的 ATH 跌幅都超过 60%,整个 DeFi 领域的新活动和现有活动的增长都受到了打击,许多参与者进入一种避险心态。虽然链上活动不再按月环比增加,但年度同比增长仍然巨大。

DeFi 参与者现在寻求着风险规避的收益耕作机会和更高质量的资产,以最佳的方式度过下行波动期。整个生态系统的流动性大多保持健康,长期持有 ETH 的人仍然意志坚定,他们的许多 Token 都还放着不动。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- Deeper Network 新合作伙伴 - Digital Renaissance

- 囚徒困境、本托主义,区块链为什么是解决协作失败...

- 硬盘热炒、挖矿门槛高涨,Chia 究竟是「绿色比特币...

- 钱包的可组合性为何重要?

- DeFi、隐私与跨链等

- 加密市场处于泡沫之中,以太坊市值最终或超过比特币

- GXChain 与宋婷联名发布 NFT 艺术作品正于永乐拍卖...

- 加密货币市场整体走势场震荡下行

- 加密货币市场大跌,买入比特币的主流机构还有盈利吗?

- Flashbots 发布 V0.2 版引入捆绑合并功能,官方称...

- 内蒙古发改委发布《坚决打击惩戒虚拟货币「挖矿」...

- 以太坊 Layer 2 扩容方案 Hermez 发布产品发展路线...

- Gitcoin vs HackerLink: 两大开源开发者资助平台有...

- 深度解析 NFT 借贷业务模式、平台及发展趋势

- 我们正从创造 NFT 转为使用 NFT,这五个领域充满机遇

- 从非合作博弈理解 DeFi 衍生品协议 Shield 治理与...

最新文章

- 永不打烊!芝商所 5 月起开放加密币期货、选择权「...

- 《CLARITY 法案》谈判:白宫力挺「稳定币有条件生...

- 川普次子艾瑞克:比特币「终极目标价」上看 100 万...

- FED 卡什卡利砲轰:加密货币「毫无用处」、稳定币...

- 预测「比特币下探 1 万美元」被炎上!彭博分析师改...

- 2022 年以来最大升幅!比特币挖矿难度暴增 15% 至 ...

- AI 失业潮恐酿「迷你金融海啸」!Arthur Hayes:Fe...

- OpenAI 推出「EVMbench」:以测试 AI 能否「保障...

- 矽谷创投教父不玩了!Peter Thiel 清空「囤币公司 ...

- 当「老地图」不再适用:盘点 8 个「失灵的加密货币...

- 熊市近尾声!K33 研究:比特币将陷入「长时间盘整...

- 曾批加密货币投机!高盛 CEO 苏德巍自曝「持有少量...

- 「预测市场 ETF」竞赛开打!Roundhill 、 Bitwise ...

- 比特币期货未平仓量暴跌 55%,创近三年最大跌幅

- OpenAI 延揽 OpenClaw 创办人!全力押注「下一代个...

- 布局 DeFi 借贷!华尔街巨头 Apollo 、 Morpho 达...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC