区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Arthur Hayes 最新文章:如果 BTC 跌至 8 万美元,将是绝佳入场时机

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

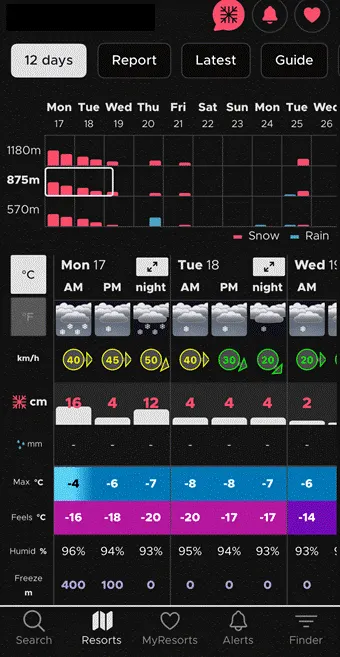

原文标题:Snow Forecast

又到了我扮演业余气象学家的时候了。诸如拉尼娜和厄尔尼诺之类的概念涌入我的词汇表。

预测风暴的风向与降雪量一样重要,它决定了哪些坡面适合滑雪。我用我对天气模式的粗浅知识来预测日本北海道的秋季何时结束,冬季何时开始。

我与其他当地的滑雪爱好者讨论我梦想中的粉雪季能提早开始。我不再频繁刷新我最喜欢的加密交易应用,现在我刷最多的应用程式是 Snow-Forecast 。

随著数据点开始进入,我必须在资讯不完整的情况下决定何时上雪道。有时直到穿上滑雪板的前一天,才知道天气模式会是什么样子。

几个雪季前,我 12 月中旬到达时,发现山上被泥土覆盖。只有一条缆车开放,为数千个兴高采烈的滑雪爱好者们提供服务。排队要等几个小时,才能滑一个积雪稀少、平坦的初级到中级坡。第二天,天降大雪,我在我最喜欢的那片覆盖著林间雪道的滑雪胜地,度过了史诗般的粉雪日之一。

比特币是全球法币流动性的自由市场风向标。 它的交易取决于对未来法币供应的预期。有时现实符合预期,有时则不然。

金钱就是政治。而瞬息万变的政治言论影响市场对未来法币供应的预期。

美国总统一天呼吁以更大规模、更低成本的资金来泵高他们最爱支持者的资产,另一天又呼吁采取相反措施对抗摧毁普通人及通货膨胀。

与科学一样,在交易中,持有坚定的信念,但保持灵活的态度是值得的。

在美国「大规模关税日」(2025 年 4 月 2 日)的惨败之后,我曾呼吁只涨不跌。

我相信美国总统川普和他的财政部长「水牛比尔」贝森特(Buffalo Bill Bessent)吸取了教训,不再试图过快地改变世界的金融和贸易操作系统。

为了挽回人气,他们会向他们的支持者(这些人拥有大量的房产、股票和加密货币等金融资产)发放好处,这些好处是用印出来的钱资助的。

4 月 9 日,川普「Taco’d」(屈服),宣布关税休战,一场看似大萧条开端的危机变成了今年最佳的买入机会。比特币上涨了 21%,部分山寨币(主要是以太币)也随之上涨,比特币的主导地位从 63% 下降到 59% 证明了这一点。

然而,最近,比特币隐含的美元流动性预报恶化了。自 10 月初创下历史新高以来,比特币已下跌 25%,许多山寨币受到的打击比资本家在纽约市长选举中受到的打击还要严重。

什么改变了?

川普政府的言论没有改变。川普仍然抨击联准会将利率保持得过高。他和他的副手们继续谈论透过各种方式泵高房地产市场。

而最重要的是,在每一个转折点,川普都对中国让步,他推迟强制扭转这两个经济巨头之间贸易和金融不平衡的局面,因为这种金融和政治痛苦对于每两到四年必须面对选民的政客来说实在难以承受。

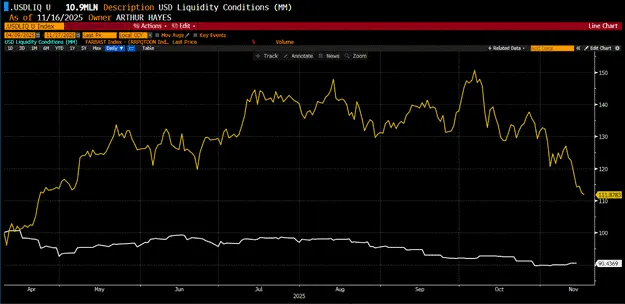

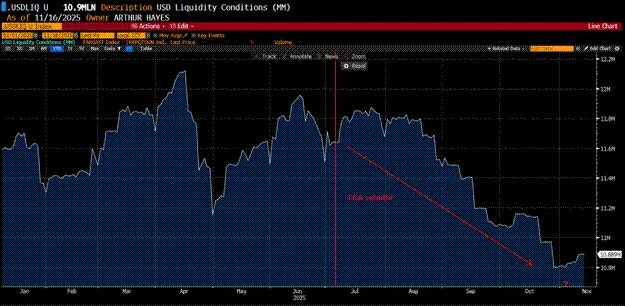

没有改变的、但现在市场赋予其比政客言辞更大权重的,是美元流动性的收缩。

美元流动性指数(白色线条)自 2025 年 4 月 9 日以来下跌了 10%,而比特币(金色线条)上涨了 12% 。这种背离部分是由于川普政府释放的流动性积极言论。部分原因是散户投资者将比特币 ETF 的资金流入和 DAT mNAV 溢价视为机构投资者寻求比特币敞口的证明。

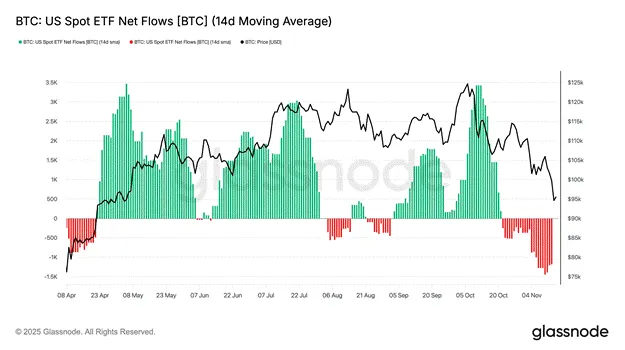

叙事是这样的,机构投资者涌入了比特币 ETF 。正如你所看到的,4 月到 10 月期间的净流入为比特币提供了持续的买盘,尽管美元流动性有所下降。我必须对这张图表附带一个警告。最大的 ETF(贝莱德 IBIT US)的最大持有者将 ETF 作为基差交易(basis trade)的一部分;他们并非看多比特币。

他们透过做空 CME 上市的比特币期货合约,同时买入 ETF,来赚取两者之间的价差。

这种做法资本效率高,因为他们的经纪人通常允许他们将 ETF 作为抵押品,并抵押他们的空头期货部位。

这些是 IBIT US 的五个最大持有者。他们是大型对冲基金或专注于自营交易的投资银行,例如高盛。

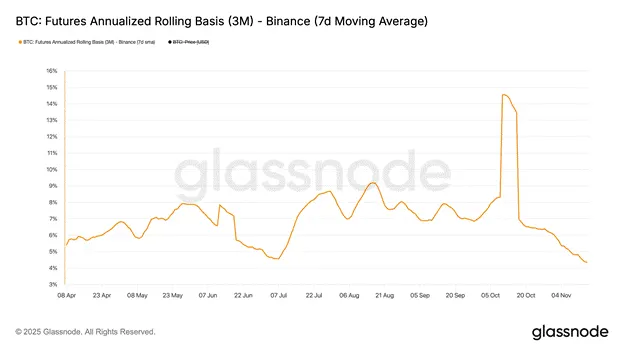

上图显示了这些基金透过购买 IBIT US 和出售 CME 期货合约所获得的年化基差收益。

虽然上面的交易所是币安(Binance),但 CME 的年化基差本质上是相同的。当基差明显高于联邦基金利率时,对冲基金将蜂拥而入进行交易,从而为 ETF 创造大量且持续的净流入。

这给那些不了解市场微观结构的人造成了错觉,认为机构投资者对持有比特币敞口抱有巨大兴趣,而实际上他们根本不关心比特币,他们只是在我们的沙箱中玩耍,以赚取比联邦基金利率高出几个百分点的额外收益。当基差下降时,他们会迅速抛售部位。最近随著基差下降,ETF 综合体记录了巨额净流出。

现在散户相信这些机构投资者不喜欢比特币,从而形成了一个负回馈循环,促使他们卖出,这又降低了基差,最终导致更多的机构投资者抛售 ETF 。

数位资产信托(DAT)公司为机构投资者提供了另一种获取比特币敞口的方式。 Strategy(股票代号:MSTR US)是持有比特币的最大 DAT 。当其股价相对于其持有的比特币出现大幅溢价时(称为 mNAV),该公司可以发行股票和其他融资方式以低廉的价格获取比特币。随著溢价(Premium)下降为折价,Strategy 获得比特币的速度也随之减慢。

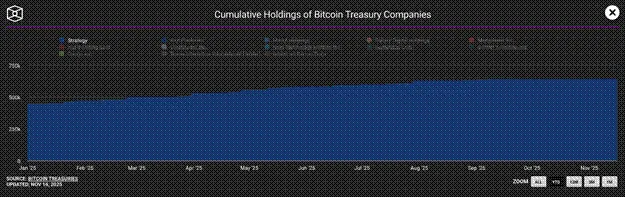

这是一张累计持有量图表,而不是该变数的变化率,但你可以看到,随著 Strategy 的 mNAV 溢价消失,其持有量的成长速度放缓。

尽管从 4 月 9 日至今美元流动性收缩,但比特币 ETF 的流入以及 DAT 的购买使比特币得以攀升。但这种局面已经结束。

基差不再足够诱人以维持机构投资者持续购买 ETF,而且大多数 DAT 以低于 mNAV 的折价交易,投资者现在也回避这些比特币衍生证券。没有这些流量来掩盖负面的流动性状况,比特币必须下跌以反映当前的短期担忧,即美元流动性将收缩或增长速度不如政客承诺的那么快。

拿出证据来

现在是川普和贝森特拿出证据或闭嘴的时候了。要么他们有能力让财政部凌驾于联准会之上,制造另一个房地产泡沫,派发更多刺激支票等,要么他们就是一群软弱无力的骗子。

让情况更加复杂的是,蓝营民主党人发现(这并不奇怪)以各种负担能力为主题进行竞选是一个制胜策略。无论反对党能否兑现这些承诺,例如免费公车卡、大量的租金管制公寓和政府经营的杂货店,都不是重点。重点是美国选民希望被倾听,并且至少可以自欺欺人地相信有人在为他们著想。人们不希望川普和他的「让美国再次伟大」(MAGA)支持者用假新闻来粉饰他们每天看到和感受到的通货膨胀。

他们希望被倾听,就像川普在 2016 年和 2020 年告诉他们他将打击并驱逐「有色人种」,这样他们的高薪工作就会神奇地重新出现时一样。

对于那些拥有多年期展望的人来说,法币创造速度上的这些短期停滞无关紧要。如果红营共和党人不能印出足够的钱,股市和债市就会崩盘,这将迫使两党中那些坚守教条的人回归到印钞票的撒旦邪教。

川普是一位精明的政客,与前美国总统拜登类似——后者也曾面临因新冠刺激措施引发的通膨而发出的类似不满——他会公开改变方向,抨击 Fed 是困扰普通选民的通货膨胀的罪魁祸首。但别担心,川普不会忘记那些为竞选活动提供资金的富有资产持有者。「水牛比尔」贝森特将接到严格命令,以一般人无法理解的创意方式印钞票。

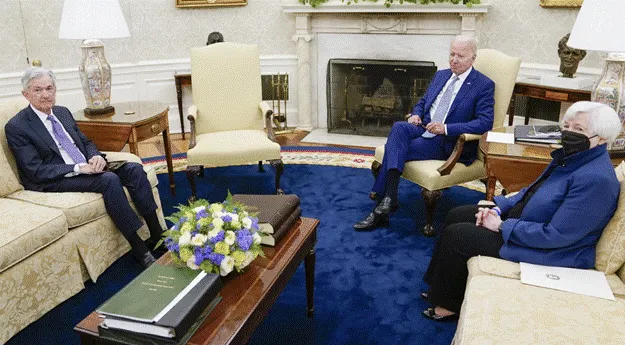

还记得 2022 年的这张合照吗?我们最喜欢的「马屁精」联准会主席鲍尔当时受到了前总统拜登(Slow Joe Biden)和美国财政部长叶伦(Bad Gurl Yellen)的教训。拜登向他的支持者解释说,鲍尔将粉碎通货膨胀。然后,因为他需要提振那些让他上台的富人的金融资产,他告诉叶伦不惜一切代价,撤销鲍尔所有的升息和资产负债表收缩。

叶伦发行了比票据或债券更多的国库券,从 2022 年第三季到 2025 年第一季度,这从联准会的反向回购计划中抽走了 2.5 兆美元,从而泵高了股票、住房、黄金和加密货币。

对于一般选民——以及在座的一些读者——我刚才写的内容可能无异于天书,而这正是关键所在。你们切身感受到的通货膨胀,正是那位声称关心解决老百姓负担的政治家一手造成的。

「水牛比尔」贝森特必须施展类似的魔法。我百分之百相信他会设计出类似的结果。他是历史上最懂货币市场管道和货币交易的大师之一。

局势是什么

2023 年下半年和 2025 年下半年的市场设置有著惊人的相似之处。债务上限之争在仲夏结束(2023 年 6 月 3 日和 2025 年 7 月 4 日),迫使财政部重建一般帐户(TGA),从而从系统中吸走流动性。

2023 年:

2025 年:

「坏女孩」叶伦取悦了她的老板。「水牛比尔」贝森特能否找到他的「BB」并以俾斯麦式(Bismarck)的手段重塑市场,以便共和党人在 2026 年中期选举中获得持有金融资产的选民的选票?

为了消除他们允许信贷收缩的想法,市场会提出一个霍布森的选择(Hobson’s Choice)。在投资者意识到短期内禁止印钞后,股票和债券价格会迅速下跌,此时政客们要么印钞来拯救支持更广泛经济的高度杠杆化的法币金融系统,但这会导致通货膨胀再次加速;要么允许信贷收缩,这将摧毁富有的资产持有者,并导致大规模失业,因为过度杠杆化的企业必须削减产出和就业。

通常,后者在政治上是更容易接受的,因为 1930 年代式的失业和金融困境永远是选举的失败者,而通货膨胀是一种无声的杀手,可以透过印钞资助的对穷人的补贴来隐藏。

就像我对北海道「造雪机」的信心一样,我百分之百相信川普和贝森特希望他们的红营共和党人继续掌权,

因此他们会找到一种方法,既能在打击通货膨胀方面表现强硬,又能印出必要的钱,以继续支撑美国和全球经济现状中凯因斯主义的「部分准备金银行」骗局。

在山上,过早到来有时会让你滑到泥土。在金融市场,在我们回到「只涨不跌」(Up Only)之前,以 Nelly 的话来说,市场必须先「Drop Down and Get Their Eagle On」。(顺便说一句,他们不像以前这样制作音乐影片了。)

牛市论点(The Bull Case)

与我的负面美元流动性理论相反的论点是,随著美国政府在停摆后恢复运作,TGA 将迅速减少 1000 亿至 1500 亿美元,以达到 8500 亿美元的目标,这将为系统增加流动性。此外,联准会将在 12 月 1 日停止缩减资产负债表,并很快透过量化宽松(QE)恢复资产负债表扩张。

我最初对停摆后的风险资产持乐观态度。然而,当我深入研究数据时,我注意到自 7 月以来,根据我的指数,大约有 1 兆美元的美元流动性蒸发了。增加 1500 亿美元是很棒,但接下来呢?

尽管多位联准会理事暗示有必要恢复量化宽松以重建银行准备金,确保货币市场正常运转,但这只是空谈。当联准会「耳语者」——《华尔街日报》的 Nick Timiraos 宣布恢复量化宽松获得绿灯时,我们才会知道他们是认真的。但我们还没到那一步。同时,常设回购工具(Standing Repo Facility)将被利用起来印钞,数额达数百亿美元,以确保货币市场能够应对庞大的国债发行。

理论上,贝森特可以将 TGA 降至零。不幸的是,由于财政部必须每周滚动发行数百亿美元的国库券,他们必须保持大量现金缓冲,以防万一。他们无法承受国库券到期违约的风险,这排除了立即向金融市场注入剩余 8,500 亿美元的可能性。

政府支持的抵押贷款机构房利美(Fannie)和房地美(Freddie)的私有化肯定会发生,但不会在接下来的几周内。银行也将履行其「职责」,向那些制造炸弹、核反应堆、半导体等的人提供贷款,但这同样会发生在更长的时间周期内,并且这些信贷不会立即流入美元货币市场的脉络。

多头是正确的;随著时间的推移,印钞机一定会「突突突」地响起来。

但首先,市场必须回调自 4 月以来的涨幅,以便更好地与流动性基本面保持一致。

最后,在我谈到 Maelstrom 的部位之前,我并不承认「四年周期」是有效的。比特币和某些山寨币只有在市场吐出足够多的筹码,以加快印钞速度之后,才会创下历史新高。

Maelstrom 的部位

上周末,我提高了我们的美元稳定币部位,并预期加密货币价格会走低。短期内,我认为唯一能跑赢负面美元流动性情势的加密货币是 Zcash( $ZEC) 。

随著人工智慧、大型科技公司和大型政府的发展,网路大部分领域的隐私已经消亡。 Zcash 和其他使用零知识证明加密技术的隐私加密货币是人类对抗这一新现实的唯一机会。这就是为什么 Balaji 等人相信隐私宏大叙事将在未来几年推动加密市场。

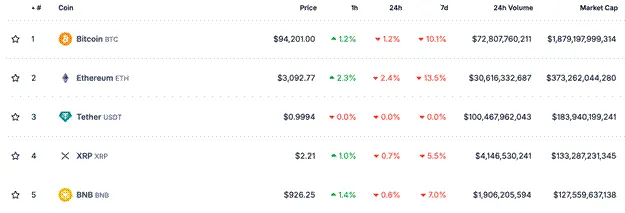

身为中本聪的信徒,第三、第四和第五大加密货币居然是美元衍生品、一个在无所事事的链上无所作为的币,以及 CZ 的中心化电脑,这让我感到被冒犯。

如果 15 年后,这些是仅次于比特币和以太币的最大加密货币,我们到底在做什么?

我对保罗(Paolo)、加林豪斯(Garlinghouse)和 CZ 没有任何个人意见;他们是为其代币持有者创造价值的大师。请各位创办人注意。但 Zcash 或类似的隐私加密货币应该紧跟著以太币。

我相信,基层加密社群正在觉醒,意识到我们透过赋予这些类型的币或代币如此高的市值而默许支持的东西,与一个去中心化的未来是矛盾的,在这个未来中,我们作为有血有肉的人类,在技术、政府和人工智慧巨头面前,保留自主权(retain agency)。

因此,在我们等待贝森特找回他的印钞节奏的同时,Zcash 或另一种专注于隐私的加密货币将享受长期的价格上涨。

Maelstrom 仍然是长期看多的,如果我不得不以更高的价格买回(就像我今年早些时候不得不做的那样),那也没关系,我自豪地接受我的失败,因为手头有备用法币,我可以大胆下注以赢取胜利,让它真正有价值。如果在 2025 年 4 月的情境再次出现时拥有流动性,这比你因交易亏损而不得不将赚来的小利还给市场更能决定你整个周期的盈亏。

比特币从 125,000 美元跌至 90,000 美元低位,而标准普尔 500 指数和纳斯达克 100 指数徘徊在历史高点,这告诉我信贷事件正在酝酿中。

当我观察我的美元流动性指数自 7 月以来的下降时,我证实了这个观点。

如果我的观点是正确的,股市 10% 到 20% 的调整,加上 10 年期公债殖利率接近 5%,将足以制造紧迫感,促使联准会、财政部或另一个美国政府机构推出某种印钞方案。

在此疲软期间,比特币绝对可能跌至 80,000 美元至 85,000 美元。如果更广泛的风险市场内爆,而联准会和财政部加速他们的印钞闹剧,那么比特币可能会在年底飙升至 200,000 美元或 250,000 美元。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- Deeper Network 新合作伙伴 - Digital Renaissance

- 囚徒困境、本托主义,区块链为什么是解决协作失败...

- 加密市场处于泡沫之中,以太坊市值最终或超过比特币

- 专注高端加密艺术市场的 NFT 平台

- 下周前瞻 | 以太坊扩容网络 Arbitrum 将向开发者开...

- L2 扩容方案 zkSync 2.0 公开三项资产安全保护措施...

- 速览 TrueFi V3 的信用模型和新资产支持

- 以太坊有望取代比特币的加密市场主导地位

- DeFi 固定利率借贷协议

- 它为何一再延期?

- DeFi 协议在加密市场暴跌中面临压力测试,它们还好...

- 去年总管理资产 38 亿美元,回报率中值为 128%

- 短期抛售未改变比特币的基本面

- Polygon 发布 SDK 软件开发工具包,以构建以太坊多...

- 美国量化宽松政策变化会如何影响比特币走向?

- 虎符智能链 HSC「独角兽计划」优秀项目全球招募正...

最新文章

- 永不打烊!芝商所 5 月起开放加密币期货、选择权「...

- 《CLARITY 法案》谈判:白宫力挺「稳定币有条件生...

- 川普次子艾瑞克:比特币「终极目标价」上看 100 万...

- FED 卡什卡利砲轰:加密货币「毫无用处」、稳定币...

- 预测「比特币下探 1 万美元」被炎上!彭博分析师改...

- 2022 年以来最大升幅!比特币挖矿难度暴增 15% 至 ...

- AI 失业潮恐酿「迷你金融海啸」!Arthur Hayes:Fe...

- OpenAI 推出「EVMbench」:以测试 AI 能否「保障...

- 矽谷创投教父不玩了!Peter Thiel 清空「囤币公司 ...

- 当「老地图」不再适用:盘点 8 个「失灵的加密货币...

- 熊市近尾声!K33 研究:比特币将陷入「长时间盘整...

- 曾批加密货币投机!高盛 CEO 苏德巍自曝「持有少量...

- 「预测市场 ETF」竞赛开打!Roundhill 、 Bitwise ...

- 比特币期货未平仓量暴跌 55%,创近三年最大跌幅

- OpenAI 延揽 OpenClaw 创办人!全力押注「下一代个...

- 布局 DeFi 借贷!华尔街巨头 Apollo 、 Morpho 达...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC