区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Grayscale Research:比特币突破 10 万美元,本轮牛市我们走到哪里了?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

要点:

● 从历史角度来看,加密货币呈现明显的四年周期,历经连续的价格涨跌阶段。灰度 研究(Grayscale Research)认为,投资人可监控多种基于区块链的指标及其他衡量标准,以追踪加密周期,为风险管理决策提供基础。

● 加密货币正发展为成熟资产类别:新的比特币和以太币现货 ETP 拓展了市场准入,即将上任的美国国会可能为该行业带来更明晰的监管。有鉴于上述因素,加密货币或许终将突破早期市场特征显著的四年周期循环。

● 尽管如此,Grayscale Research 研判,目前指标组合契合牛市周期的「中期阶段」。只要基本面稳固,如应用普及与总体经济大环境向好,加密货币牛市可望延续至 2025 年甚至更久。

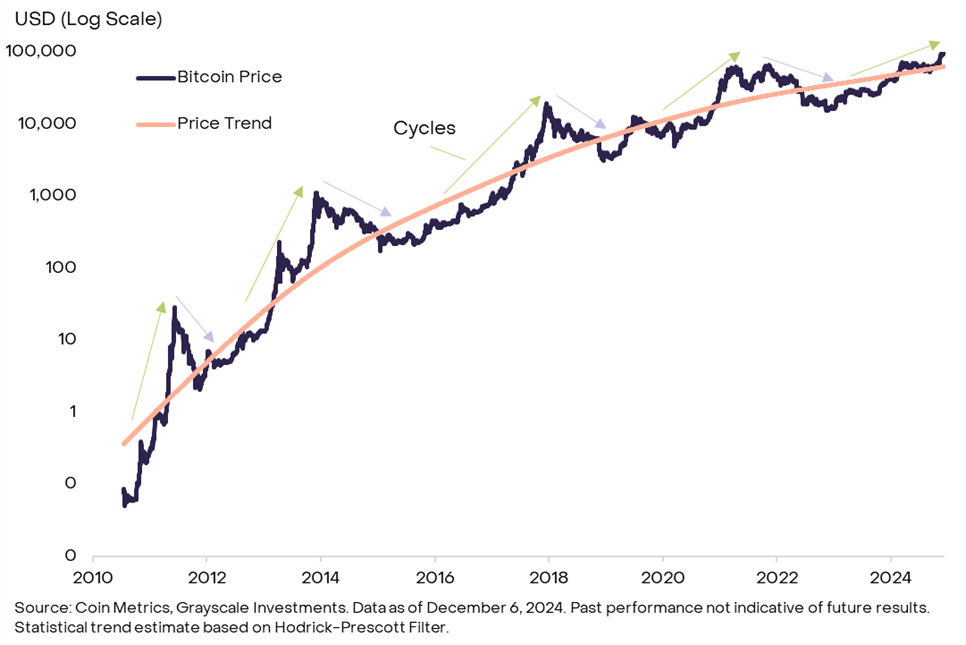

与众多实体商品类似,比特币价格并非遵循严格「随机漫步」模式。实则,其价格有统计动量迹象:涨了易续涨,跌了常连跌。从更长时间跨度审视,比特币此消彼长的周期围绕著历史上升趋势线波动(图 1)。

过往各价格周期驱动因素各异,未来价格报酬未必复制过往经验。伴随比特币成熟、被更多传统投资者接纳,以及四年减半事件的供应影响式微,其价格周期或重塑乃至消失。但研究过往周期可协助投资人洞察比特币典型统计特性,为风险管理助力。

衡量动量

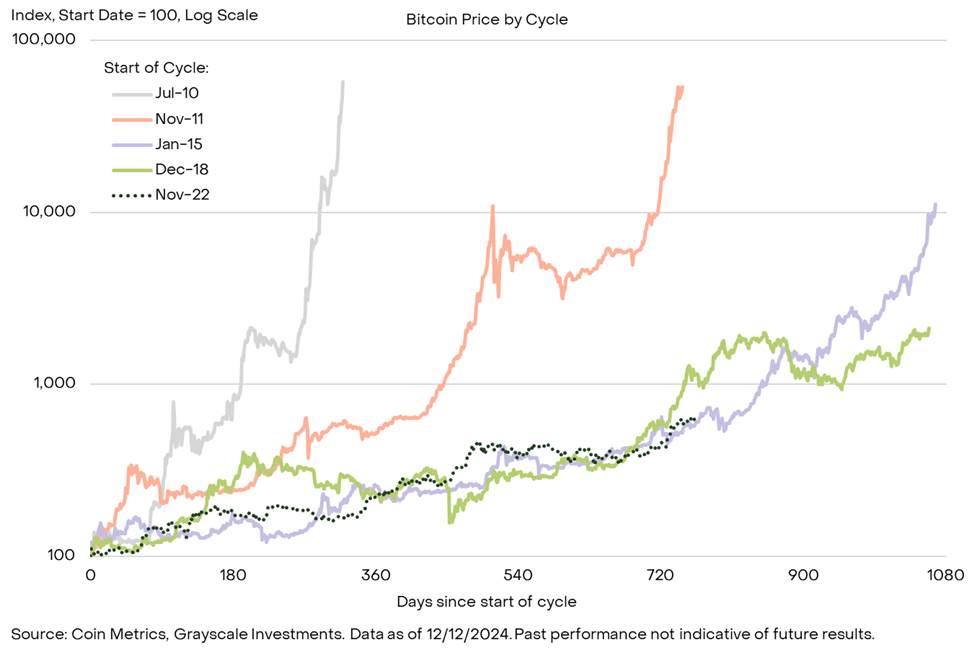

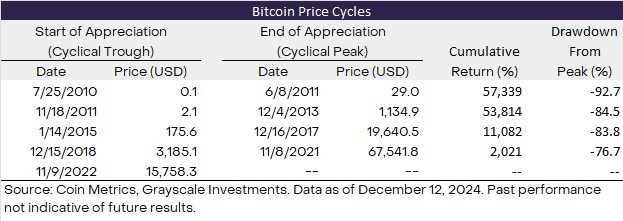

图 2 展示比特币在前几个周期上涨阶段的价格表现。价格以周期低点设为 100 作基准(标志周期升值阶段起始),追踪至峰值(标志升值阶段终结)。图 3 以表格形式呈现相同资讯。

比特币早期周期短且涨势迅猛:首个周期不到一年,第二周期约两年。两者均从前期周期低点飙升超 500 倍。后两个周期各近三年。 2015 年 1 月至 2017 年 12 月周期,比特币增值超 100 倍;2018 年 12 月至 2021 年 11 月周期,涨幅约 20 倍。

2021 年 11 月登顶后,比特币价格于 2022 年 11 月跌至约 1.6 万美元周期低点,当前周期由此开启,已超两年。如图 2 所示,此轮价格上扬与前两轮比特币周期轨迹相近,前两轮均还需一年达到价格顶点。从幅度来看,此轮周期约 6 倍涨幅,也很可观,但却远逊于过往四轮。总之,虽无法笃定未来价格走势贴合过往周期,但历史显示本轮牛市于时长与幅度皆有拓展空间。

检查关键指标

除剖析过往周期价格走势,投资人可用多种区块链指标衡量比特币多头进度。常见指标涵盖比特币买家成本的升值幅度、新资金流入规模、价格与比特币矿工收益的相对水准等。

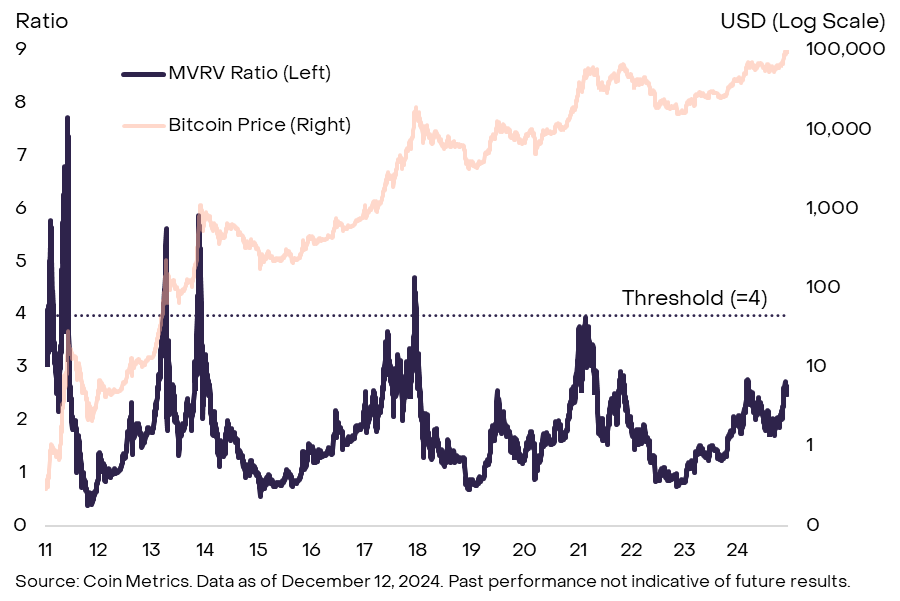

其中备受青睐的指标是比特币市值(MV,以二级市场价格计每枚币)与实现价值(RV,以链上最近交易价格计每枚币)之比,即 MVRV 比率,可视为比特币市值超市场总成本的程度。过去四轮周期,该比率至少达到 4(图 4)。目前 MVRV 比率为 2.6,预示此轮周期或有后续行情。不过,各周期该比率峰值渐低,价格登顶前未必触及 4 。

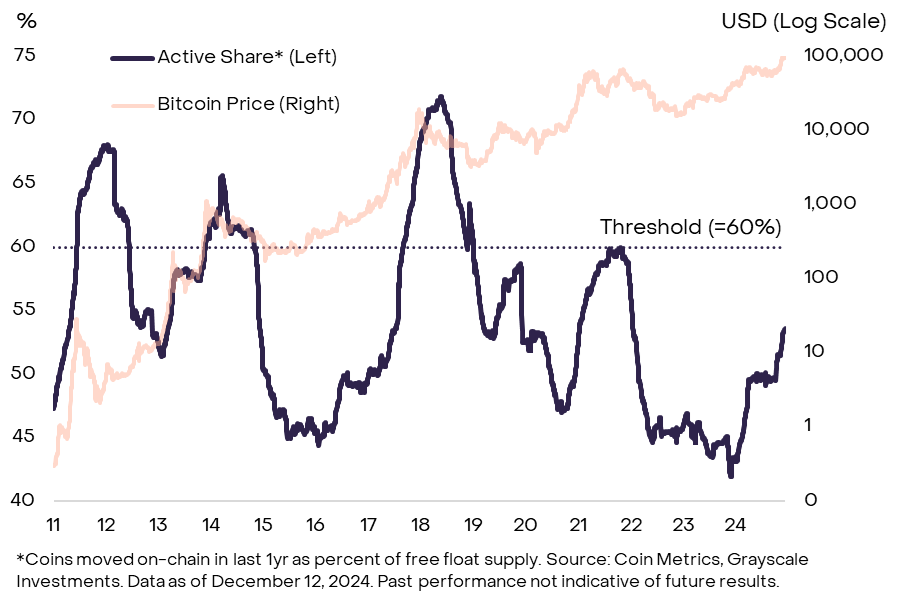

其他链上指标考虑新资金注入比特币生态程度,加密货币资深投资者常称之为「HODL Waves」。价格上涨或因新资本从长期持有者手中加价购币。指标众多,Grayscale Research 倾向选取过去一年链上转移币量与比特币总流通供应量之比(图 5)。过往四轮周期,此指标至少达 60%,意即升值阶段一年间至少 60% 流通供应易主。目前约为 54%,暗示价格登顶前链上换手率我们或会看到进一步提升。

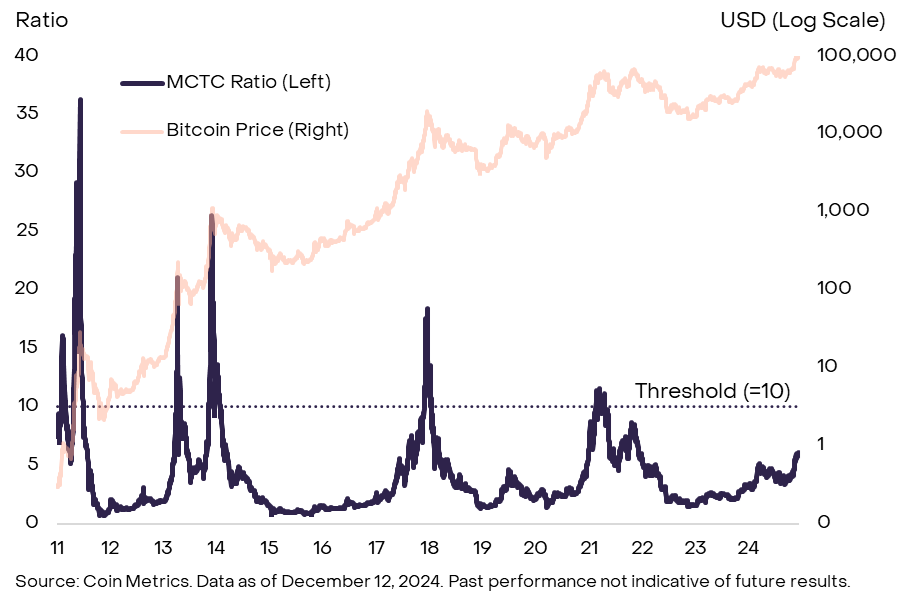

另有周期指标聚焦于比特币矿工,即维护比特币网路的专业服务者。如常用的矿工市值(MC,矿工持币美元价值)与「热力上限」(TC,矿工透过区块奖励与交易费所得比特币累积价值)之比。原理是矿工资产达到特定门槛可能获利了结。历史资料显示,MCTC 比率超 10 后,周期内价格往往见顶(图 6)。目前约为 6,表示处于周期中间阶段。但与 MVRV 比率类似,此指标各周期峰值下滑,价格或先于其达 10 而触顶。

链上指标众多,不同资料来源或存差异。且这些工具仅粗判当前价格升值阶段与过往异同,无法确保指标与未来价格回报关系恒定。综合而言,比特币周期常见指标仍低于过往价格峰值水平,若基本面支撑稳固,当前牛市或延续。

其他加密货币

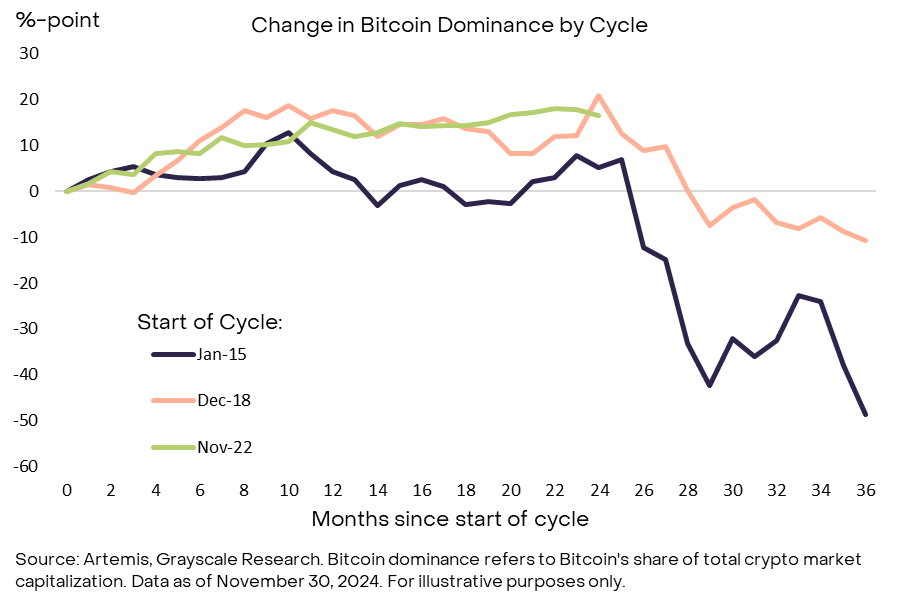

加密市场远超比特币范畴,产业其他领域讯号也可指引市场周期态势。鉴于比特币与其他加密资产相对表现,未来一年此类指标尤其关键。近两轮市场周期,比特币主导地位(占加密市场总市值份额)于多头两年左右登顶(图 7)。近期其主导性回落,恰逢本轮市场周期两年节点。若此趋势延续,投资人应综合更多指标判断加密估值是否逼近周期高点。

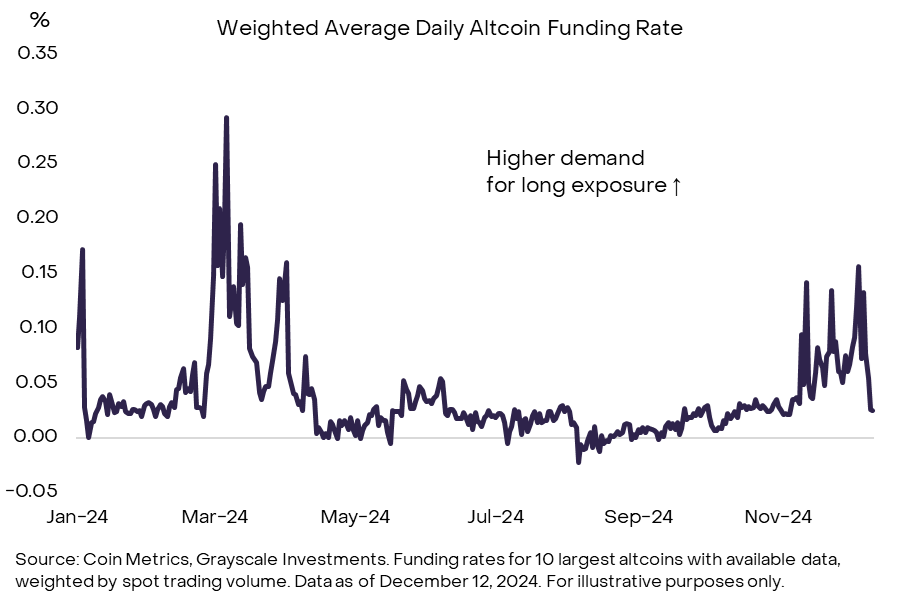

例如,投资人可监控资金费率,即永续期货合约多头持股持有成本。投机交易者杠杆需求高时,资金费率攀升。故市场资金费率水准可衡量整体投机性多头程度。图 8 展示比特币外十大加密资产(最大「竞争币」)加权平均资金费率。当前费率显著为正,显示杠杆投资者多头需求旺盛,尽管上周市场暴跌时骤降。即便局部高点,也低于今年初及上轮峰值。由此观之,目前水平契合市场中度投机多头,距市场周期顶点尚远。

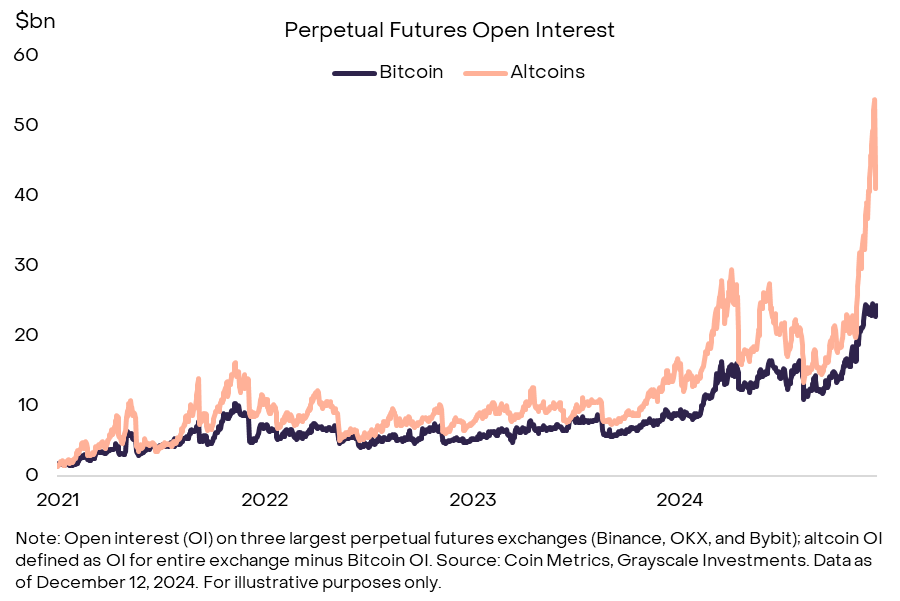

相较之下,竞争币永续期货未平仓合约量(OI)升至高点。 12 月 9 日周一大规模清算前,三大永续期货交易所竞争币 OI 近 540 亿美元(图 9),凸显市场投机多头持股偏高。本周初大规模清算后,OI 降约 100 亿美元但仍处高。高投机性多头持仓契合市场周期后期特征,故需持续监测。

接著奏乐

自 2009 年比特币诞生,数位资产市场已大踏步发展,本轮加密牛市多面向异于往昔。关键在于,美国市场比特币和以太币现货 ETP 获批引入 367 亿美元净资金流入,推动其融入传统投资组合。并且,美国近期选举可望提升市场监管透明度,稳固数位资产于全球最大经济体地位,此变革意义深远,往昔加密资产类长期前景屡遭质疑。故而,比特币及其他加密资产估值未必重蹈早期四年周期覆辙。

同时,比特币等加密资产类同数位商品,价格或具动量特性。因此,分析链上指标与竞争币持股数据,可为投资人风险管理决策添砖加瓦。

Grayscale Research 判定目前指标组合契合加密市场周期中期:MVRV 比率高于周期低点,距离前期市场顶部尚远。只要基本面稳固,如应用普及与总体经济环境向好,加密货币牛市就没有理由不延续至 2025 年甚至更久。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 为什么说 Sushi 被低估了?

- 四张图解读加密市场崩溃的「黑色星期三」

- Deeper Network 新合作伙伴 - Digital Renaissance

- 俄罗斯国家杜马一读通过俄罗斯大选候选人披露其加...

- TrustBase 将于今日 21:00 上线于火币生态链建立的...

- 加密市场处于泡沫之中,以太坊市值最终或超过比特币

- GXChain 与宋婷联名发布 NFT 艺术作品正于永乐拍卖...

- 下周前瞻 | 以太坊扩容网络 Arbitrum 将向开发者开...

- 加密市场经历黑色星期三,评测 Uniswap V3 做市策略

- L2 扩容方案 zkSync 2.0 公开三项资产安全保护措施...

- 以太坊有望取代比特币的加密市场主导地位

- 加密货币市场大跌,买入比特币的主流机构还有盈利吗?

- 行业变奏曲 | 第三届世界数字资产峰会精华集锦

- DeFi 协议在加密市场暴跌中面临压力测试,它们还好...

- 内蒙古发改委发布《坚决打击惩戒虚拟货币「挖矿」...

- DeFi 总锁仓价值半月内缩水近四成,借贷与交易所板...

最新文章

- 永不打烊!芝商所 5 月起开放加密币期货、选择权「...

- AI 失业潮恐酿「迷你金融海啸」!Arthur Hayes:Fe...

- OpenAI 推出「EVMbench」:以测试 AI 能否「保障...

- 矽谷创投教父不玩了!Peter Thiel 清空「囤币公司 ...

- 当「老地图」不再适用:盘点 8 个「失灵的加密货币...

- 熊市近尾声!K33 研究:比特币将陷入「长时间盘整...

- 曾批加密货币投机!高盛 CEO 苏德巍自曝「持有少量...

- 「预测市场 ETF」竞赛开打!Roundhill 、 Bitwise ...

- 比特币期货未平仓量暴跌 55%,创近三年最大跌幅

- OpenAI 延揽 OpenClaw 创办人!全力押注「下一代个...

- 布局 DeFi 借贷!华尔街巨头 Apollo 、 Morpho 达...

- 《CLARITY 法案》不能拖!美财长促国会「速速通过...

- 上任 11 个月又离职,以太坊基金会核心人物为何又...

- 加密币市场情绪分歧:华尔街坚定看多比特币、非美...

- 熊市还得磨数个月!CryptoQuant :比特币「终极底...

- Ju.com 春节八折抢购主流币全攻略

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC