区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

2024 年 BTC 减半前瞻:长期看涨,但现在值得交易吗?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

关于比特币减半的共识是,它是看涨的,普遍的信念是它是一个可交易的事件。但事实真的是如此吗?

本文摘要

- 表面上看,比特币网路中备受期待的减半在历史上一直是看涨的。

- 然而,鉴于减半历史发生次数,并且仔细研究 BTC 在整体市场背景下的表现,很难仅凭减半事件本身做出任何高度确定的判断。

- 总的来说,比特币减半可能不是可交易的事件,但从供应角度来看,它在结构上是看涨的。在正确的宏观尾随下,BTC 可能会在减半后再次上涨。

关于比特币减半的共识是,它是看涨的,普遍的信念是它是一个可交易的事件。但事实真的是如此吗?在这篇文章中,我们深入研究了过去的减半事件,并查看了即将到来的 2024 年减半的供应和宏观数据,以更深入地了解这一预先编程的事件对投资者意味著什么。

什么是比特币减半?

减半,是比特币网路中的一项预先编程的事件,它将比特币矿工的奖励减半(有关这意味著什么的更多信息,请参见下文)。这是比特币货币政策中的一个重要机制,它确保只有 2,100 万个 BTC 将在流通中,以及防止通货膨胀,因为它减少了创建新 BTC 的速度。

这个预先编程的更新每隔 210,000 个区块发生一次,大致相当于每四年一次,下一个估计是 2024 年 4 月 20 日。当比特币于 2009 年推出时,挖矿奖励被设定为 50 BTC,经过三次减半(2012 年、 2016 年和 2020 年),奖励将很快降至每个区块的 3.125 BTC 。

比特币使用工作量证明(PoW)共识机制来验证和保护区块链上的交易。在 PoW 中,矿工竞相解决复杂的数学问题,第一个正确解决问题的矿工将可以将下一个区块的交易加入区块链。为了验证交易并将区块添加到区块链中,获胜的矿工将获得新创建的比特币作为奖励,而这个奖励在减半中被「减半」。

历史减半的现实

从表面上看,减半对 BTC 来说被证明是非常看涨的。

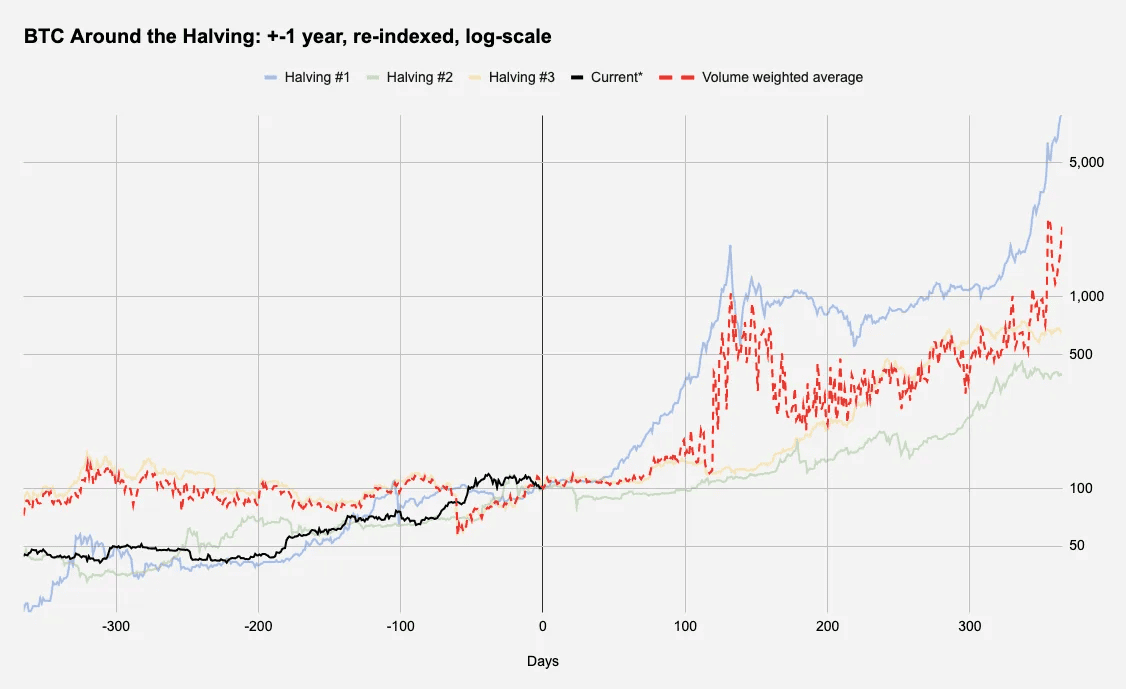

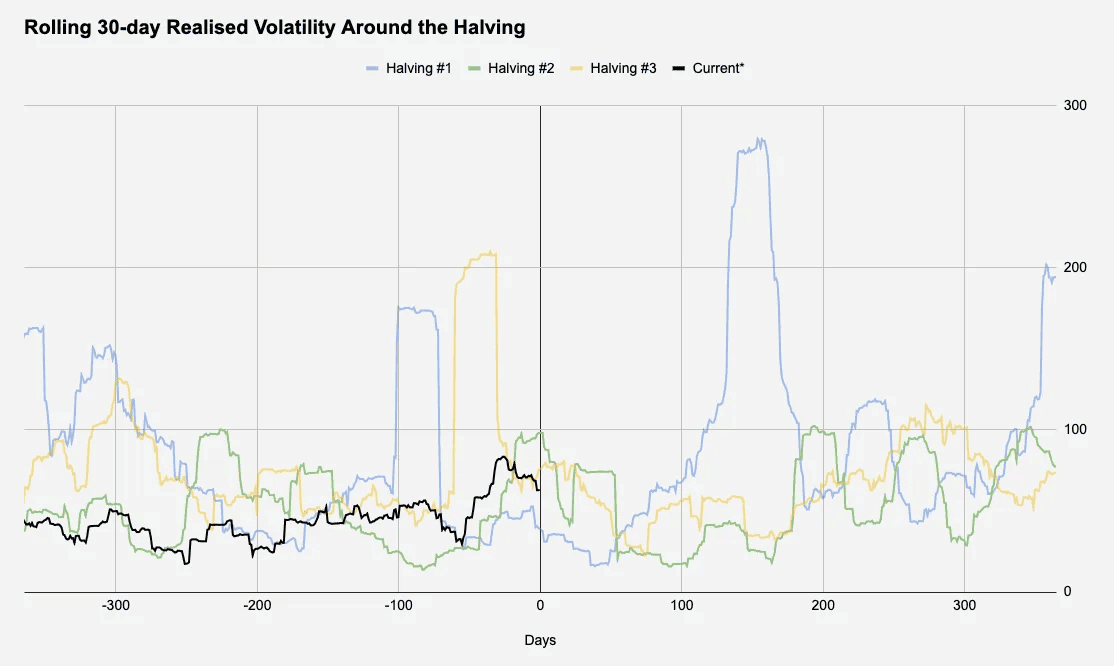

下图 1 显示了每次先前减半日之前和之后 BTC 的历史价格走势,从之前一年到之后一年。红色虚线显示了过去减半的成交量加权平均值,而黑线显示了当前 BTC 路径。

下图 2 则以表格的形式展现了比特币减半的表现。

我们透过使用 4 月 17 日的价格数据来推断最近几天的价格。

图 1 的对数比例 y 轴显示减半是一个看涨的催化剂,但考虑到我们只有三次观察,第一次观察时 BTC 仅为 12.80 美元,第三次发生在 2020 年 5 月,当时所有风险资产在 Covid 的涨势中大幅涨价,量化宽松的货币政策似乎任何对数据的解释都需要谨慎对待。此外,当我们观察自 2011 年中期以来 BTC 的平均 1 年回报时,除了 2012 年的第一次减半外,减半后 1 年的回报看起来并不令人印象深刻。

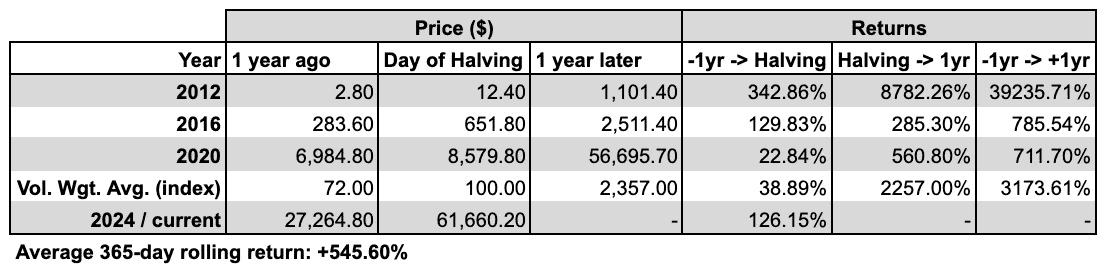

在这里,2020 年的减半提出了一个有趣的问题,即全球市场整体表现如何。在下图 3 中,我们复制了图 2,使用股票,特别是标准普尔 500 指数作为风险资产的基准:

SPX 的 1 年平均滚动回报率为+11.42%(自 2011 年 7 月中旬以来,与我们所掌握的 BTC 历史价格数据相吻合),而其自比特币减半以来的 1 年平均表现则超过+ 27%,即平均值的两倍以上!这凸显了一个重要的现实,而流行的说法往往乐于忽略这一点。正如我们不会断定” 因此,比特币网络中将矿工获得的奖励减半的程序更新非常看好标准普尔 500 指数” 一样,我们可能也无法从比特币过去的表现中得出真正的结论。否则,透过一些衡量标准,例如优于平均表现的命中率,你甚至可以得出结论:比特币减半对 SPX 的利好大于对比特币本身的利好!

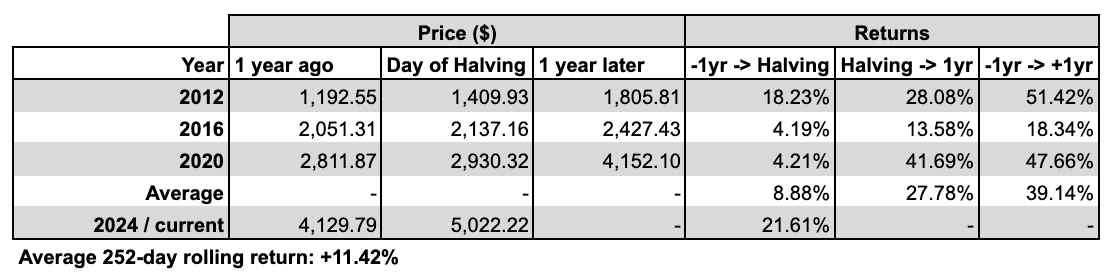

对于那些对波动性感兴趣的人来说,与减半日期或期间没有明显关系。图 4 研究了减半日期前后 30 天的实现波动性:

2024 年减半主题

1:长期持有者

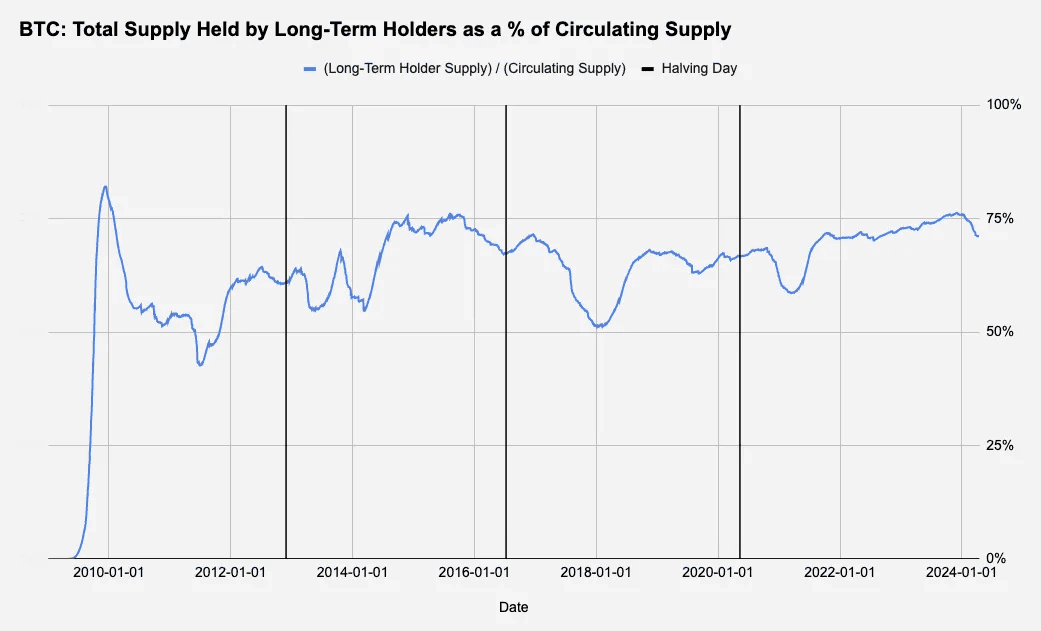

在这里,我们来看看长期持有者持有的 BTC 总量,并依照 BTC 的供应调整。鉴于 BTC 的流通供应在硬编码的 2100 万比特币上限达到之前会增加,我们将长期持有者的金额除以当时的流通供应来查看持有量的百分比:

尽管在 2020 年不太明显,但图 5 显示长期持有者可能会在减半前获利,2024 年也出现了下跌。这种卖出动态通常被归因于矿工;由于减半实质上将每个区块的收入减少了 50%,当奖励减少时,矿工经常会出售他们的一部分储备,以升级他们的硬件,以便在奖励减少时进行更有效的挖矿。由于我们距离 2024 年减半只有几天,这种结构性的卖出压力可能正在发生。

2:交易所 BTC 余额

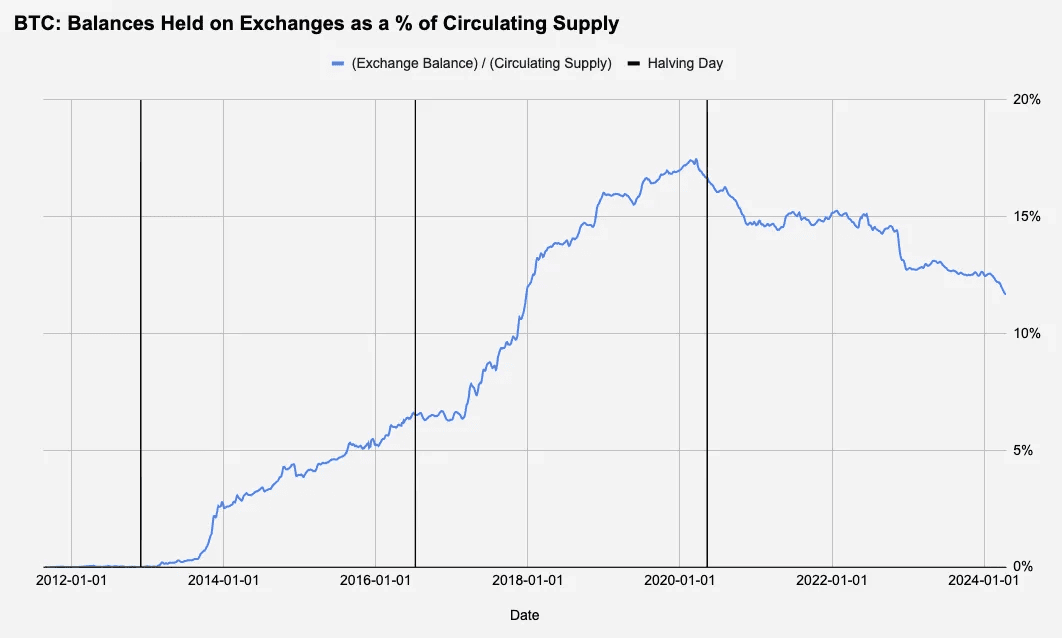

虽然交易所不会做出方向性的押注,但我们仍然会查看交易所的储备持有量(以及由此延伸的可能是它们的内部市场做市商)是否在减半日周围存在某种模式:

从图 6 看不出与减半有关的任何有趣的事。唯一可观察到的趋势是一个更长期的趋势,交易所余额经历了约 6 年的积累,其余额随著前一次牛市的开始而稳步下降。

3:宏观背景

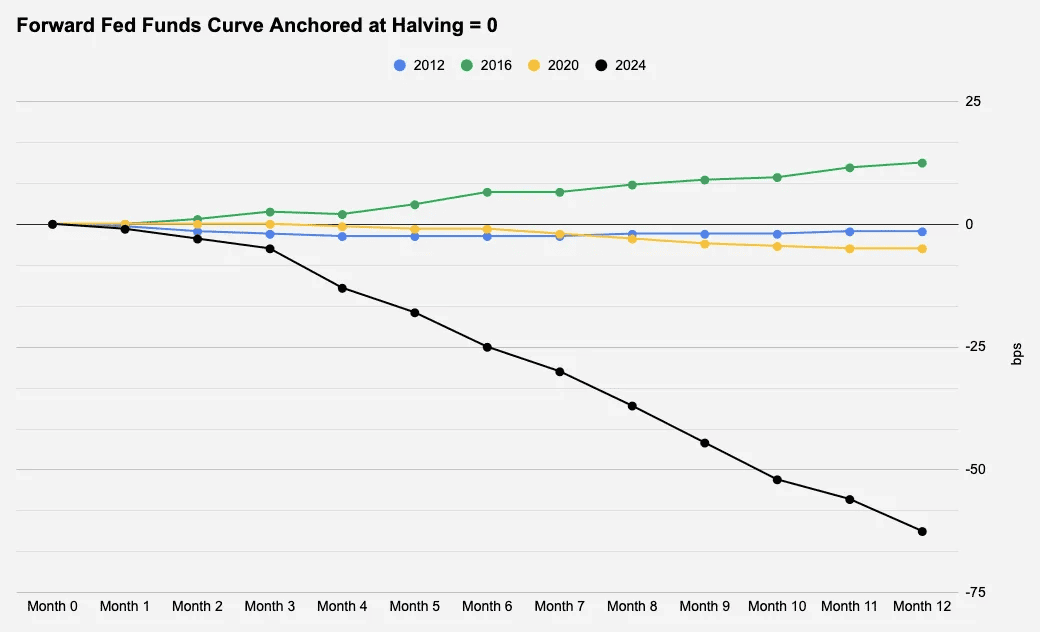

人们经常争论宏观条件对比特币的相关性,但宏观周期,特别是美元流动性(作为货币政策/利率、风险偏好等的函数)仍然是中长期资产价格的推动力。鉴于这一点,我们专注于在减半日市场定价为联邦基金利率的未来 12 个月的情况。

很明显,即将到来的 2024 年减半是一个异常值,几乎有 3 次降息的预期。

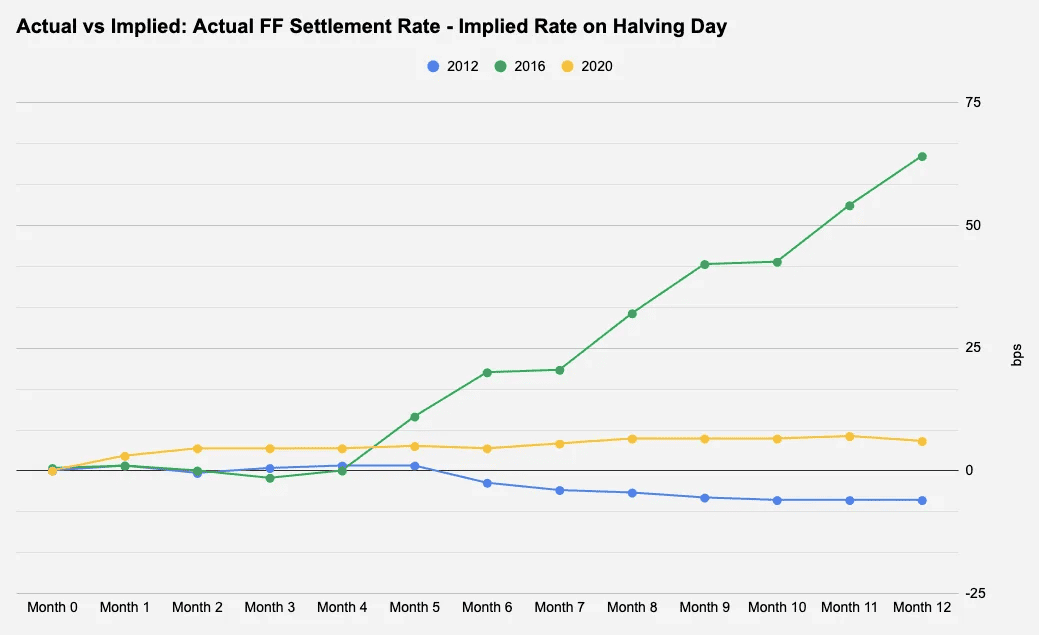

降低利率通常对风险资产利好,但对价格走势而言,重要的往往不是已经定价的利率,而是偏离市场预期的幅度,无论是通膨数据还是联准会主席的声明。在图 8 中,我们比较了每个减半日的实际结算隐含利率和市场预期,以了解图 7 中的远期定价有多准确。

2012 年和 2020 年的数据相当普通,与最初预期的范围相差不超过 10 个基点,但 2016 年值得研究,因为联准会两次升息,这在第二次减半时尚未定价。有趣的是,图 1 和图 2 显示,2016 年减半后的 12 个月是三次先前减半中 BTC 表现最差的一次,也是唯一一次其表现低于 1 年平均回报率的时间。因此,今天对未来 12 个月进行了两次以上的利率调整,因此,BTC 减半后的一个更重要的驱动因素可能是美国持续的通货膨胀,或者其他任何可能鼓励联准会保持不变而不是降息的因素。

结论

我们简要探讨了即将到来的减半的独特宏观背景,但这份报告中未提及的其他考虑因素还有其他方面,主要围绕最近的现货 BTC ETF 推出。鉴于最近 BTC 吸引了所有的关注,这绝对是迄今为止最受期待的减半,而 BTC 的一般机构化引入了可能改变供需和价格行为动态的新参与者。这里值得注意的是,新推出的 ETF 持有超过 BTC 流通供应的 4.1%,而 MicroStrategy 则拥有超过 1% 。鉴于之前只有三次减半,从过去的表现中得出统计上显著的结论以确定这是否是一个可交易的事件是困难的。但从结构上来说,从供应角度来看,这无疑是个看涨的事件。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- Glassnode 数据洞察丨比特币大幅下挫,长线持有者...

- 孙宇晨 60 万 ETH 如果被清算,ETH 价格真会跌破 1...

- 冠名 NBA 迈阿密热火队球场的部分原因是慈善

- V3 和 V2x 或将剥离成两个产品线

- 新生代稳定币协议 Claim 开启 IDO,白名单活动教程

- DeFi、隐私与跨链等

- AscendEX 将独家首发去中心化招聘平台 Freela 代币...

- DeFi 保险协议 InsurAce 推出跨链保险 1.0 版本

- 内蒙古等多地矿场被清退,比特币系统会受影响吗?...

- 马斯克与多家矿企带头规范比特币挖矿能源披露,并...

- 期货利差回归,期权波动率高涨

- 去年总管理资产 38 亿美元,回报率中值为 128%

- 内蒙古发改委发布《坚决打击惩戒虚拟货币「挖矿」...

- 以太坊应用登录流程解决方案 GSN 将发布 V2 版,同...

- 以 Gitcoin 为例探索二次方募资的供给与防守

- 从非合作博弈理解 DeFi 衍生品协议 Shield 治理与...

最新文章

- Arthur Hayes 向 Multicoin 创办人下战帖!打赌 HY...

- 打脸「量子末日论」!CoinShares :仅「10,200 枚...

- 比特币挖矿难度暴跌 11%!创中国 2021 年「大封杀...

- 自曝「持币浮亏 30 亿美元」!Cardano 创办人霸气...

- Bithumb 误发 62 万枚比特币震撼市场!尚有 125 枚...

- 中国再出重拳!虚拟货币全面列为非法金融 ;严管 R...

- 加密交易所们的一场隐秘战争

- 币安广场有价值吗?

- 分享至 代币给不了复利,真正的投资机会在哪里?

- 以太坊的现实主义时刻,解读「V 神」对 Layer2 路...

- DeFi 下半场:机构信贷上链与利率市场的崛起

- 矿商也撑不住了?MARA 转出 1,318 枚比特币,「矿...

- 亏损 126 亿美元也不怕!Strategy:比特币跌到「这...

- 没人敢抄底!比特币较历史高点跌近 50%,分析师曝...

- 面临 Aave 清算风险!World Liberty Financial 抛...

- 飙涨行情酝酿中?技术指标:比特币进入「史上第 3 ...

BTC

BTC ETH

ETH USDT

USDT XRP

XRP BNB

BNB USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC