区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

脱钩风波后的 Ethena:TVL 腰斩、生态受挫,如何开启第二成长曲线?

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

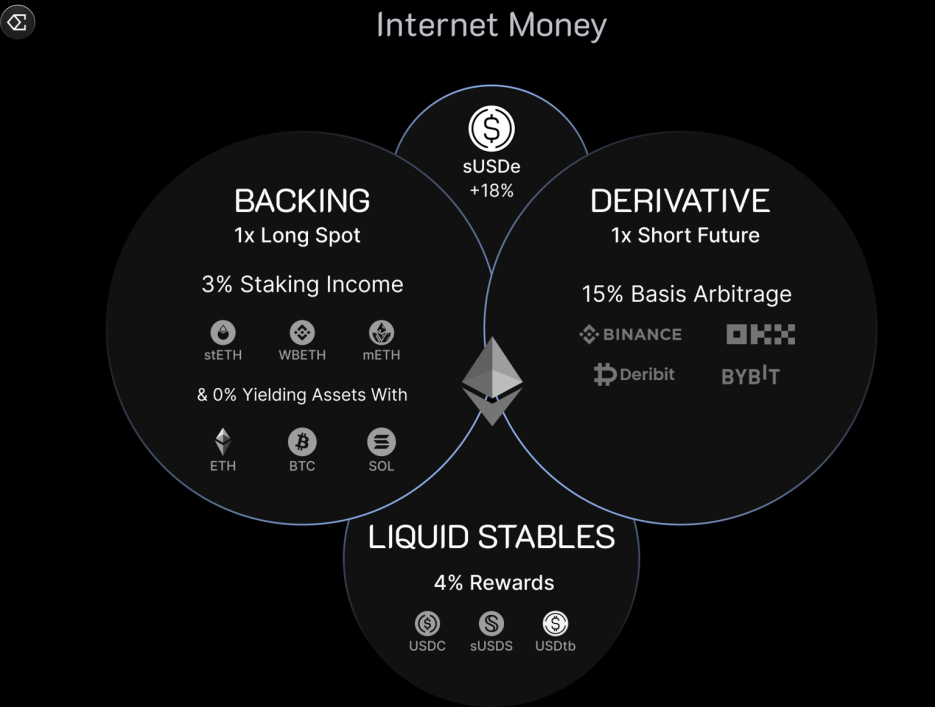

凭借著独特的 Delta 中性对冲策略,USDe 成为了一种抗审查、可扩展,且能够捕获永续合约资金费率收益的合成美元,带动发行方 Ethena 迅速崛起,TVL(总锁仓价值)一度逼近 150 亿美元大关,被业界认为是挑战 USDT 和 USDC 两大传统中心化稳定币双头垄断格局的关键力量。

然而,进入 2025 年 10 月,Ethena 的情况急转直下,面临严峻的结构性挑战。在短短两个月内,协议经历了 USDe TVL 腰斩与孵化的生态项目意外终止等连番重击。这些事件推动市场开始反思:Ethena 的核心机制是否容易受到外在环境影响?协议早期的高成长模式是否具有永续性?其第二成长曲线又在哪里?

杠杆套利退潮叠加生态项目搁置,USDe TVL 遭遇腰斩式回调

Ethena 最近面对的重大挑战并非偶然,它们暴露了协议在高速扩张期对外部流动性的过度依赖,以及在战略定位上的一次错误选择。

DeFiLlama 最新数据显示,截至 2025 年 12 月 2 日,USDe TVL 已跌至约 70 亿美元,相较于 10 月高于 148 亿美元的峰值,降幅超过 50% 。

USDe TVL 急剧下滑并非源自于协议对冲机制的失效,主要是归因于「1011」USDe 在币安上的脱锚事件引发了市场的恐慌情绪,推动了 DeFi 高杠杆套利策略的系统性退出。在 Ethena 的快速成长阶段,许多用户将 USDe 用作抵押资产,在 Aave 等平台上借出 USDC,透过循环借贷操作获得高达 10 倍以上的杠杆,用来放大潜在收益。

这种模式的生命线在于利差的窗口期。随著市场借贷利率的波动,USDe 的 APY(年化收益率)降至约 5.1% 左右,而 Aave 上借入 USDC 的成本则维持在 5.4% 。一旦 USDe 的收益低于借贷成本,依赖正向价差的套利交易就会变得无利可图。先前推高 TVL 的杠杆部位随即开始大量平仓与赎回,造成流动性大规模外流,TVL 也随之大幅萎缩。

这一现像也揭示了 USDe 收益模式的反身性,协议收益率和 TVL 成长形成了自我强化的循环,同时也带来了结构上的脆弱性。当存款利率高企时,高收益率吸引了大量杠杆资金入场,并推动 TVL 攀升。然而,一旦存款利率回落或借贷成本上升,致使收益率跌破临界点,大量的杠杆头寸就会集体撤出市场,加速协议的收缩。

USDe 的成长不仅取决于 Delta 中性对冲机制,更会受到市场恐慌情绪的深刻影响。虽然 Ethena 保持著 100% 以上的抵押率,但市场去风险化情绪的蔓延,以及 USDe 在币安短暂脱锚至 0.65 美元的危机,都进一步加剧了流动性的撤退。

在 TVL 暴跌的同时,Ethena 孵化的 DEX(去中心化交易所)Terminal Finance 宣布终止其上线计划,这也为协议的战略方向蒙上了一层阴影。此前,Terminal 在预启动阶段一度吸引了超过 2.8 亿美元的存款,引发了市场的高度关注。

Terminal 终止的根本原因在于原先的公链 Converge 未能如期上线。今年 3 月,Ethena Labs 与 Securitize 曾宣布将合作建构一条与以太坊相容的机构级公链 Converge 。 Terminal 则被定位为 Converge 链上的流动性枢纽。

然而,因 Converge 主网未能依约上线,且近期没有确定的启动计划,Terminal 失去了赖以生存的基础设施。 Terminal 官方在 X 上发文坦言:团队探索了各种转型方案,但认为这些路径都面临著「有限的生态支持、匮乏的资产接入潜力以及黯淡的长期发展前景」,最终决定终止项目。

Terminal 的失败标志著 Ethena 自建公链生态的尝试遭受重挫。在竞争激烈的公链赛道中,资源与精力的分散通常代价高昂。这事件提示了 Ethena 须将重心转向更有效率与可扩展性的横向扩张模式,也就是专注于成为公链的稳定币基础设施提供者。

打造白标平台为第二成长引擎,拓展 USDe 功能效用

尽管 Ethena 在流动性与生态项目上经历了阵痛,但协议正透过一系列重大的策略部署,将成长焦点转向基础设施服务与产品多元化,其获利能力也展现出了强劲的韧性。

目前,白标(WhiteLabel)平台是 Ethena 最重要的第二成长点。这是一个 SaaS(Stablecoin as a Service,稳定币即服务)产品,能够将协议的角色从资产发行方推向了基础设施提供者。白标平台让高性能公链、消费者应用与钱包等市场参与者利用 Ethena 的底层基础设施,高效发行自己的客制化美元资产,目前已与 DeFi 、交易所和公炼等达成了合作

例如,10 月 2 日,Ethena 宣布与 Sui 及其纳斯达克上市 DAT 公司 SUI Group Holdings(NASDAQ: SUIG)达成了白标重要合作,Sui 生态将推出两类原生美元资产:

suiUSDe:一种基于 Ethena 合成美元模型的收益型稳定币;

USDi:一种由贝莱德(BlackRock)BUIDL 代币化基金支持的稳定币。

这次与 Sui 的合作是白标平台首次被非 EVM 公链采用,也标志著 Ethena 基础设施具备跨链可扩展性。此外,SUI Group 也将使用 suiUSDe 与 USDi 产生的净收入,在公开市场购买更多 SUI 代币,将稳定币发行直接与生态成长挂钩。

10 月 8 日,Ethena 宣布与 Solana 生态的顶级 DEX 聚合器 Jupiter 合作推出 JupUSD,在非 EVM 公链生态抢占了另一个关键的桥头堡。

Jupiter 计划逐步将核心流动性池中的 7.5 亿美元 USDC 替换为 JupUSD 。初期,JupUSD 初期将由贝莱德 BUIDL 基金支持的 USDtb 背书,后期将再整合 USDe 。这次大规模的资产转换,能将 Ethena 的资产引入 Jupiter Perps 与 Jupiter Lend 等 Solana 生态的主流 DeFi 应用,进一步巩固白标平台在非 EVM 公链生态的应用情境。

白标策略的推行,不仅在于 Ethena 市场占有率的扩张,更在于协议结构性风险的缓解。透过白标平台,Ethena 能协助各类市场参与者整合并发行 RWA 支援的稳定币(如 USDtb/USDi)。这也意味著 Ethena 的收入来源得以多元化,不再高度依赖波动性极大的永续合约资金费率。

在资金费率低迷或转负的时期,RWA 提供的机构级稳定收益能平衡协议的整体回报,或将缓解 USDe 早期成长模式中表现出的反身性。

值得一提的是,Ethena 也在深化 USDe 作为 DeFi 功能性资产的效用,进而降低其对杠杆套利者的依赖。 Ethena Labs 已与 Hyperliquid HIP-3 部署方 Nunchi 建立策略合作关系。

Nunchi 正在建立收益永续合约,这类金融产品允许用户对各类收益率(如 RWA 利率、股息或 ETH 质押回报率)进行交易或对冲。

在这次合作中,USDe 被指定为收益永续合约的基础抵押品与结算资产。更重要的是,用户在将 USDe 用作保证金时,将受益于「保证金收益」(Margin Yield)机制,允许用户持有 USDe 赚取的被动收益抵消交易手续费和资金费用。这不仅将增强市场的流动性,还能降低用户的实际交易成本。

这套机制也有助于 USDe 从一项储蓄工具升级为 DeFi 衍生性商品市场的功能性资产。在 Nunchi 上产生的部分收入也将回流到 Ethena,形成新的收入飞轮,进一步促进协议收入来源的多元化。

已捕获超 6 亿美元协议收入,获 Multicoin 认可注资

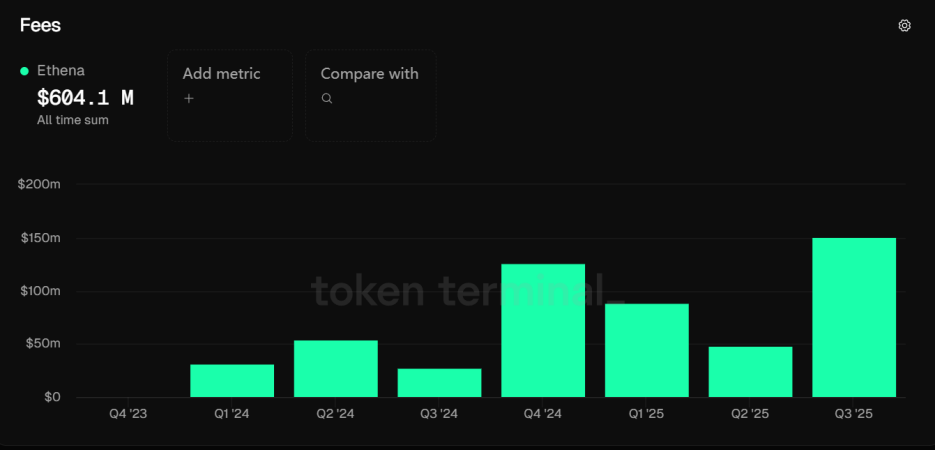

实际上,在 Ethena 经历动荡之前,协议本身的底层获利能力早已得到验证,基本面依然稳健。 token terminal 数据显示,Ethena 在今年第三季捕获的费用达到 1.51 亿美元,创下平台历史新高,协议的总累计收入已突破 6 亿美元。

这项收入数据也显示了 Ethena 在市场环境有利时,协议自身高效的获利能力。 Ethena 协议的收入来源主要由三个部分构成:1)永续合约对冲头寸所赚取的资金费率与基差收益;2)ETH 质押激励;3)流动性稳定币的固定奖励。

这类多元化的收益结构,以及协议头寸在 BTC 、 ETH 间的分散化对冲和高达 6,200 万美元的储备基金,共同为 Ethena 的基本面稳健性提供了有力的支撑。

而在市场情绪波动之际,顶级机构的背书也为 Ethena 的长期前景注入了信心。 11 月 15 日,Multicoin Capital 宣布已通过旗下流动性基金投资协议的治理代币 ENA 。

Multicoin Capital 的投资逻辑聚焦于稳定币赛道的巨大潜力,其预计将稳定币市场将成长至数兆美元,并认为「收益率是最终的竞争优势」。他们认为 Ethena 的合成美元模型可以有效地将全球市场对加密资产杠杆的需求,转化为可观的收益,这项能力也让 Ethena 有别于传统的中心化稳定币。

从资本视角来看,Multicoin Capital 的投资重点主要在于协议作为收益型稳定币发行者的平台化潜力。 Ethena 的规模、品牌与创收能力令其具备了拓展新产品线的能力,这将为协议后期扩张基础设施业务提供战略和资金层面上的支持。

尽管面对 TVL 腰斩和生态项目落地的终止,但 Ethena 仍获得创纪录的营收与顶级资本的逆势加注,并正试图通过「稳定币即服务」的白标战略及进一步拓宽 USDe 的应用场景,来消化流动性退潮带来的冲击,并寻找新的业务增量。

对 Ethena 而言,能否顺利从 2C 的高收益储蓄罐转型为 2B 的稳定币基础设施,将是协议能否到下轮周期再攀高峰的关键。

| 百款NFT链游免费玩 | 数字货币支付图解教程 | 区块链游戏获利技巧 |

相关文章

热门推荐

- 囚徒困境、本托主义,区块链为什么是解决协作失败...

- 投资 NFT 究竟有何意义?

- 借贷平台 Venus 遭遇大额清算,1 亿美元坏账谁来买...

- 如何在以太坊 Layer 2 上构建衍生品 DEX?

- GXChain 与宋婷联名发布 NFT 艺术作品正于永乐拍卖...

- 下周前瞻 | 以太坊扩容网络 Arbitrum 将向开发者开...

- DeFi 保险协议 InsurAce 推出跨链保险 1.0 版本

- 国务院首次公开要求「打击比特币挖矿等」将如何影...

- DeFi 协议在加密市场暴跌中面临压力测试,它们还好...

- Uniswap 等去中心化平台或成 Coinbase 最大竞争对手

- 站队加密货币、组建挖矿委员会,取消比特币支付后...

- 以太坊 Layer 2 扩容方案 Hermez 发布产品发展路线...

- Arbitrum、Optimism 与 Polygon

- Lever 开启 DOGE&DOGGY&BAKE 流动性挖矿 & 质押活...

- 从非合作博弈理解 DeFi 衍生品协议 Shield 治理与...

- 虎符智能链 HSC「独角兽计划」优秀项目全球招募正...

最新文章

- 伊朗、北韩都在用!稳定币成非法交易首选虚拟资产...

- 多空交战一触即发!比特币逼近「牛熊分水岭」、能...

- 太子集团在台洗钱 107 亿!自行开发「OJBK 钱包」...

- Fed 破例核准 Kraken 主帐户!银行业「吓坏」质疑...

- 加密产业历史性突破!Kraken 取得 Fed 主帐户、获...

- 比特币「牛回速归」还是「死猫反弹」?两派分析师...

- 美国 CFTC 将开放「永续合约」交易,预告一个月内...

- 地缘政治大动荡!达利欧高呼「黄金才是唯一真神」...

- 印第安纳州长签署法案:正式开放「退休金投资加密...

- ETF 狂吸金、期货空方力道强势:比特币飙破 6.9 万...

- 油价狂飙、降息预期骤冷!Circle 受惠飙破目标价 1...

- 摩根大通 CEO 呛币圈:「生息稳定币」等同存款、应...

- 川普促国会加速通过《CLARITY 法案》、怒批银行业...

- 打击非法黑市!英国考虑开放博弈市场接受加密货币支付

- 欧盟 12 家银行强强联手,力拚下半年推出「欧元稳...

- Bitmine 再扫 5 万枚以太币!Tom Lee 憧憬 3 月反...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX FIGR_HELOC

FIGR_HELOC DOGE

DOGE