区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

金融市场2023年Q3八大热点回顾:Ripple、L2、PYUSD

即使金融市场冷清,但依然看到了令人兴奋的行业进展和新应用。第三季度行情较为低迷,在经历一段时间低波动后,市场短暂回调。这也在预期之中,历年来第三季度表现欠佳。只有深度的清洗才可以让筹码集中到有信仰的钻石手手中。即使金融市场冷清,我们依然看到了令人兴奋的行业进展和新应用。让我们一起回顾Q3的八大热点。

Ripple,加密市场的阶段性胜利

7月13日,美国纽约南区联邦地区法院对SEC关于Ripple的指控做出裁决,认为XRP作为一种数字代币,本身并不是体现Howey测试要求的“合同、交易或计划”,即XRP不是证券。使用 XRP 对进行投资、发放资助、向高管进行转账、交易所上的订单簿销售都不被视为证券。但通过机构销售、OTC、ICO、IEO的是证券。

如果作为较中心化的XRP不是证券,那么其他更加去中心化的数字货币就更加不是证券。受此消息影响,XRP大涨90%,BTC、ETH跟涨,之前被SEC认定为证券的SOL、MATIC等均大涨。Coinbase随后重新上币XRP。这是加密货币行业在面对SEC近年来强监管下的一次重大胜利。为加密行业暂时性扫清阴霾,间接支持加密货币交易所提供代币交易的合法性。(此前SEC起诉Binance、Coinbase提供未注册的证券交易。)

SEC随后申请对裁决进行上诉。SEC和Ripple的对决未完待续。监管政策的不明确始终是加密市场投上的阴霾。市场急需明晰的监管条例来减少混乱。只有清晰的立法才能更好地保护投资者。行业从业人员也应该积极和监管者对话,帮助监管者更好地理解市场,实现共赢。

Layer 2,手中的ETH代币不够用了!

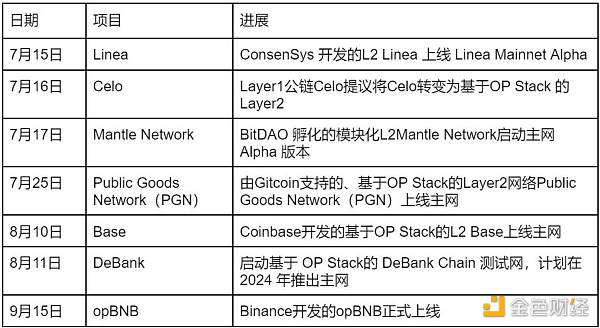

以太坊二层网络热度不减,发展得如火如荼,众多L2纷纷上线,甚至有些竞争L1如Celo也倒向以太坊L2阵营。而空投猎手们面对如此繁多的L2,纷纷表示手中的ETH代币不够用了。

根据L2Beat的数据,收录了31条L2,其中TVL超过1千万美元的有18条。目前Arbitrum以50亿美元的TVL高居榜首,占据54.31%的市场份额,远远超过24.2亿美元TVL的Optimism(25.31%市占率)。基于ZK Rollup的ZkSync Era以4.28亿美元位居第三,但仅获得4.47%的市场份额。可见OP Rollup的先发优势明显。但是这并不意味着OP Rollup会更有发展前景,或者和ZK Rollup是分开发展的。一些项目如Polymer正在尝试结合ZK和OP的优势来提供新的解决方案。现在采用OP Rollup的L2未来也有可能转为ZK Rollup。

Polygon 联创 Sandeep Nailwa 在TOKEN 2049表示今天的以太坊更像用户对链模式,正在转向链对链模式。在未来 2-4年内,以太坊会成为基础结算层,提供安全性、结算保证和安全功能给这些链。

Worldcoin,人工智能时代的救世主?

7月24日,Worldcoin发布OpenAI联合创始人Sam Altman署名的公开信,宣布WLD代币正式上线,各大交易所第一时间进行上币。Worldcoin 致力于创建一个所有人共同拥有的新身份系统和金融网络。它旨在人工智能时代下,增加新的经济机会,提供区分人工智能与人类身份的解决方案。在保护隐私的前提下,通过给经过验证的唯一人类身份的钱包地址发放代币的方式,探索一条实现人工智能资助的全球基本收入的可能路径。

在人工智能时代,可以预见会有大量的劳动力因为生产力的提升而失业,人工智能公司将获得大量利润。而Woldcoin希望可以将人工智能的利润进行再分配,让每个通过验证的唯一人类个体可以获得基本收入。

要实现Wolrdcoin的理想,首先要实现每个人的唯一身份验证,以防欺诈和重复申请。 在考虑过政府ID、网络信任等模式,Worldcoin最后选择了基于虹膜扫描的生物识别技术。Worldcoin采用一个用虹膜扫描的专门设备Orb来检测对象是否为真人,且能保证一个真人智能在Worldcoin上注册一个身份。Orb 使用专门设计的摄像头和算法提取虹膜特征信息,本地设备上完成所有处理,不保存用户图像,只输出经过签名的虹膜代码。通过零知识证明与用户钱包解耦,来避免泄露用户隐私。截止9月15日,已经有229.8万人在Wolrdcoin上进行认证。

这是一个非常有挑战性和前瞻性的项目,引起了社区的广泛关注。但也有批评的声音,Vitalik对项目的隐私、集中化、安全性和可访问性提出质疑。此外,一些经济欠发达的国家居民低价贩卖了自身的虹膜,使得结果和初衷背道而驰。28月,肯尼亚作为Worldcoin首次推出的国家之一,因安全、隐私和财务问题暂停了在该国的注册。

Telegram机器人,加密交易的创新与投机

Unibot 是一款Telegram上的交易机器人,其代币市值从7月7日的3000万美元左右飙升至8月10日的20亿美元,引起加密市场玩家们对Telegram机器人和相关代币的广泛关注。Unibot允许用户与机器人交互,监控流动性池,接收新铸代币预警,交易代币,以及进行跟单操作。Unibot的交易执行速度比Uniswap快六倍。代币持有者可以获得40%的交易费和1%总$UNIBOT交易量的分红。Unibot的高速执行、创新功能和稳健的收入分配模型使其在众多竞争对手中脱颖而出。尤其在当前没有新的技术创新,主流市场行情低迷阶段,部分加密用户寻求交易山寨币或土狗币来获得高额利润,Unibot恰好为这些用户提供了类中心化交易所的服务。

这些机器人在满足degen玩家需求的同时,其中心化随着Unibot大获成功,市场上出现了各种类型的交易机器人,如LootBot、Bridge Bot和MEVFree机器人来提供不同的加密服务。的安全风险不容忽视。用户将私钥导入机器人可能会导致资产被盗。

根据CoinGecko数据,Unibot的代币$UNIBOT最高暴涨27倍,但仅在27天后就距离历史新高暴跌70.47%。再一次印证加密市场在进行技术创新的同时充斥着金融的投机性。

Friend.tech,重构Web3社交

Friend.tech 是一款与8月10日在Base上推出的的新社交应用,用户可以购买Twitter上KOL的代币化股票,来获得与这些社交名人私人群聊的独家访问权。仅仅在推出的第一周,Friend.tech上的交易量就超过了7,000 ETH,显示出其强大的市场吸引力。至9月12日,已有超过21万名用户在平台上完成了373.4万笔交易。这种迅猛的增长不仅得益于其与加密推特 KOL的紧密合作,还得益于其独特的渐进式网络应用程序(PWA)。用户无需下载,即可直接在浏览器上体验,使不懂加密货币的新手也可以轻松使用。

Friend Tech 创新的点在于利用代币作为与加密人士互动时的所有权。拥有代币当于持有特定公司的股份。Friend.tech 上每个代币的持有人增加会导致代币上涨。交易代币需要额外支付10%交易手续费,其中5%给协议,5%给创作者。 仅在一周内,创作者的总收入就达到了1,325万美元。8月19日,Friend.tech宣布获得Paradigm独家1亿美元融资,引入积分系统以激励用户参与。

尽管用户增长已经放缓,但Friend.tech仍处于Beta测试阶段,新功能的推出有望进一步刺激用户增长。此外,基于订阅的内容平台已经证明了其商业价值,让粉丝参与到创作者经济建设当中。但粉丝代币增长的持续性需要具体案例具体分析。

8月21日,Friend.tech 被曝出其提供的API可以直接查询到用户的钱包和推特信息,导致超过10万分用户数据泄漏。隐私问题仍需改进。此外,代币化股票有可能会引起SEC调查。

PYUSD,Web2 金融支付公司加入稳定币战局

稳定币是加密货币投资者重要的保值工具,是DeFi体系中的重要一环。除了以法币为基础、占据先发优势的Tether和Circle,MakerDAO、Aave、Curve等DeFi原生协议采用超额抵押加密货币铸造去中心化稳定币的方式在竞争市场份额。Binance在放弃BUSD之后,开始支持由香港信托公司发行的稳定币FDUSD。

发行稳定币的公司和协议可以享受底层资产或者铸造产生的利息收入。当前无风险的短期美国国债收益率高达5%,也吸引了PayPal在8月7日宣布入局稳定币发行,成为美国第一家自己发行稳定币的主要金融公司。

PayPal 采用 Paxos 作为其发行人,底层资产完全由美元存款、短期美国国债和类似现金等价物支持。因此PYUSD可视为和USDT、USDC相似的中心化美元稳定币。但与USDT不在美国提供服务不同,PayPal面向美国用户开放。

作为来自Web2的老牌电子支付公司,PayPal有着Web3公司无法比肩的分销渠道。即使一开始链上使用场景有限,但鉴于其在支付领域的良好口碑,如果PayPal采取力度刺激现有海量的用户使用PYUSD,或者降低商家的手续费来鼓励商家支持PYUSD支付,那么PYUSD有可能在短期内迅速获得比稳定币先行者们更多的用户。9月12日,PayPal为美国用户推出加密货币兑换美元服务,给加密玩家安全出金提供了选择。因此,我们看到PayPal有可能促进加密货币进一步破圈,使稳定币成为人们日常使用的支付方式。

考虑到美国近年来对DeFi政策的高压和稳定币的监管不确定性,PYUSD的发展还有待观察。

FTX清算,市场能否承接抛压?

9月14日,根据CoinDesk报道,法官裁定FTX可以出售、质押和对冲持有的加密货币来偿还债权人。当前FTX约有34亿美元流动性较好的A类加密货币资产,其中包括约12亿美元的SOL,5.6亿美元的BTC和1.92亿美元的ETH。此外B类资产如SRM、MAPS等由于低流动性,很难实现变现。

除了加密货币,FTX还有约45亿的风险投资。股权投资方面包括对AI明星企业Anthropic的5亿美元,重要比特币挖矿厂商Genesis的11亿美元。股权投资以外,FTX还和多个基金进行资管合作、对金融科技公司进行贷款。鉴于FTX的部分投资项目基本面良好,未来存在获得高额估值回报的可能。

根据Messari在9月11日的统计,FTX和Alameda持有的BTC、ETH约占每周交易量的 1%,预计对大盘影响小。FTX持有的SOL和APT分别占周交易量的81%和74%,但这些资产目前还处于解锁期,这意味着未来可能存在长期的抛压。此外,清算对TRX,DOGE,和MATIC也有一定程度影响,FTX持有量约占每周交易量的6%至12%。有消息称FTX每周清算限额为1亿美元,一周内对清算完单一币种的可能性较小,实际清算对市场的影响在一定程度上已经price in。

从FTX清算资产中,再次警示投资者关注投资品种的流动性,山寨币虽然在拉升期间可能比比特币等主流资产有更高涨幅,但应密切其流动性,否则只是纸面财富。去中心化是Web3的价值所在,只有足够的去中心才更安全。

Snaps,MetaMask的自我颠覆

加密玩家几乎必备的MetaMask钱包毋庸置疑在以太坊生态中具有举足轻重的地位,为用户提供了通过RPC接入EVM链的能力。一些非EVM链例如Cosmos、Solana、Sui、Starknet等因其特有的技术优势和生态应用而受到用户和开发者的喜爱。但在使用这些链的时候用户往往需要使用相对应的专门钱包,大大影响了交互体验。

为了解决这一痛点,MetaMask推出了Snaps API接入规范,集成非EVM链的钱包,使得MetaMask的用户可以在原有钱包体验非EVM链,打开新的多链世界。

除了非EVM互操,Snaps还可以提供清晰的交易洞察,使用户在交互前了解潜在的安全风险。这可以大大减少自我托管时遭受钓鱼攻击的可能性。Snaps还可以在钱包中获取需要了解的特定信息,给钱包增加了通讯功能。

Snaps是MetaMask的自我颠覆,通过集成各钱包,从EVM钱包霸主转变为全链钱包和去中心化应用程序的流量入口。开发者可以在MetaMask上发挥想象力扩展功能,为用户创造全新的 Web3 体验。

虽然MetaMask进行了自我审计和第三方审计,仍存在Web3固有的潜在代码风险。不过Snaps目前仅在沙盒测试环境运行,无法访问MetaMask账户信息,对原MetaMask资产进行了隔离。

相关文章

- esball圣诞跨年6大活动:亿万璀璨圣诞星愿,一路闪...

- 2025 BBC钱包教学:从注册到安全钱包兑换,新手5步...

- 准备好迎接惊喜了吗?e金币商城开启抢先体验,你的...

- 2025 加密钱包市场深度测评:不止于存储,Web3 时...

- NFT市场从投机热潮到数位基础设施的NFT转型崛起

- Web5白皮书详解:去中心化网络平台的未来愿景与技...

- 探索Web3、Web4和Web5引人入胜的三大浪潮

- 揭开Web3技术的误解,Web3未来挑战与展望

- 你知道2025年比特币挖矿需要准备什么吗?

- 购宝钱包G币充值三千粽粽有赏活动

- 比特币涨势在97,000美元时出现抛售,Cardano领涨市...

- Toobit是一个安全的加密货币交易所吗?

- 2025最新虚拟货币怎么玩?新手如何安全入场与获利...

- 7种2025年热门加密货币最值得购买的加密货币

- 90%人不知道的ABpay爱博钱包图文教程使用技巧!安...

- 波币短线交易全攻略:如何在波币市场中获利掌握市...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX STETH

STETH DOGE

DOGE