区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

CEX风险评估指南:三大指标、预判危机

作者: CryptoVizArt, Glassnode 编译:南枳

要点概括

交易所仍然是数字资产行业的核心,绝大部分交易都发生于此;

根据经过实体调整的数据,我们的评估显示,BTC 的活动有 54% 与交易所的存款或提款有关;

借鉴 FTX 崩溃的教训,我们引入了三个指标来评定异常的交易所活动:内部转账率、交易所依赖率和巨鲸提款率;

利用这个交易所风险框架,我们对币安、Coinbase、Huobi 和 FTX 进行评估,以提供各种交易所链上行为的概览。

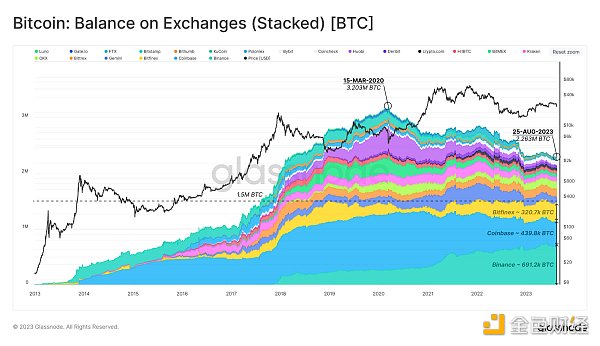

交易所余额

CEX 持有量在 2020 年 3 月达到了 320.3 万个比特币的峰值,此后稳步下降。本周(8 月末),交易所余额总量达到了五年来的最低水平,为 225.6 万个比特币。些交易所余额考虑了直接与交易所相关的钱包,不包括专门托管人或 ETF 工具(如 GBTC 或 Microstrategy 等)。

此图表的一个显著特征是前三家交易所占据主导地位,自 2019 年初以来一直持有约 150 万个比特币左右。目前这些交易所持有量估计如下:

- 币安 69.12 万个比特币

- Coinbase 43.98 万个比特币

- Bitfinex 32.07 万个比特币

排除了被视为丢失的 145.7 万个比特币后,交易所储备量为流通供应的 11.8% ,达 231 万个比特币,而每天链上转移的量为 12.2 万比特币(0.6% )。

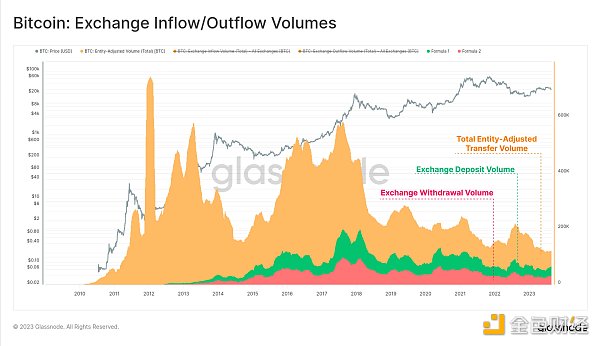

在这 12.2 万个比特币的交易量中,交易所的存款或提款占了其中的超过 54% (每天约为 6.73 万个比特币,通常存款和提款各占一半)。因此,对资金流入和流出交易所的观察通常包含了相当丰富的信息。

资金流动分析

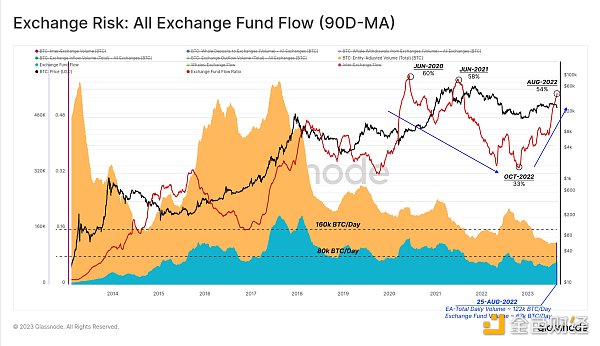

在了解了流动的规模之后,我们可以更深入地研究实体和交易所之间流动的资金。在下图中,我们将交易所的流入和流出量相加,形成了一个单一指标,即交易所资金流(取 90 天平均)。

在这里,我们可以看到交易所资金流动占比已达到总量的 54% ,并且正处于宏观上升趋势中。交易所占比在 2021 年 6 月达到了 58% ,然后随着全球利率加速上升、流动性紧缩以及随后的熊市而急剧下降。在 2022 年 10 月,随着全球流动性和市场从 FTX 事件的冲击中恢复,主导地位再次上升。

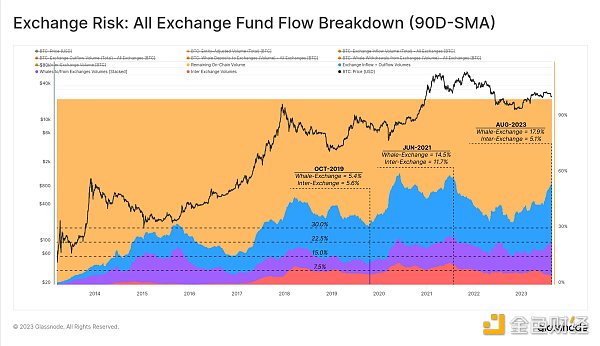

我们可以将链上交易流动的主导地位分解为四个部分:

与交易所无关的链上交易量(实体调整)。

所有与交易所相关的流动(流入和流出)。

鲸鱼与交易所之间的资金流动:鲸鱼(1, 000 BTC+)与交易所之间的资金转移。

交易所之间的流动:从一个交易所到另一个交易所的资金转移。

交易所之间的流动一直相对稳定,占链上交易量的约 7.5% ,在 2021 年 6 月达到了 11.7% 的峰值。与此同时,鲸鱼与交易所流动占比最近达到了新的历史高点,达 17.9% 。

正如我们所见,与交易所相关的流动(54% )目前接近历史最高水平。

交易所风险分析框架

报告的第一部分建立了关于交易所在比特币生态系统中的占主导地位的观点。然而,在 FTX 事件之后,交易所也可能成为交易对手风险的源头。

在接下来的部分中,我们旨在建立一个框架,可用于分析个别交易所的相关风险。在本节中,我们将把 FTX 数据集作为未来高风险情况的参考点。考虑到 Coinbase 的主导地位,以及关于币安和 Huobi 的最近市场评论,我们将提供与这些交易所相关的数据,以供比较之用。

我们将使用三个指标构建这个框架:

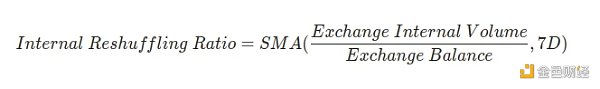

内部转账率 - 一段时间内内部转账与总储备之比。

交易所依赖比率 - 交易所与其他交易所之间的流动程度(交易所之间的转账)。

巨鲸提款比率 - 大型实体加速提取资金的衡量指标。

内部转账率

第一个指标为交易所内部钱包转账金额与交易所总储备余额之比。为了在所有交易所和资产之间提供可比较的指标,输出值范围在 0-1 之间。

其核心思想是识别在 7 天内在交易所内部转账超过 100% 的情况。如果这种情况在长时间内持续存在,且跨多种资产类型,可能是资金管理不当的警示信号。

对于 FTX,我们可以看到他们的比特币内部转账率从 2021 年 3 月一直维持在 1.0 ,直到 2022 年 11 月崩溃。我们还展示了一个考虑到四种最大资产 BTC、ETH、USDC 和 USDT 的“综合风险”评分。

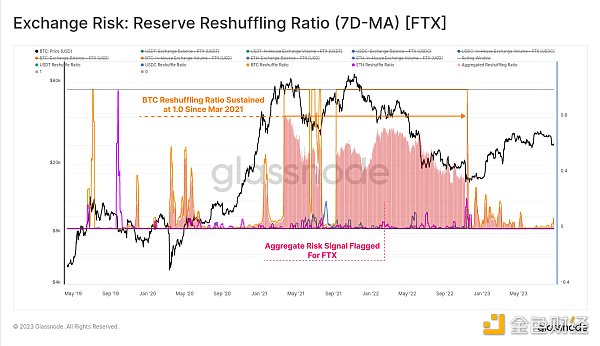

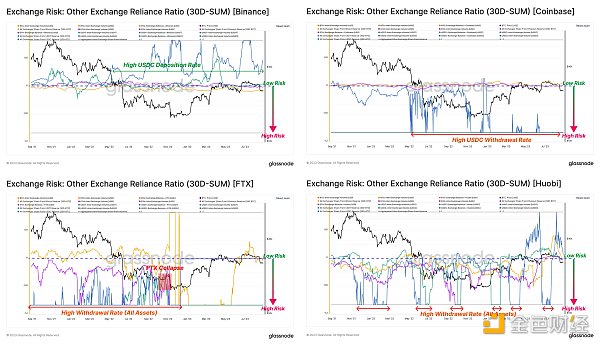

如果将其与其他三家交易所进行比较,可以看到一些交易所特定的细微差异:

币安(左上):在市场剧烈波动期间,内部转账率在所有资产上都出现突然的峰值,然后迅速降低。这似乎是市场的反应,而且不是持续存在的,很可能是新的存款和提款处理的结果。

Coinbase(右上):除了 USDC 以 1.0 长时间持续,很少有内部转账事件。这很可能与 Coinbase 与发行者 Circle 的合作以及作为 USDC 进出的主要场所有关。

FTX(左下):比特币的内部转账率在交易所崩溃前的 14 个月内进入高风险区间。事后看来,这很可能是 Alameda 侵占客户资金的结果。

Huobi(右下):这家交易所出现了与币安类似的与波动性相关的活动。

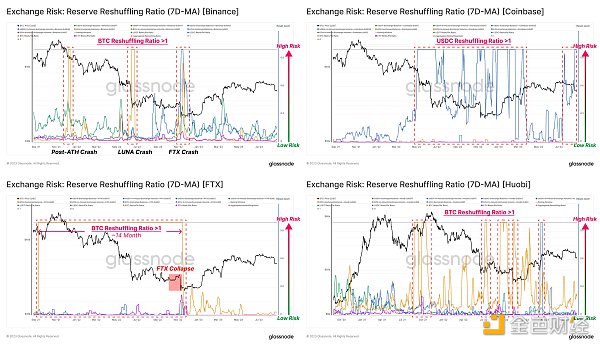

下图比较了这四家交易所在四种资产上的内部转账率。在这里,我们使用了 5% 的阈值来标记可能的高风险事件。从这个角度看,币安和 Coinbase 几乎没有内部的“变动”。

正如我们现在所知,FTX 因为种种原因而指标突出,但都是不好的原因。

火币情况位处中游,其内部转账率与币安类似,但由于交易所资产余额逐渐下降(分母减小),因此波动性更大。

交易所依赖率

另一个衡量交易所潜在风险的指标是交易所代币经常从另一个交易所转入或转出。这可能表明这些交易所之间的流动性存在较高程度的依赖。

与前一部分类似,我们计算了市场前四资产的这一比率,并将输出值限制在-1 到 1 的范围内。我们还可以通过比率是正数(净流入)还是负数(净流出)来查看资金的方向,以及调查资金的来源和目的地。

这一指标中的大幅负值表明资产正在快速流出该交易所,并流向另一个交易所,如果这种情况持续一段时间,可能引发警报。

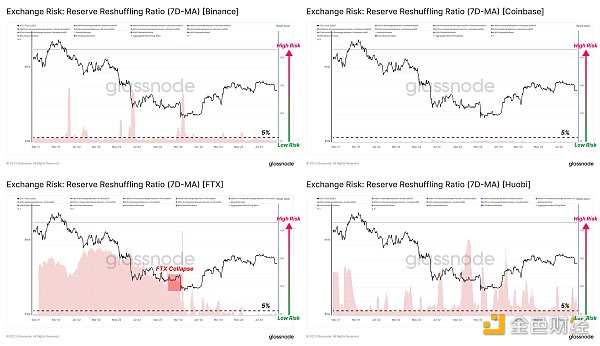

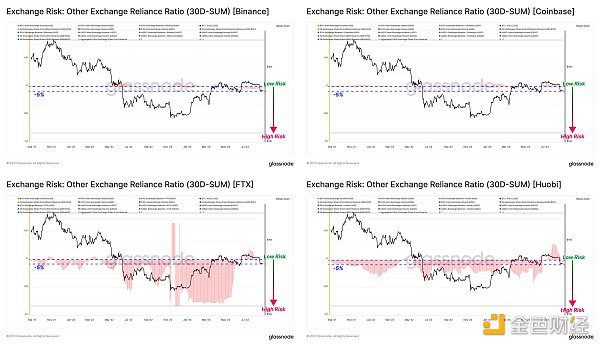

回顾上述交易所的前四大资产:

币安(左上):所有资产都具有中性或接近零的依赖率,这表明与币安余额相比,从其他交易所流入或流出的资金较小。自 2022 年 9 月以来,USDC 转入率高,可能是从 Coinbase 获取 USDC。

Coinbase(右上):与币安类似,所有资产显示出中性的依赖率。然而自 2022 年 9 月以来,USDC 转出率高。这表明在过去 12 个月中,大量的 USDC 供应从 Coinbase 迁移到了币安。

FTX(左下):所有四种资产的依赖率在交易所崩溃之前就显著为负。这表明投资者(以及 Alameda)正在将所有主要资产转移到其他交易所账户。

Huobi(右下):评估 Huobi 的这一风险指标,我们可以看到所有资产的依赖率都为较大负值,这表明火币向其他交易所的净转出。

我们再次展示了综合依赖率,其中显示币安和 Coinbase 的依赖度非常小,为-5% 或更高,表明它们的行为在很大程度上独立于其他交易所。

另一方面,FTX 和火币的综合依赖率为负,表明在其他交易所活跃的实体在一直从这些实体中提取资金。

比特币鲸鱼提款率

最后一个指标是监控比特币鲸鱼是否在加速提款。该参数为每周鲸鱼总转出量与交易所比特币余额之间的比率。

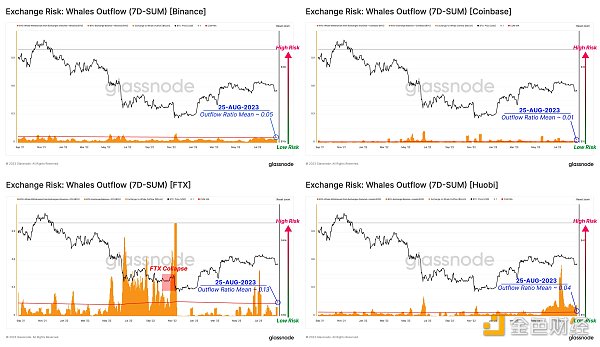

除了鲸鱼提款率,我们还展示了这一指标的历史平均值作为长期的基准。

在过去两年中,Coinbase 和币安的鲸鱼提款率非常低,长期平均值保持在 5% 以下;

对 FTX 来说,鲸鱼提款率的飙升始于 LUNA 和3AC的崩溃,并一直维持在高水平,直到交易所倒闭;

对于 Huobi,直到 2023 年 6 月前 Huobi 风险相对较低。正是在最近几个月,相对于 Huobi BTC 余额,鲸鱼提现率持续上升。而这将在一定程度上推动 Huobi BTC 余额持续下降,该指标具备反身性。

结论

FTX 的失败提醒数字资产行业,交易对手风险仍然存在于 CEX 和托管机构。以事后认知为指导,我们提出了三个指标,利用我们的链上数据和标记集群,提供了关于交易所内一些潜在风险的简单观点。

我们发现,通过内部转账率、交易所依赖率和鲸鱼提现率,Coinbase 和币安链上数据相似而安全。不幸的是,FTX 是一个值得注意的风险指标典型案例,对于 Huobi 来说,四大资产 BTC、ETH、USDT 和 USDC 的余额持续下降将使这些指标恶化,表明可能需要一定程度的谨慎。

相关文章

- 2026新春超狂紅包季! 热门钱包盛世烟火存多少抽多...

- esball圣诞跨年6大活动:亿万璀璨圣诞星愿,一路闪...

- 2025 BBC钱包教学:从注册到安全钱包兑换,新手5步...

- 准备好迎接惊喜了吗?e金币商城开启抢先体验,你的...

- 2025 加密钱包市场深度测评:不止于存储,Web3 时...

- NFT市场从投机热潮到数位基础设施的NFT转型崛起

- Web5白皮书详解:去中心化网络平台的未来愿景与技...

- 探索Web3、Web4和Web5引人入胜的三大浪潮

- 揭开Web3技术的误解,Web3未来挑战与展望

- 你知道2025年比特币挖矿需要准备什么吗?

- 购宝钱包G币充值三千粽粽有赏活动

- 比特币涨势在97,000美元时出现抛售,Cardano领涨市...

- Toobit是一个安全的加密货币交易所吗?

- 2025最新虚拟货币怎么玩?新手如何安全入场与获利...

- 7种2025年热门加密货币最值得购买的加密货币

- 90%人不知道的ABpay爱博钱包图文教程使用技巧!安...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC