区块链NFT投资,BTC/USDT/CGPAY,虚拟加密货币交易行情分析平台

Thorchain借贷机制解析

Thorchain使用$RUNE作为交易媒介的新型Lending,本质上存在类似Luna的无抵押铸造机制吗?

Thorchain借贷特点在于,无利息无清算风险无时间限制(初始期,最短贷款期限为30天),对用户来说,本质是在空USD,多BTC/ETH的抵押资产;对协议来说本质是在空BTC/ETH,多USD。债务以TOR(Thornchain的 USD 等价物)计价,因此用户类似于金本位期权购买BTC的OTM call,协议/RUNE的持有者是对手方。

开启新贷款会对$RUNE资产产生通缩效应,而关闭贷款会对$RUNE资产产生通胀效应。 BTC抵押品会先兑换为RUNE,然后销毁,最后再铸造RUNE兑换所需的资产。在这个过程中,抵押品价值-债务的差值部分除去手续费外,即对应RUNE的净销毁价值。因此在有30天赎回期的限制下,目前是只会产生通缩。

一旦用户选择关闭贷款,如果抵押物在还款时上涨,RUNE价格不变时,需要铸造更多的RUNE以兑换所需资产,这会导致通胀。如果RUNE的价格上涨,那就不需要mint那么多RUNE是理想的局面,如果RUNE价格下跌,那通胀会更加严重。如果抵押物在还款时下跌,RUNE价格不变,用户可能选择不还款(不产生铸造)。

因此,如果在贷款开启和关闭时,$RUNE相对于$BTC的价值保持不变,那么$RUNE不会产生净通胀效应(销毁的数量与铸造的数量减去交换费用相同)。然而,如果抵押资产相对于$RUNE的价值在贷款开启和关闭之间增加,那么$RUNE供应将产生净通胀。

为了解决通胀问题,借贷控制措施已经就位-如果铸造导致总供应超过500万RUNE,还有一个断路器设计。在这种情况下,储备将介入赎回贷款(而不是进一步的铸造),整个借贷设计将停止并退出使用。

从上述的机制可以看出,借贷人的需求是做多BTC(或者其他抵押资产,但实际上存在其他更好的加杠杆工具),协议本身是做空BTC。所以熊市BTC下跌协议安全,如果BTC价格涨 Rune价格又跌,那就肯定会顶格通胀,不过由于断路器的存在cap也只有5mln。

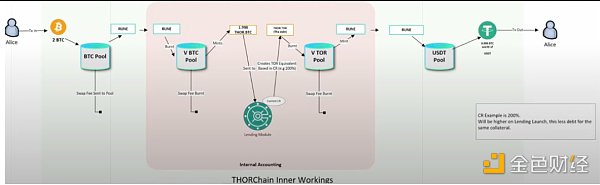

并且由于复杂的多重换算,下图可以感受到一个借款流程经历的摩擦,不过至少4次的swap过程产生RUNE形式的费用都会销毁,这部分是实打实的通缩,不过是以用户的交易摩擦为代价, 因此我对没有借款利息的理解是本质上可以看做使用多重swap fee代替interest rate。 总得来说,借款人存入任意Thorchain支持的A资产(初始阶段只能是BTC/ETH)兑换成RUNE,并借出50%(CR 200%的情况下)的对应资产,本质上另50%的抵押价值完全取决于RUNE的价值,如果在还款时 RUNE- A资产的汇率下跌过多,对协议来说通胀到cap的5mln似乎无法避免。

总得来说,借款人存入任意Thorchain支持的A资产(初始阶段只能是BTC/ETH)兑换成RUNE,并借出50%(CR 200%的情况下)的对应资产,本质上另50%的抵押价值完全取决于RUNE的价值,如果在还款时 RUNE- A资产的汇率下跌过多,对协议来说通胀到cap的5mln似乎无法避免。

结语

Thorchain的Lending产品产生了吸储效应(Capital sink),使用用户的抵押资产沉淀为swap池中的资产流动性。将native代币 rune作为借还款过程中必不可少的媒介,增加了销毁和铸造的场景,但同时也引发类似LUNA的通胀担忧。事实上协议做了控制风险措施,lending的使用有限,容量较小。

整体来说,在目前的体量(4.95mln)不论通缩通胀对RUNE基本面来看并不会产生根本性的影响,另外Thorchain对用户来说,资金效率也不高,CR在200%-500%之间,最终可能会浮动于300%-400%之间,单纯从加杠杆角度来说并不是最好的产品。并且虽然没有借款费用,但多次内部交易费用磨损对用户也不见友好。但是,这条thread仅评价lending这一个产品并不能代表整个Thorchain defi产品矩阵的发展情况。

相关文章

- 2026新春超狂紅包季! 热门钱包盛世烟火存多少抽多...

- esball圣诞跨年6大活动:亿万璀璨圣诞星愿,一路闪...

- 2025 BBC钱包教学:从注册到安全钱包兑换,新手5步...

- 准备好迎接惊喜了吗?e金币商城开启抢先体验,你的...

- 2025 加密钱包市场深度测评:不止于存储,Web3 时...

- NFT市场从投机热潮到数位基础设施的NFT转型崛起

- Web5白皮书详解:去中心化网络平台的未来愿景与技...

- 探索Web3、Web4和Web5引人入胜的三大浪潮

- 揭开Web3技术的误解,Web3未来挑战与展望

- 你知道2025年比特币挖矿需要准备什么吗?

- 购宝钱包G币充值三千粽粽有赏活动

- 比特币涨势在97,000美元时出现抛售,Cardano领涨市...

- Toobit是一个安全的加密货币交易所吗?

- 2025最新虚拟货币怎么玩?新手如何安全入场与获利...

- 7种2025年热门加密货币最值得购买的加密货币

- 90%人不知道的ABpay爱博钱包图文教程使用技巧!安...

BTC

BTC ETH

ETH USDT

USDT BNB

BNB XRP

XRP USDC

USDC SOL

SOL TRX

TRX DOGE

DOGE FIGR_HELOC

FIGR_HELOC