WLD 在一週的時間從 2 美元最高漲至 9 美元,AI 板塊內外都沸騰了起來,但加密貨幣市場卻因 WLD 的 FDV 出現分歧。

FDV(Fully Diluted Valuation)是指一個代幣的完全稀釋價值,與當前幣價乘以當前代幣流通量得到的市值(Market Cap)相對應,FDV 是當前幣價乘以代幣供應總量得到的一個指標。

這對 Degen 來說是一個很熟悉的名詞,但如果你剛剛聽說也別著急,本篇文章就將以 WLD 為例向你解釋 FDV 的意義,新週期我們是否還應該以 FDV 作為炒幣的參考指標,以及 FDV 反映了哪些理解市場的新角度。

WLD 的 FDV 有參考價值嗎?

WLD 目前流通供應量約 1.3 億,撰稿時市值為 11 億美元,排名第 76 位;而其供應總量為 100 億枚,FDV 達到 856 億美元,已超越 SOL 、 BNB 等一梯隊公鏈,甚至是 AI 概念的世界龍頭 OpenAI 的市值。

市場分歧也就出現在這裡,有人認為 WLD 的 FDV 已經高到離譜,這個價格完全無法維持,僅僅只是蹭 AI 熱度的泡沫;而另一部分人則認為 WLD 的流通量低到離譜,還得看做市商願意拉到哪,FDV 只是一個唬人的幌子。

Worldcoin 白皮書顯示 WLD 啟動時的最大流通供應量為 1.43 億枚,其中 1 億枚 WLD 貸款給在美國境外的做市商,4,300 萬枚 WLD 將分配給在測試啟動階段通過 Orb 驗證的用戶。而自 World App 正式上線以來,單一使用者總共可領取 77 枚 WLD 津貼。但在法國、香港等地,WorldCoin 面臨很大的監管壓力,線下掃描虹膜的設備和站點都遭到了一定的限制,用戶手中的代幣很大一部分無法提現。

另一方面,5 家 WLD 做市商已於去年 10 月底歸還 2,500 萬枚 WLD,剩餘 7,500 萬枚 WLD 在 12 月 15 日返還給了 Worldcoin 專案方。隨後,Worldcoin 稱與這 5 家做市商敲定了新的貸款協議,於 2023 年 12 月 16 日生效,這次貸款總額為 1,000 萬枚 WLD,期限為 6 個月。

因此,目前市場上的 WLD 流通代幣只包括兩部分,一是透過 APP 領取每日津貼並且已經提現的用戶手裡那部分代幣,二是做市商手裡的那 1000 萬,這部分流通量相對於 WLD 的總供應量來說只佔比僅有 1.33% 。此外,WLD 的解鎖期在 150 天后,因此,短期來說 WLD 的 FDV 不具有參考性,而超過 OpenAI 市值的講法更像是一個 AI meme 。

不關注 FDV,關注什麼?

什麼人炒幣要看 FDV?

對於需要長期持股某個幣種的人來說,例如機構或穩健型投資者,他們需要透過 FDV 進行投後管理或倉位管理。這時候 FDV 結合市值就是一個監控代幣前景的有效指標,可以讓投資人更能判斷一個專案的價值是否極度偏離標準。但對於一般散戶投資者,在短期交易時主要考慮的應該是代幣的供需關係以及敘事和情緒。而如果關注 FDV 還需要結合代幣的發行時間表。

FDV 變得不那麼重要,其實背後也反映了加密產業的一些變化,而正是這些變化需要我們專注於 FDV 以外的東西。

供需關係

首先是整個加密產業的人在變多,以前只有 ICO 和散戶,但現在買家越來越多,利害關係人也在增加。一個大專案要幾輪融資賣幣、空投一大筆、做市商、 CEX 等許多方面都在影響代幣的供需關係。在這樣的產業發展背景下,代幣總供應量所反映的 FDV 在一定時期內就不具備參考價值。

需求增多,因此代幣總量越來越大,線性解鎖時間週期越來越長,往好處想項目希望新人進來還能買自己的幣,是某種長期主義的體現。而如果要降低 FDV 對代幣價格的影響,專案方還需要在解鎖時機、以及創造需求方面繼續深耕。

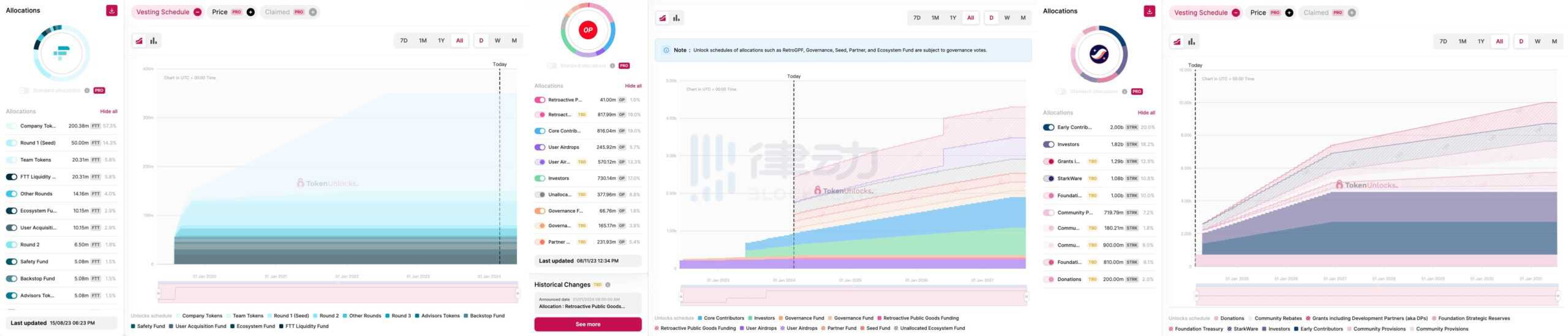

左:FTT 解鎖時間軸;中:OP 解鎖時間軸;右:STRK 解鎖時間軸(未更新最新版本)

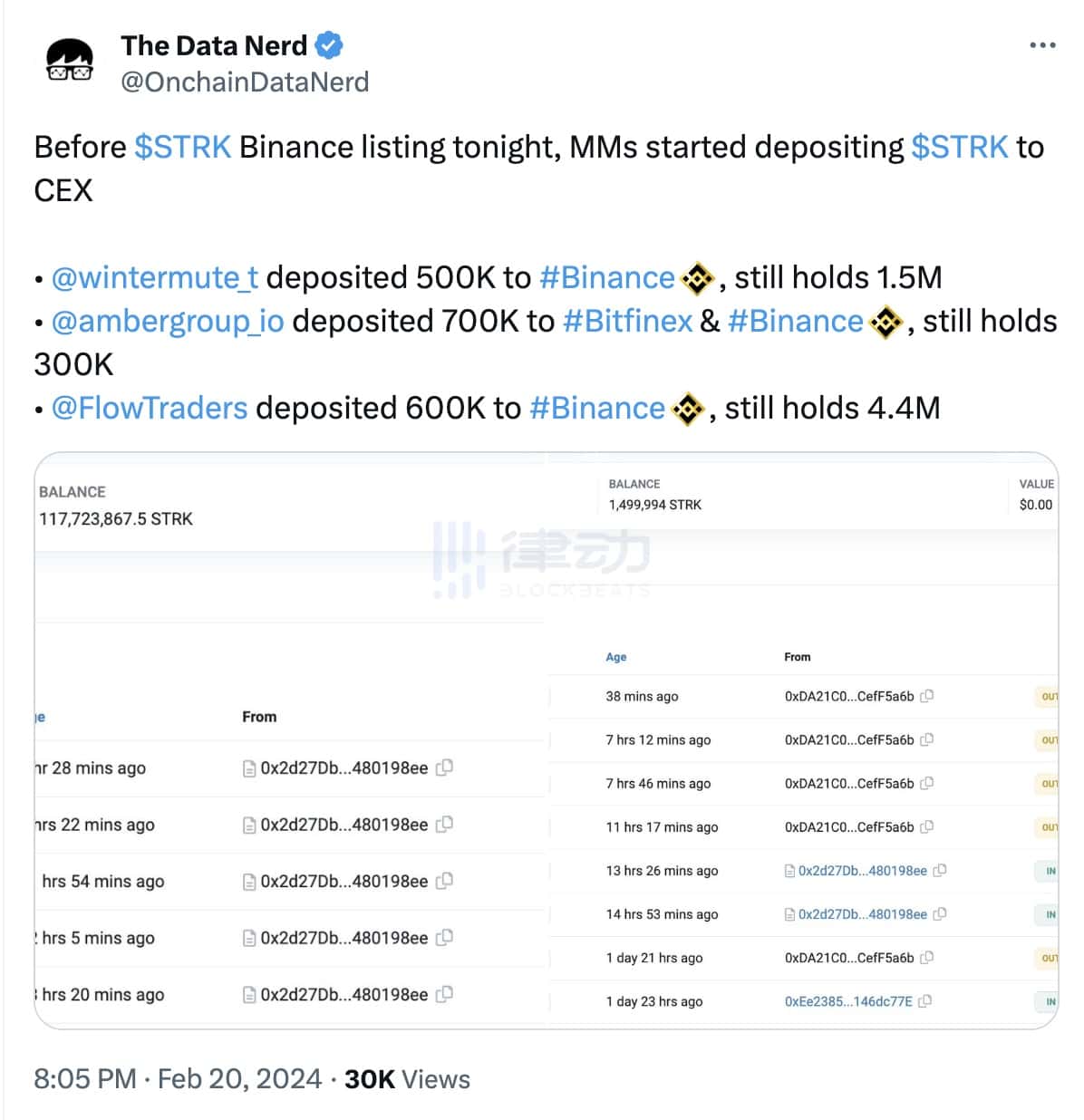

解鎖時間軸對幣價的影響可以拿最近剛完成空投的天王項目 Starknet 來說,StarkWare 宣布調整其早期貢獻者和投資者的 STRK 代幣解鎖計劃,從一次性在 4 月 15 日釋放 13 億代幣到只解鎖 6400 萬代幣然後線性釋放這種更漸進的方式進行。這個消息公佈後,STRK 價格突破 2 美元,較之前上漲了 14% 。此時的 STRK FDV 仍然很大,但市場反應明顯消化了這個利多。

STRK 24 小時價格走勢圖

STRK 上線則可以一窺供需對一個大項目代幣短時的價格影響。 Starknet 上線 Binance 為什麼會衝到 7 刀變成單機幣?因為彼時鏈上空投領取被卡,大戶無法砸盤,而幾大做市商往 CEX 裡充幣,導致短期需求相對較高,供小於求。至於長期的供需關係,則需要專案方平衡好各方利益關係,但 FDV 已經不是這種解鎖時間較長的大項目所考慮的必須因素了。

再拿 WLD 舉例,前文我們粗略計算得知目前市場上的流通供應量僅佔總量的 1.3%,而其中做市商拿著 1%,從拉盤角度來說,WLD 此時的 FDV 毫無參考價值。因為決定 WLD 釋放的 Orb 很少,真正能從 APP 提幣出來的人很少。

短期操作,情緒為王

除了供需關係,WLD 的上漲邏輯還需要考慮敘事的力量。一週前,OpenAI 推出影片聲稱大模型 Sora,WorldCoin 作為從一上線就被冠以 Sam Altman 的加密貨幣項目也受益於這波 AI 板塊情緒熱潮。而 2 月 22 日在小幅下跌之後得益於輝達財報營收上漲,WLD 的價格仍維持在 8 美元區間。

Arthur Hayes 曾說:「我寧願投資感知成功機率為 0.01% 、敘事處於病毒式成長階段的代幣,也不願投資感知成功機率為 50% 、但敘事已達到常識階段的代幣。如果成功的機率從 0.01% 上升到 1%,因為這個敘事很快就感染了很多人,我的錢就會增加 100 倍。」

強莊控盤遇上 AI 熱火朝天,WLD 的這波拉漲的邏輯其實很好理解。相反,如今拿 FDV 說事的人倒讓人想起那句有些幽默的「FUD 的時候就說 FDV,喊單的時候就說 MC」。

真金白銀

行情好是因為流動性充足,BTC 的 2 月行情可以透過 ETF 的資金流入流出進行驗證。 2 月 14 日,CoinShares 研究主管 James Butterfill 表示自比特幣現貨 ETF 推出以來,淨流入總額已超 40 億美元。一週後,比特幣現貨 ETF 累計淨流入超 50 億美元,達 50.52 億美元。

而 2 月 22 日,根據 BitMEX Research 數據,2 月 21 日所有美國現貨比特幣 ETF 淨流出 3570 萬美元,係 1 月 25 日以來(累計 17 個交易日)首次淨流出。

而由於再質押的火熱,很大一部分 ETH 都被投入這個賽道上的熱門項目。從 Blast 的鎖倉質押開始再到 Pendle 拉盤帶動 LRT 的上漲,EigenLayer 等頂級項目的持續吸引,ETH 的流通量在這個時間段減少,也體現在了價格層面。

我們無法準確預測代幣市場的價格表現,但可以關注錢,這比看市值除以 FDV 的比率更及時反饋市場情況。

FDV 還有價值嗎?

這個市場越來越專業,價格發現能力更強,那 FDV 到底有沒有價值呢?至少在一些大型龍頭專案上,我們仍然能看到 FDV 對定價的影響。

例如 Layer 2 兩大龍頭 OP Mainnet 和 Arbitrum,OP 的價格基本上保持在 ARB 的兩倍,這兩者之間的價格差異是因為曾經 OP 的 FDV 是是 ARB 的一半,儘管流通量上 OP 只比 ARB 少 3 億枚左右。

左圖為 OP 價格走勢、右圖為 ARB;

OP Stack 的廣泛採用為 OP 的需求量奠定了一定基礎,但隨著 Arbitrum Orbit 持續發力完善其技術堆疊和去中心化治理,這場關於 Layer 2 的馬拉松競賽遠未結束。隨著競爭加劇,如果未來對 ARB 的交易需求超過 OP,就算 ARB 的 FDV 仍然高過 OP,但反映在價格上 ARB 也會超過 OP 。

由此可見,市場邏輯與標準也是在變化的,ARB 與 OP 的實質差距,可視為 FDV 理論勝敗的風向標。如果未來 ARB 市值逐漸超過 OP,則堅持 FDV 至上論的投資人可能就要重新思考市場邏輯了。但不管怎麼說,在加密市場上關注某個單一指標是無法前進的。

BTC

BTC ETH

ETH USDT

USDT BNB

BNB SOL

SOL XRP

XRP USDC

USDC ADA

ADA AVAX

AVAX DOGE

DOGE